Il nucleo di operazioni che andiamo ad esaminare, costituisce la parte conclusiva delle operazioni di esercizio

Il rilevamento del costo del personale – Premessa

Il nucleo di operazioni che andiamo ad esaminare, costituisce la parte conclusiva delle operazioni di esercizio.

In questo ambito si annoverano le scritture d’esercizio relative a:

- la rilevazione e il pagamento delle retribuzioni del personale dipendente e dei contributi previdenziali ed assistenziali ad esse correlate;

- la rilevazione delle operazioni di liquidazione periodica e annuale dell’I.V.A.;

- Acquisto di valori bollati;

- la rilevazione delle operazioni di carattere straordinario che originano insussistenze e sopravvenienze sia attive sia passive.

La rilevazione del retribuzioni del personale dipendente e dei contributi previdenziali ed assistenziali correlati

Teoricamente perché, la stragrande maggioranza delle imprese suole “mensilizzare” le retribuzioni. Con tale l’espressione, si intende calcolare le paghe non in funzione delle ore effettive di lavoro svolte durante il mese, bensì retribuendo ordinariamente 26 giorni lavorativi e considerando quattro riposi settimanali, di solito coincidenti con la domenica.

Il sistema di calcolo delle retribuzioni basato sulla mensilizzazione, rende più spedite le operazioni di calcolo negli uffici paghe e consente di pervenire ad una retribuzione che tenga conto anche delle festività e permessi ordinari; mentre festività e permessi straordinari vanno conteggiati come partita retributiva aggiuntiva della normale retribuzione. Inoltre, nel caso in cui la prestazione lavorativa non si è avuta per tutto

il mese, occorrerà detrarre le giornate di assenza non retribuita.

Ovviamente il sistema di computo delle retribuzioni di tipo mensilizzato, deve essere contemplato dal

C.C.N.L. di categoria, altrimenti non è applicabile e bisogna procedere con il sistema di computo delle retribuzioni basato sulle ore effettive.

Schema di calcolo del costo per retribuzioniCosto per retribuzioni = Retribuzioni lorde + Contributi sociali a carico dell’azienda |

Schema di calcolo dele retribuzioni mensilizzateRetribuzioni ordinarie mensilizzate + Maggiorazioni orarie e giornaliere previste dal C.C.N.L. – Detrazioni orarie e giornaliere non retribuite = Totale retribuzioni dovute |

Caso di registrazione del prospetto contabile rilasciato dall’Ufficio paghe relativamente alle retribuzioni del mese di Febbraio 2005.

PROSPETTO CONTABILE

Ditta:

Sistemi Software S.r.l. Viale Ugo La Malfa n. 27 75100 – Matera

Febbraio 2005

| DESCRIZIONE | Dare | Avere | F24 | ||

| Sezione Dati Retributivi | |||||

| Retribuzioni Totali Lorde (1) | 4.111,92 | ||||

| Ritenute I.N.P.S. Dipendenti (2) | 365,54 | ||||

| Ritenute I.R.E Dipendenti (3) | 596,10 | 596,10 | |||

| Addizionale Regionale I.R.E. (4) | 81,14 | 81,14 | |||

| Addizionale Comunale I.R.E. (5) | 21,28 | 21,28 | |||

| Arrotondamenti (6) | 0,14 | ||||

| Retribuzioni Nette da Pagare (7) | 3.048,00 | ||||

| Sezione Dati Contributivi | |||||

| Oneri sociali lordi c/ ditta (8) | 1.252,46 | ||||

| Sgravio C.U.A.F. L. 388/2000 (9) | 4.112,00 | 0,80% | 33,00 | ||

| Sgravi SUD L. 448/2001(10) | 0,00 | 29,16% | 0,00 | ||

| Sgravio triennale L. 407/90 (11) | 1.386,00 | 29,66% | 411,00 | ||

| Debito Netto per contributi INPS ditta (12) | 808,46 | ||||

| Totale DM 10/2 a Debito (13) | 1.618,00 | ||||

| Totale DM 10/2 a Credito (14) | 444,00 | ||||

| Saldo DM 10 /2 a Debito ( o a credito) (15) | 1.174,00 | ||||

| Sezione Versamenti e Compensazioni in F24 | |||||

| Totale a Debito In F24 (16) | 1.872,52 | ||||

| Totale a Credito codice (6755) n.2 unità (17) | 200,00 | ||||

| Totale a Credito codice (6757) n.2 unità (18) | 600,00 | ||||

| Totale da versare in F24 (19) | 1.072,52 | ||||

| Totali a Pareggio | 5.364,52 | 5.364,52 | |||

|

Legenda del prospetto contabile: |

||

| (1) | Retribuzioni Lorde | Indica il costo per retribuzioni dovute al personale dipendente riferito al mese oggetto di rilevazione |

| (2) | Ritenute I.N.P.S. Dipendenti | Indica il debito verso l’I.N.P.S. per ritenute previdenziali a carico dei dipendenti riferito al mese oggetto di rilevazione |

| (3) | Ritenute I.R.E. Dipendenti | Indica il debito verso l’Erario per ritenute fiscali a titolo di IRE a carico dei dipendenti riferito al mese oggetto di rilevazione |

| (4) | Addizionale Regionale I.R.E. | Indica il debito verso l’Erario per ritenute fiscali a titolo di addizionale regionale I.R.E. a carico dei dipendenti riferito al mese oggetto di rilevazione |

| (5) | Addizionale Comunale I.R.E. | Indica il debito verso l’Erario per ritenute fiscali a titolo di addizionale comunale I.R.E. a carico dei dipendenti riferito al mese oggetto di rilevazione |

| (6) | Arrotondamenti | Indica il saldo degli arrotondamenti in busta paga |

| (7) | Retribuzioni Nette da Pagare | Indica l’ammontare delle retribuzioni nette da corrispondere al personale dipendente |

| (8) | Oneri sociali lordi c/ ditta | Ammontare degli oneri contributivi lordi a carico azienda |

| (9) | Sgravio C.U.A.F. L. 388/2000 | Indica lo sgravio concesso alle imprese e relativo alla riduzione della contribuzione a favore Cassa Unica Assegni Familiari |

| (10) | Sgravi SUD L. 448/2001 | Indica lo sgravio SUD concesso con decorrenza 2002 a favore delle imprese del Mezzogiorno che realizzavano degli incrementi rispetto alla media U.L.A. |

| (11) | Sgravio triennale L. 407/90 | Indica lo sgravio concesso a favore delle imprese del Centro-Nord nella misura del 50% e alle imprese del Mezzogiorno nella misura del 100% che realizzano degli incrementi nelle unità lavorative che posseggano alcuni particolari requisiti, specie in termini di stato di disoccupazione e di reddito che non deve superare la soglia delle deduzioni fiscali previste per i redditi di lavoro dipendente. |

| (12) | Debito Netto per contributi INPS ditta (*) | Indica il debito verso l’I.N.P.S. per ritenute previdenziali a carico dell’azienda, al netto degli sgravi riferito al mese oggetto di rilevazione. |

| (13) | Totale DM 10/2 a Debito | Indica l’ammontare dei valori a debito risultante dal quadro B/C del DM/10 |

| (14) | Totale DM 10/2 a Credito | Indica l’ammontare dei valori a credito risultante dal quadro D del DM/10 |

| (15) | Saldo DM 10 /2 a Debito ( o a

credito) |

Indica l’ammontare del saldo tra valori a debito e valori a

credito risultante dal DM/10 |

| (16) | Totale a Debito In F24 | Indica l’ammontare del saldo a debito risultante dal modello F24 |

| (17) | Totale a Credito codice (6755) n. 2 unità | Indica l’ammontare del credito per bonus assunzione art. 63 della L. 289/2002 risultante dal modello F24 |

| (18) | Totale a Credito codice (6757) n. 2 unità | Indica l’ammontare del credito per ulteriore bonus assunzione art. 63 della L. 289/2002 risultante dal modello F24 |

| (19) | Totale da versare in F24 | Indica l’ammontare del versamento da eseguire in relazione alle paghe e contributi, risultante dal modello F24 |

| (*) | In relazione alla rilevazione del debito verso l’INPS è possibile utilizzare due procedure:

a) a saldi chiusi con la quale il debito per INPS viene rilevato al netto degli sgravi contributivi ( metodo consigliato); b) a saldi aperti con la quale i contributi previdenziali vengono rilevati per il loro ammontare e controbilanciati dagli sgravi contributi vi che vengono esposti in contabilità generale (metodo consentito ) |

|

Le scritture in P.D. relative alle retribuzioni e contributi

La rilevazione delle retribuzioni e dei contributi previdenziali e assistenziali – effettuata sulla scorta del prospetto contabile precedente – è articolata in quattro fasi:

- Rilevazione del debito per retribuzioni lorde;

- Pagamento delle retribuzioni al personale dipendente, al netto delle ritenute previdenziali e fiscali a carico dei dipendenti;

- Rilevazione del debito per oneri previdenziali e assistenziali a carico dell’azienda;

- Pagamento dei contributi e delle ritenute previdenziali e fiscali subite dai dipendenti

a) Rilevazione del debito per retribuzioni lorde

| Data Op. | Sottoconti | Dare | Avere |

| 28/02/2005 | Retribuzioni | 4.111,92 | |

| Personale c/retribuzioni | 4.111,92 | ||

| Rilevate le retribuzioni lorde relative al mese di Febbraio 2005 | |||

b) Pagamento delle retribuzioni al personale dipendente, al netto delle ritenute previdenziali e fiscali a carico dei dipendenti

| Data Op. | Sottoconti | Dare | Avere |

| 28/02/2005 | Personale c/retribuzioni | 4.111,92 | |

| Debiti verso I.N.P.S. | 365,54 | ||

| Debiti verso Erario per ritenute di lavoro dipendente | 596,10 | ||

| Debiti per addizionale regionale | 81,14 | ||

| Debiti per addizionale comunale | 21,28 | ||

| Denaro in cassa ( o Banca c/c ) | 3.048,00 | ||

| Arrotondamenti | 0,14 | ||

| Rilevazione del pagamento delle retribuzioni nette di Febbraio 2005 | |||

c) Rilevazione delle ritenute previdenziali e fiscali a carico dell’azienda

- a saldi chiusi con rettifica diretta del costo per contributi

| Data Op. | Sottoconti | Dare | Avere |

| 28/02/2005 | Contributi sociali | 808,46 | |

| Debiti verso I.N.P.S. | 808,46 | ||

| Rilevazione del debito per contributi a carico azienda | |||

- a saldi aperti con rettifica indiretta del costo per contributi

| Data Op. | Sottoconti | Dare | Avere |

| 28/02/2005 | Contributi sociali | 1.252,46 | |

| Sgravi contributivi | 444,00 | ||

| Debiti verso I.N.P.S. | 808,46 | ||

| Rilevazione del debito per contributi a carico azienda | |||

d) Pagamento dei contributi e delle ritenute previdenziali e fiscali subite dai dipendenti

| Data Op. | Sottoconti | Dare | Avere |

| 16/03/2005 | Debiti verso I.N.P.S. | 1.174,00 | |

| Debiti verso Erario per ritenute di lavoro

dipendente |

596,10 | ||

| Debiti per addizionale regionale | 81,14 | ||

| Debiti per addizionale comunale | 21,28 | ||

| Credito d’imposta per bonus assunzioni art. 63 L. 289/2002 | 800,00 | ||

| Denaro in cassa ( o Banca c/c ) | 1.072,52 | ||

| Rilevato pagamento dei contributi e delle ritenute | |||

Leggi anche: Come si contabilizza il costo del personale

La rilevazione delle operazioni di liquidazione periodica e annuale dell’I.V.A

E’ noto che l’imposta sul valore aggiunto va liquidata con una periodicità mensile o trimestrale e che l’opzione per la liquidazione trimestrale può, nei casi in cui è consentito, essere esercitata in sede di dichiarazione annuale.

La periodicità è in funzione del fatturato annuo registrato nell’anno precedente a quello di riferimento – mentre per le nuove imprese è calcolato in via previsionale – e del tipo di attività svolta.

Tabella di dettaglio degli obblighi I.V.A. distinti in relazione al fatturato e al tipo di attività

| Tipo di attività | Fatturato | Periodicità IVA |

| a) Attività di servizi | Fino a 309.874,14 | Trimestrale |

| Oltre 309.874,14 | Mensile | |

| b) Altre attività | Fino a 516.456,90 | Trimestrale |

| Oltre 516.456,90 | Mensile |

Il calendario delle liquidazioni organizzato per periodicità di liquidazione

|

Mese |

Trimestre |

Scadenze per Soggetti Mensili |

Scadenze per Soggetti trimestrali |

Note ( le scadenze sono quelle ordinariamente previste, salvo i differimenti disposti per decreto ) |

| Gennaio | 16-feb |

Se la data del versamento cade in giorno non lavorativo per le banche, il versamento si posticipa al 1° giorno feriale successivo |

||

| Febbraio | 16-mar | |||

| Marzo | Gennaio / Marzo | 16-apr | 16-mag | |

| Aprile | 16-mag | |||

| Maggio | 16-giu | |||

| Giugno | Aprile / Giugno | 16-lug | 16-ago | |

| Luglio | 16-ago | |||

| Agosto | 16-set | |||

| Settembre | Luglio / Settembre | 16-ott | 16-nov | |

| Ottobre | 16-nov | |||

| Novembre | 16-dic | |||

|

Dicembre |

Ottobre / Dicembre |

16-gen |

16-mar dell’anno successivo conglobato nella dichiarazione IVA | per i trimestrali speciali la scadenza della 4° liquidazione è il 16/02 dell’anno successivo |

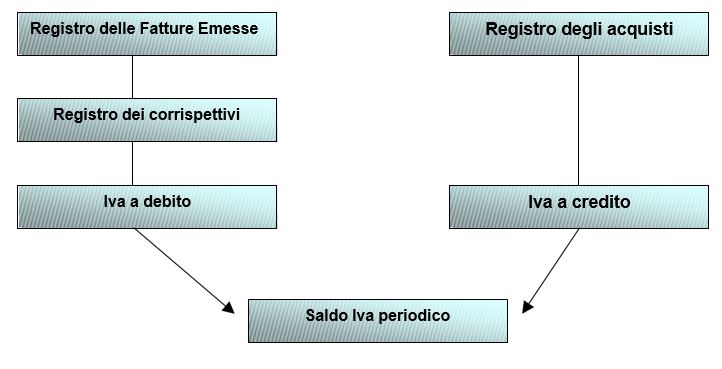

Schema di riepilogo della liquidazione periodica I.V.A.

Le scritture a P.D. relative alla liquidazione periodica dell’I.V.A.

Si ipotizzi di dover procedere alla liquidazione trimestrale dell’IVA relativa al 1° trimestre 2005, per il quale si rilevano i seguenti importi:

- IVA sugli acquisti di € 2.500,00;

- IVA sulle vendite di € 500,00.

A partita doppia rileveremo:

| Data Op. | Sottoconti | Dare | Avere |

| 31/03/2005 | Iva ns/debito | 3.500,00 | |

| Iva ns/credito | 2.500,00 | ||

| Iva c/riepilogativo | 1.000,00 | ||

| Girosaldo per liquidazione periodica I.V.A. 1° trimestre 2005 | |||

Rilevazione dell’Acconto Iva

Oltre ai versamenti periodici, le imprese devono versare entro il 27 dicembre di ogni l’acconto I.V.A. organizzato secondo tre metodi fondamentali:

- Metodo storico ( 88% del debito Iva dovuto per l’anno precedente al lordo dell’acconto Iva dello stesso anno)

- Metodo previsionale (88% del debito Iva previsto per l’anno in corso )

- Metodo delle liquidazione straordinaria ( si liquida l’Iva del periodo 01/12 – 20/12 per i mensili e quella del periodo 01/10 / 20-12 per i trimestrali).

Al riguardo leggi anche:

Acconto IVA: le regole per il calcolo e le modalità di versamento

Il risultato di questa liquidazione aggiuntiva va considerato autonomamente e, se a credito, può essere riportato.

| Data Op. | Sottoconti | Dare | Avere |

| 27/12/2004 | Acconto Iva | 3.500,00 | |

| Denaro in Cassa ( o Banca c/c) | 3.500,00 | ||

| Versato acconto IVA anno 2004 | |||

La rilevazione dell’acquisto di valori bollati

L’acquisto e l’uso di valori bollati richiede una gestione del carico e scarico di tali valori.

Non appare, dunque, corretta la prassi di addebitare direttamente all’acquisto un conto economico di reddito denominato “spese per valori bollati”, essendo questi valori finanziari certi, così come il denaro.

Il registro di carico dei valori bollati potrebbe così funzionare:

| Consistenza Iniziale |

| + |

| Acquisti |

| – |

| Utilizzi di valori bollati |

| Consistenza finale |

Solo nel momento dell’utilizzo si avrebbe il transito ad un conto di reddito denominato appunto “Spese per valori bollati”.

A partita doppia avremo le seguenti scritture:

a) all’atto dell’acquisto di valori bollati per € 100,00

| Data Op. | Sottoconti | Dare | Avere |

| 31/03/2005 | Valori Bollati | 100,00 | |

| Denaro in Cassa | 100,00 | ||

| Rilevazione acquisto valori bollati | |||

b) all’atto dell’utilizzo di valori bollati per € 50,00

| Data Op. | Sottoconti | Dare | Avere |

| 31/03/2005 | Spese per valori bollati | 50,00 | |

| Valori Bollati | 50,00 | ||

| Rilevazione acquisto valori bollati | |||

La rilevazione delle operazioni di carattere straordinario.

La rilevazione di sopravvenienze e insussistenze, sorge allorquando occorre rettificare i saldi di un esercizio precedente.

Cosicché la rettifica può consistere in:

- un sopravvenuto aumento di un attività o di passività di bilancio che origina rispettivamente una sopravvenienza attiva o una sopravvenienza passiva;

- una sopravvenuta diminuzione di un’attività o di una passività di bilancio che origina rispettivamente un’insussistenza passiva o una insussistenza attiva.

Le norme fiscali regolamentano il fenomeno delle sopravvenienze sia attive sia passive, nel quale confluiscono anche le insussistenze. Casi tipici di sopravvenienze e insussistenze sono:

- la prescrizione di debiti o di crediti ;

- le donazioni ricevute o concesse;

- i proventi e le liberalità diverse da quelle che costituiscono integrazione dei ricavi;

- i furti, le rapine, gli ammanchi, gli smarrimenti e le distruzioni accidentali di beni.

Occorre ricordare che le sopravvenienze e le insussistenze correlate ad oneri dedotti in precedenti esercizi sono tassabili. Se, invece, sono il risultato di correzioni che non determinano spostamenti temporali di componenti di reddito, non sono tassabili.

Anche le minusvalenze e le plusvalenze, rientrano nel novero delle operazioni straordinarie, se collegate ad operazioni di finanza straordinaria quali: cessioni, fusioni, trasformazioni e liquidazioni.

Espressione di plusvalori o minusvalori da alienazione di attività di bilancio, la cui cessione non origina ricavi d’esercizio, possono produrre, se non collegati ad operazioni di carattere straordinario, altri ricavi e proventi classificabili nella voce residuale del gruppo A) del valore della produzione.

A partita doppia rileveremo le seguenti scritture:

a) rilevazione di un rettifica ad un debito verso fornitori relativo all’anno 2003 di € 1.000,00 che è risultato erroneamente pagato.

| Data Op. | Sottoconti | Dare | Avere |

| 31/03/2005 | Sopravvenienze e Insussistenze passive | 1.000,00 | |

| Debiti verso fornitori | 1.000,00 | ||

| Rilevazione di un sopravvenuto aumento di debiti verso fornitori del 2003 erroneamente computati | |||

b) rilevazione di un rettifica ad un credito verso clienti relativo all’anno 2003 di € 2.000,00 che è risultato erroneamente incassato.

| Data Op. | Sottoconti | Dare | Avere |

| 31/03/2005 | Crediti verso clienti | 2.000,00 | |

| Sopravvenienze e Insussistenze attive | 2.000,00 | ||

| Rilevazione di un sopravvenuto aumento di crediti verso clienti del 2003 erroneamente computati | |||

c) rilevazione di una minusvalenza sulla vendita di un macchinario di € 300,00.

| Data Op. | Sottoconti | Dare | Avere |

| 31/03/2005 | Minusvalenze ordinarie | 300,00 | |

| Macchinari | 300,00 | ||

| Rilevazione di una minusvalenze da dismissione cespiti | |||

d) rilevazione di una plusvalenza sulla vendita di un computer di € 100,00.

| Data Op. | Sottoconti | Dare | Avere |

| 31/03/2005 | Macchine elettroniche | 100,00 | |

| Plusvalenze ordinarie | 100,00 | ||

| Rilevazione di una plusvalenze da dismissione cespiti | |||

marzo 2005

Enrico Larocca