La determinazione del risultato economico annuale, richiede l’avvio di un processo di ricognizione dello stato di attuazione delle combinazioni produttive, che può avere e normalmente ha una

tempistica diversa rispetto alla successione degli scambi monetari e creditizi.

La questione centrale del tema degli assestamenti di bilancio, è proprio l’autonomia concettuale che esiste tra costi e ricavi misurati dalle variazioni monetarie e creditizie e costi e ricavi di competenza. Solo attraverso il confronto tra i costi e i ricavi di competenza, si determina il reddito d’esercizio.

Le operazioni di assestamento richiedono tempo per essere effettuate – si pensi alla valorizzazione delle giacenze di magazzino che certamente non potrà concludersi con i festeggiamenti di San Silvestro – sebbene la data di riferimento resterà la data di chiusura dell’esercizio precedente, normalmente il 31/12 dell’anno precedente.

Il periodo degli assestamenti è un periodo nel quale le operazioni del nuovo esercizio si intrecceranno con le operazioni di assestamento e chiusura dell’esercizio appena trascorso, fino a definire i saldi dei conti economici accesi alle variazioni d’esercizio, che verranno epilogati al Conto Economico di risultato e i saldi dei conti patrimoniali di chiusura dell’esercizio precedente che verranno epilogati a Stato Patrimoniale di Chiusura.

Un’errata determinazione degli assestamenti di bilancio provocherà una conseguente errata determinazione del capitale di funzionamento, proprio a causa della regola per la quale, il Capitale Netto di funzionamento finale (CNF), è uguale al Capitale Netto di funzionamento iniziale (CNI) ± il Risultato Economico d’esercizio (RE).

In sintesi:

CNF = CNI ± RE

Definizione di scritture di assestamento

Le scritture di assestamento completano, integrano e rettificano i valori contabili trasformandoli in valori di bilancio.

La definizione sostanzialmente dice che senza i necessari “adeguamenti” ai valori contabili, non è possibile calcolare in modo corretto il reddito d’esercizio e di conseguenza il correlato patrimonio di funzionamento.

Il semplice confronto tra i ricavi dei beni e servizi ceduti e i costi dei fattori produttivi acquistati durante l’esercizio, è assolutamente insufficiente, in quanto, al più darà, la misura differenziale degli scambi monetari e creditizi, giammai la misura del reddito attribuibile all’esercizio decorso.

Così l’indagine di colui che si occuperà della redazione del bilancio, supererà la sfera della rilevazione finanziaria, per focalizzare lo stato dei processi

produttivi.

Ciò significa, ad esempio, che in un’impresa che esercita il commercio all’ingrosso o al dettaglio, la merce acquistata, rimasta giacente in magazzino al 31/12, non produce costi di competenza, pur avendo prodotto uscite finanziarie.

Esiste, quindi, una dicotomia tra i costi e ricavi contabilizzati e i costi e ricavi di competenza. Ed è proprio su questa differenza concettuale che si muoverà l’analisi degli assestamenti di bilancio.

Tipologie di scritture di assestamento

Le scritture di assestamento si distinguono in:

-

scritture di completamento;

-

scritture di integrazione;

-

scritture di rettifica;

-

scritture di ammortamento.

Scritture di completamento

Contenuto

Rilevano le operazioni che competono in termini temporali all’esercizio precedente che determinano crediti e debiti da liquidare o riguardano costi e ricavi interamente maturati nell’esercizio appena trascorso.

Operazioni da registrare

- Interessi maturati sui c/c bancari e postali

- Fatture da emettere e da ricevere

- Accantonamento T.F.R.

- Stralcio crediti inesigibili

- Calcolo delle imposte di competenza

Scritture di integrazione

Contenuto

Aggiungono costi e ricavi all’esercizio precedente non ancora rilevati poiché a manifestazione finanziaria posticipata.

Operazioni da registrare

- ratei attivi e passivi

- accantonamenti a fondi per rischi e oneri per manutenzioni programmate o per concorsi a premio

- svalutazione crediti

Scritture di rettifica

Contenuto

Sottraggono costi e ricavi all’esercizio precedente già rilevati poiché a manifestazione finanziaria anticipata.

Operazioni da registrare

- calcolo dei risconti attivi e passivi

- calcolo e rilevazione delle giacenze di magazzino

Scritture di ammortamento

Contenuto

Rilevano le quote di attribuzione di costi pluriennali all’esercizio precedente.

Operazioni da registrare

- ammortamento delle immobilizzazioni immateriali

- ammortamento delle immobilizzazioni materiali

Le scritture di completamento

Dalla definizione contenuta nella tabella di sintesi, emerge che si tratta di operazioni con le quali vengono rilevate variazioni economiche riferibili all’esercizio precedente, aventi manifestazione finanziaria posticipata, rispetto alla chiusura dell’esercizio precedente.

La rilevazione delle competenze bancarie di fine esercizio

A fine esercizio, gli uffici di contabilità non hanno ancora ricevuto gli estratti conto bancari del 4° trimestre dell’anno precedente, che pur possono indicare competenze sia a debito che a credito dell’azienda correntista.

Le competenze bancarie sono rappresentate da:

- Interessi passivi di conto corrente

- Commissione di massimo scoperto e spese di tenuta conto

- Interessi attivi

Queste componenti di competenza dell’esercizio precedente, sono indicate in prospetti che vengono recapitati alle imprese alcune settimane dopo la chiusura dell’esercizio.

Sorge, quindi, una sfasatura temporale tra il momento della competenza economica e il momento della rendicontazione.

In termini grafici

Gli interessi attivi bancari vengono contabilizzati al lordo della ritenuta fiscale del 27%1 che opera come ritenuta da scomputare sull’I.R.E. o sull’I.R.E.S.

a) rilevazione di interessi attivi sul conto corrente di una s.r.l. per € 100,00 e rilevazione di interessi passivi e altri oneri finanziari rispettivamente di € 450,60 ed € 252,50.

| Data Op. | Sottoconti | Dare | Avere |

| 31/12/2004 | Interessi passivi bancari | 450.60 | |

| Spese bancarie | 252,50 | ||

| Banca X c/accertamento (*) | 703,10 | ||

| Rilevazione competenze passive c/c n……………………… ° trimestre Banca X | |||

| Data Op. | Sottoconti | Dare | Avere |

| 31/12/2004 | Banca X c/accertamento (*) | 73,00 | |

| Crediti per ritenute subite | 27,00 | ||

| Interessi attivi bancari | 100,00 | ||

| Rilevazione competenze attive c/c n……………………… ° trimestre Banca X | |||

(*) E’ preferibile usare il conto Banca X c/accertamento in luogo di Banca X c/c in tutti i casi di contabilizzazione delle competenze effettuate nel nuovo esercizio con valuta 31/12 anno n-1, per evitare un disallineamento tra saldo dell’estratto conto e saldo della scheda contabile Banca X c/c.

a) rilevazione di interessi attivi sul conto corrente di una ditta individuale per € 200,00

| Data Op. | Sottoconti | Dare | Avere |

| 31/12/2004 | Banca X c/accertamento (*) | 146,00 | |

| Titolare c/ ritenute subite ( o Titolare c/prelievi) | 54,00 | ||

| | Interessi attivi bancari | 200,00 | |

| Rilevazione competenze attive c/c n……………………… ° trimestre Banca X | |||

Come si potrà notare, la ritenuta d’acconto alla fonte del 27% a valere sull’I.R.E., è rilevata come prelievo del titolare in conto utili, poiché l’imposta sul reddito delle persone fisiche non è un costo aziendale, bensì un onere personale, essendo la base imponibile I.R.E. influenzata da redditi che sono estranei alla gestione imprenditoriale (redditi da terreni, redditi da fabbricati, ecc.)

La rilevazione di crediti e debiti da liquidare

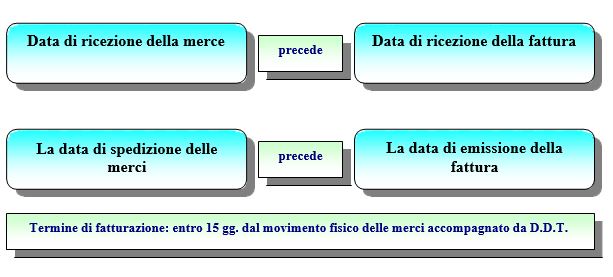

Normalmente accade che alla fine del periodo amministrativo non siano state emesse le fatture per vendite la cui consegna è stata effettuata entro il 31/12 o che pur avendo ricevuto delle merci accompagnate da documento di trasporto (D.D.T.) non siano ancora pervenute le relative fatture d’acquisto.

In termini grafici:

In questi caso occorre, per la corretta quantificazione del reddito di competenza, rilevare i costi e i ricavi relativi a fatture da ricevere o da emettere.

In particolare per le :

- fatture da ricevere: rileveremo il solo costo d’acquisto con contropartita Avere il conto Fornitori c/fatture da ricevere. Casi tipici di fatture da ricevere sono i costi per utenze energetiche o telefoniche che fatturate con cadenza bimestrale, riguardano periodi dell’anno precedente o periodi “a cavallo “ tra due anni contigui.

Esempio di rilevazione di una fattura da ricevere per merci di € 10.000 + IVA ordinaria con giroconto alla data di ricevimento della fattura avvenuto in data 17/01/2005.

| Data Op. | Sottoconti | Dare | Avere |

| 31/12/2004 | Merci c/acquisti | 10.000,00 | |

| Fornitori c/Fatture da ricevere | 10.000,00 | ||

| Rilevazione costi per merci come da D.D.T. n. ………………del …………………….. | |||

| Data Op. | Sottoconti | Dare | Avere |

| 17/01/2005 | Fornitori c/Fatture da ricevere | 10.000,00 | |

| Iva ns/credito | 2.000,00 | ||

| Debiti v/Fornitori | 12.000,00 | ||

| Rilevazione fattura n……………….. del …………….. di …………. | |||

Esempio di rilevazione dei costi per provvigioni spettanti ai propri agenti e/o rappresentanti relative al 2004, per € 25.000 + Iva ordinaria

| Data Op. | Sottoconti | Dare | Avere |

| 17/01/2005 | Provvigioni passive | 25.000,00 | |

| Fornitori c/fatture da ricevere | 25.000,00 | ||

| Rilevazione provvigioni dovute anno 2004 | |||

- fatture da emettere : rileveremo sia il ricavo di vendita che l’importo dell’Iva a debito con contropartita Dare il conto Clienti c/fatture da emettere.

Tale differente comportamento deriva dalle regole sull’esigibilità del tributo che relativamente alle consegne o spedizioni effettuate nel mese di dicembre, mantengono come mese di competenza IVA, quello in cui c’è stata la consegna o spedizione della merce.

Esempio di rilevazione di una fattura da emettere per merci di € 15.000 + IVA ordinaria con giroconto alla data di emissione della fattura avvenuto in data 07/01/2005.

| Data Op. | Sottoconti | Dare | Avere |

| 31/12/2004 | Clienti c/Fatture da emettere | 18.000,00 | |

| Merci c/vendite | 15.000,00 | ||

| Iva ns/debito | 3.000,00 | ||

| Rilevazione della fattura da emettere per merci come da D.D.T. n…………..del ……………. | |||

| Data Op. | Sottoconti | Dare | Avere |

| 07/01/2005 | Crediti v/Clienti | 18.000,00 | |

| Clienti c/Fatture da emettere | 18.000,00 | ||

| Rilevazione della fattura n. …. del ………. per merci come da D.D.T. n…………..del ……………. | |||

La rilevazione della risultato riepilogativo I.V.A.

In relazione al mese di dicembre per i contribuenti mensili e in relazione all’ultimo trimestre per i contribuenti trimestrali, occorre rilevare il saldo della gestione I.V.A. da riportare all’anno successivo come debito da pagare o come credito compensabile.

Considerato che l’ultimo periodo è comunque caratterizzato dalla presenza dell’acconto I.V.A. da versare entro il 27/12 dell’anno precedente, si pone il problema di rilevare, “per unificazione” il risultato I.V.A., considerando anche quanto versato in termini di acconto.

Esempio di rilevazione della liquidazione Iva del mese di dicembre con Iva a debito per € 3.000, Iva a credito per € 2.000 e acconto Iva di € 500,00 con pagamento del saldo di € 500,00.

| Data Op. | Sottoconti | Dare | Avere |

| 31/12/2004 | Iva ns/debito | 3.000,00 | |

| Iva ns/credito | 2.000,00 | ||

| Iva c/acconto | 500,00 | ||

| Iva c/liquidazione | 500,00 | ||

| Rilevazione della liquidazione Iva mese di dicembre 2004 | |||

| Data Op. | Sottoconti | Dare | Avere |

| 16/01/2005 | Iva c/liquidazione | 500,00 | |

| Denaro in cassa ( Banca X c/c) | 500,00 | ||

| Rilevazione del pagamento dell’Iva a saldo mese di dicembre 2004. | |||

Lo stralcio dei crediti inesigibili

Al temine dell’esercizio, può accadere che a seguito di un’analisi dettagliata dei crediti o di provvedimenti dell’autorità giudiziaria che potrebbe aver dichiarato l’apertura di una procedura concorsuale a carico di un nostro cliente, sia necessario eliminare dalla nostra contabilità crediti cambiari e non cambiari, non più esigibili.

Questa operazione specie in rapporto alla eliminazione dei crediti a seguito di provvedimento dell’autorità giudiziaria o di procedura esecutiva individuale rimasta infruttuosa, deve avere i requisiti di certezza, pena l’indeducibilità delle correlate perdite su crediti.

A tal fine, é sufficiente disporre di copia del decreto con il quale è stata dichiarata aperta la procedura concorsuale o individuale.

Non necessita – nel caso di procedure concorsuali – alcuna insinuazione al passivo, essendo sufficiente, ai fini della deducibilità, la semplice dichiarazione d’apertura.

Esempio di rilevazione dello stralcio di crediti cambiari per € 1.000 e di crediti insoluti verso clienti per € 200.

| Data Op. | Sottoconti | Dare | Avere |

| 31/12/2004 | Perdite su crediti | 1.200,00 | |

| Cambiali insolute | 1.000,00 | ||

| Clienti insoluti | 200,00 | ||

| Rilevazione dello stralcio di perdite su crediti | |||

Si ricorda che ove sia presente un fondo svalutazione crediti, l’imputazione al conto Perdite su crediti riguarderà la sola parte non coperta dal fondo, per evitare una duplicazione nelle deduzioni.

Leggi anche: Deducibilità dei crediti inesigibili

La rilevazione del trattamento di fine rapporto lavoro dipendente

La rilevazione del trattamento di fine rapporto segue le regole di determinazione del costo.

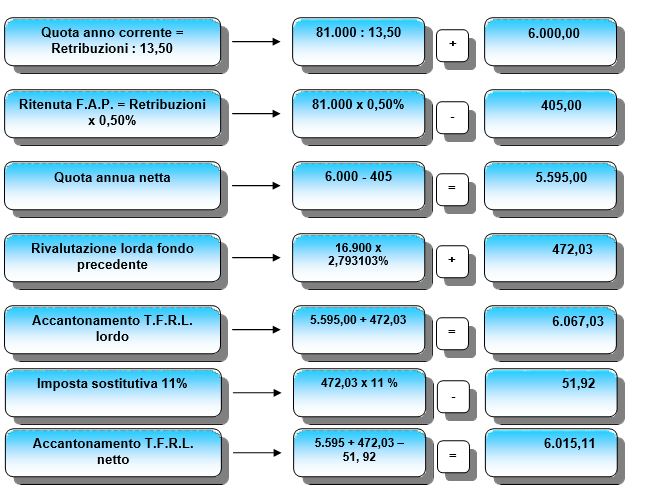

Ricordiamo che il costo per trattamento di fine rapporto è diviso in due quote:

- la quota commisurata alle retribuzioni corrisposte per l’anno corrente al netto della quota dello 0,50% che va al fondo adeguamento pensioni (cosiddetta ritenuta A.P.);

- la quota di rivalutazione degli accantonamenti precedenti attuata aggiornando il fondo

T.F.R. pregresso, con un coefficiente misto ( 1,50% fisso + 75,00% dalla variazione ISTAT nei prezzi al consumo delle famiglie di impiegati ed operai), defalcando dal valore della rivalutazione, 11% a titolo di imposta sostitutiva, la quale a sua volta va versata in due fasi:

- un acconto pari al 90% della rivalutazione calcolabile o in rapporto alla forza lavoro esistente al 31/12 dell’anno precedente o in rapporto alla forza lavoro in essere all’atto del conteggio dell’acconto da versarsi entro il 16/12 dell’anno corrente;

- il saldo pari all’importo a conguaglio da versarsi entro il 16/02 dell’anno

Esempio di rilevazione di accantonamento di fine rapporto lavoro dipendente sulla scorta dei seguenti dati: retribuzioni corrisposte € 81.000, debito per T.F.R.L. anno precedente € 16.900, coefficiente di rivalutazione per l’anno 2004, 2,793103 comprensivo della quota fissa.

SCHEMA DI CALCOLO

| Data Op. | Sottoconti | Dare | Avere |

| 31/12/2004 | Trattamento di fine rapporto | 6.067,03 | |

| Debito per T.F.R.L. | 6.015,11 | ||

| Debito per imposta sostitutiva | 51,92 | ||

| Rilevazione dell’accantonamento per trattamento di fine rapporto lavoro dipendente | |||

Le imposte di competenza

La tassazione del reddito d’impresa ha subito forti cambiamenti, specie in conseguenza dell’abrogazione del comma 2 dell’art. 2426 del c.c. che consentiva le cosiddette “interferenze fiscali”.

Inoltre, l’applicazione generalizzata degli standards internazionali contabili (IAS/IRFS), cioè del complesso di regole, accettate a livello internazionale, che governano i processi di contabilizzazione degli accadimenti aziendali, che in Italia per il momento ha trovato come uniche destinatarie le società quotate in borsa, ha imposto di contabilizzare le imposte sul reddito, secondo la regola della competenza economica.

Per cui ad ogni reddito e per ogni annualità fiscale, vanno abbinate le relative imposte, a prescindere dalla anticipazione o dalla posticipazione temporanea di alcuni movimento di numerario che riguardano l’area fiscale.

Anzi al contrario, in una visione di indipendenza del reddito prodotto da fenomeni di fiscalità differita ( anticipata o posticipata ), le imposte devono essere calcolate, evidenziando separatamente le imposte correnti, le imposte anticipate e le imposte differite, pur concorrendo le stesse a formare un unico valore alla voce 22 del Conto Economico, che è la somma algebrica delle tre voci.

In sintesi:

Imposte correnti + imposte differite – imposte anticipate = imposte di competenza

Esempio di rilevazione delle imposte sul reddito correnti per € 5.000 al netto di un acconto I.R.E.S. di € 1.300, differite per € 2.500 e anticipate per € 500,00,

| Data Op. | Sottoconti | Dare | Avere |

| 31/12/2004 | I.R.E.S. corrente | 5.000,00 | |

| Debito per I.R.E.S. | 3.700,00 | ||

| I.R.E.S. c/acconto | 1.300,00 | ||

| Rilevata IRES corrente 2004 | |||

| Data Op. | Sottoconti | Dare | Avere |

| 31/12/2004 | I.R.E.S. differita | 2.500,00 | |

| Fondo imposte differite | 2.500,00 | ||

| Rilevata IRES differita 2004 | |||

| Data Op. | Sottoconti | Dare | Avere |

| 31/12/2004 | I.R.E.S. c/imposte anticipate | 2.500,00 | |

| I.R.E.S. anticipata | 2.500,00 | ||

| Rilevata IRES anticipta 2004 | |||

Le scritture di integrazione

Le scritture di integrazione, al pari delle scritture di completamento, hanno la caratteristica fondamentale di aggiungere costi e ricavi all’esercizio di competenza, con la peculiarità di operare “per quote”. Più in generale generano partite finanziarie presunte.

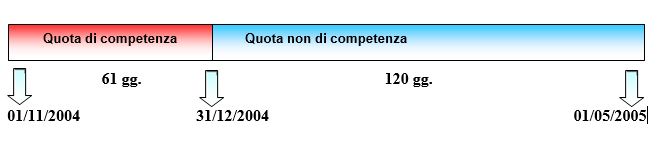

I ratei attivi e passivi

Si definiscono ratei le quote di costo o di ricavo pertinenti in parte all’esercizio precedente e in parte all’esercizio corrente.

Trattasi, quindi, di partite contabili “a cavallo” tra due o più esercizi, che misurano costi e ricavi a manifestazione finanziaria posticipata, rispetto al momento di competenza economica.

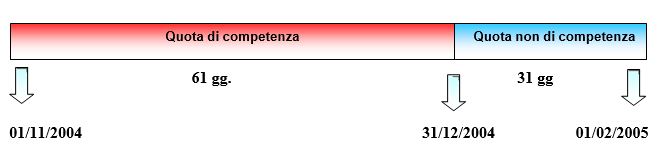

Esempio di calcolo e contabilizzazione di un rateo passivo su interessi relativo ad un mutuo ipotecario di 450.000 Euro stipulato in data 1/11/2004 rimborsabile con rate semestrali d’interesse al tasso del 5,50% .

Sviluppo dei calcoli:

il periodo di formazione del debito per interessi abbraccia due periodi amministrativi: il 2004 e il 2005.

Rateo passivo = ( 450.000 * 61 * 5,50 )/36500 = 4.136,30

| Data Op. | Sottoconti | Dare | Avere |

| 31/12/2004 | Interessi passivi su mutuo | 4.136.30 | |

| Ratei Passivi | 4.136,30 | ||

| Rilevato rateo d’interessi su mutuo | |||

Esempio di calcolo e contabilizzazione di un rateo attivo su interessi relativi a n. 1.500 titoli obbligazionari del valore nominale unitario di € 50,00 sottoscritte il 01/06/2004, godimento 1/6 – 1/12, tasso 4,00%.

Gli accordi a livello UE in tema di armonizzazione del calcolo dei ratei su interessi di cedole obbligazionarie prevedono che:

- per le obbligazioni private (a tasso variabile), i CCT, i BTP, gli interessi vengono calcolati con la metodologia dei giorni effettivi;

- il calcolo dei giorni al numeratore sia effettuato escludendo il giorno iniziale di maturazione della cedola e includendo il giorno di valuta dell’operazione;

- nel sistema telematico di borsa i tassi siano indicati con 5 decimali;

- i ratei complessivi siano arrotondati ai centesimi di

Sviluppo dei calcoli:

il periodo di formazione del credito per interessi abbraccia due periodi amministrativi: il 2004 e il 2005.

Calcolo giorni = 31 del mese di dicembre meno il giorno iniziale = (31-1) = 30

Il calcolo del rateo trattandosi di titoli quotati in termini percentuali si opera su base 100. Inoltre trattandosi di titoli con cedola semestrale, si assume il tasso annuale rapportato al semestre – cioè dimezzato – per cui:

(100 * 2,00 * 30)/(182*100) = 6000/18200 = 0,32967 ( rateo interessi per 100 di valore nominale)

( 1.500 * 50,00) = € 75.000,00 (valore nominale complessivo dei titoli sottoscritti) rateo complessivo = 100 : 0,32967 = 75.000 : x è x = (75.000 x 0,32967) / 100 = 247,25

| Data Op. | Sottoconti | Dare | Avere |

| 31/12/2004 | Ratei Attivi | 247,25 | |

| Interessi su titoli | 247,25 | ||

| Rilevato rateo d’interessi su titoli obbligazionari | |||

Leggi anche: Ratei e risconti in bilancio: questi sconosciuti

Gli accantonamenti a fondi per rischi e oneri per manutenzioni programmate o per concorsi a premio

In questo gruppo di assestamenti si inseriscono gli eventi che provocano accantonamenti a fondi rischi e spese future, tra i quali annoveriamo gli accantonamenti a:

- fondo manutenzioni programmate;

- fondo garanzie prodotti;

- fondo buoni sconto e concorsi a premio;

- fondo recupero ambientale;

- fondo imposte differite;

- fondo responsabilità civile;

- fondo per imposte.

Esempio di contabilizzazione di un accantonamento a fondo manutenzioni programmate di € 1.930,00

| Data Op. | Sottoconti | Dare | Avere |

| 31/12/2004 | Accantonamento a fondo manutenzioni programmate | 1.930,00 | |

| Fondo manutenzioni programmate | 1.930,00 | ||

| Rilevato accantonamento a fondo manutenzioni programmate | |||

Leggi anche: Manutenzioni straordinarie: aspetti contabili

La svalutazione dei crediti

In bilancio, i crediti devono essere iscritti per il loro presunto valore di realizzo, cosi come prevede l’art. 2426 n. 8 del c.c. L’adeguamento del valore nominale al presunto valore di realizzo, richiede un’attenta valutazione del rischio specifico di ciascun credito.

E’ovvio che i crediti assolutamente inesigibili, dovranno essere stralciati dalla contabilità con le scritture di completamento e girati a Perdite su crediti.

Mentre i rischi di mancato realizzo, ritenuti probabili, andranno classificati tra le scritture di integrazione, alimentando il fondo svalutazione crediti o il fondo rischi su crediti a seconda che la svalutazione si riferisca a singoli crediti o alla generalità dei crediti.

Ma quali crediti saranno oggetto di svalutazione ? Quelli di origine commerciale sia cambiari sia non cambiari, sia fatturati sia non ancora fatturati.

A titolo esemplificativo occorrerà sommare le voci: Crediti verso clienti, clienti conto fatture da emettere, cambiali attive. L’esposizione in bilancio dei crediti sarà effettuata al netto dei fondi di svalutazione.

Ricordiamo che l’art. 106 del T.U.I.R. pone dei limiti agli accantonamenti annuali per rischi su crediti che non possono superare lo 0, 50% del valore nominale o di acquisizione dei crediti, fino ad un massimo del 5% dei crediti commerciali iscritti in bilancio.

Ciò porrà un problema di variazione in aumento nel quadro RF relativo alla determinazione del reddito d’impresa, in ragione della differenza tra la quota di svalutazione civilisticamente necessaria e l’accantonamento fiscale massimo consentito.

Esempio di contabilizzazione di una svalutazione su crediti del 2% di € 100.000.

| Data Op. | Sottoconti | Dare | Avere |

| 31/12/2004 | Svalutazione crediti | 2.000,00 | |

| Fondo svalutazione crediti | 2.000,00 | ||

| Rilevato accantonamento a fondo svalutazione crediti | |||

Le scritture di rettifica

Le scritture di rettifica, hanno la caratteristica fondamentale di sottrarre costi e ricavi già contabilizzati, all’esercizio in chiusura, con la peculiarità di operare, così come per i ratei, “per quote”. Più in generale, questo gruppo di scritture, rileva variazioni di esercizio accese ai costi e ricavi sospesi, cioè a costi e ricavi che hanno una manifestazione finanziaria anticipata rispetto all’esercizio di competenza.

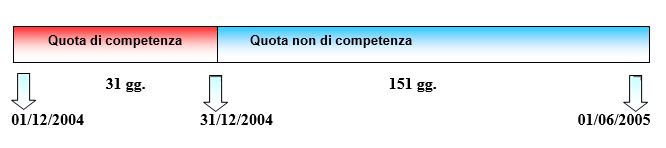

Si definiscono risconti attivi e passivi le quote di costi o di ricavi già pagati o riscossi relativi a servizi non completamente fruiti o eseguiti.

Alcuni in modo terminologicamente improprio ma sicuramente efficace li definiscono “crediti di servizi”.

Esempio di rilevazione di un risconto attivo per fitto di € 3.000 con contratto che prevede pagamenti trimestrali con decorrenza 01/11/2004.

Sviluppo dei calcoli:

il periodo di formazione del credito per servizi riguarda due periodi amministrativi: il 2004 e il 2005.

Ricordiamo che il risconto è la quota di costi per fitto dell’esercizio 2004 che occorre sottrarre dal Conto Economico di risultato. Conseguentemente, il calcolo diretto della quota da riscontare (sottrarre) dai costi. risulterà così composto:

31: 92 = x : 3.000 è x = 3.000 * ( 31/92) = 1.010,87

Supponendo che sia il conduttore che il locatore svolgano attività d’impresa, vediamo come rileverebbero reciprocamente i rispettivi risconti attivi e passivi :

Scritture del conduttore

| Data Op. | Sottoconti | Dare | Avere |

| 31/12/2004 | Risconti Attivi | 1.010,87 | |

| Fitti Passivi | 1.010,87 | ||

| Rilevato risconto su fitti pagati | |||

Scritture del locatore

| Data Op. | Sottoconti | Dare | Avere |

| 31/12/2004 | Fitti Attivi | 1.010,87 | |

| Risconti Passivi | 1.010,87 | ||

| Rilevato risconto su fitti riscossi | |||

Le giacenze di magazzino

Le merci in rimanenza a fine esercizio devono essere valutate al minor valore tra il costo di acquisto e quello desunto dall’andamento del mercato a fine esercizio o secondo il criterio L.I.F.O. ( Last in first out ) o F.I.F.O. ( first in first out).

Valutare le rimanenze finali di magazzino, significa sostanzialmente sottrarre dal Conto Economico di risultato i costi relativi alle merci invendute, che si correleranno ai ricavi dell’anno in cui saranno cedute. Quindi, le rimanenze rappresentano investimenti in attesa di smobilizzo.

Importante rilevare che nel modello di Conto Economico previsto dall’art. 2425 del c.c. le categorie di giacenze che rappresentano un risultato sia pure parziale di una combinazione produttiva, vanno appostate nell’area A) del Conto Economico intitolata Valore della produzione; mentre le classi di rimanenze che rappresentano fattori produttivi necessari per attivare il ciclo economico di vendita sono appostate nell’area B) del Conto Economico intitolata – Costi della produzione.

La rilevazione delle rimanenze deve avvenire “per variazioni” e secondo le seguenti regole:

AREA VALORE DELLA PRODUZIONE

RF = Rimanenze finali

EI = Esistenze Iniziali

RF > EI è Variazione positiva

RF < EI è Variazione negativa

AREA COSTI DELLA PRODUZIONE

RF = Rimanenze finali

EI = Esistenze Iniziali

RF < EI è Variazione positiva

RF > EI è Variazione negativa

In un’azienda di tipo industriale, ricorreranno entrambi i casi di rimanenze; mentre nell’aziende commerciali si utilizzerà la sola dell’Area B) del Conto Economico.

Esempio di rilevazione delle rimanenze di merci per € 150.000

| Data Op. | Sottoconti | Dare | Avere |

| 31/12/2004 | Merci c/ Rimanenze | 150.000,00 | |

| Variazioni di Merci (*) | 150.000,00 | ||

| Rilevato valore rimanenze finali di magazzino | |||

(*) Il Conto Variazioni di Merci funzionerà in modo bilaterale, rilevando in Dare lo storno delle esistenze iniziali del raggruppamento oggetto di registrazione e in Avere lo storno delle rimanenze finali del medesimo raggruppamento.

Leggi anche:

Contabilità di magazzino, valorizzazione e differenze inventariali

L’obbligo di tenuta della contabilità di magazzino

I limiti per la contabilità di magazzino

La capitalizzazione dei costi per costruzioni interne

In questo raggruppamento, a fine esercizio, rileveremo lo storno dei costi occorsi per realizzazione “in economia” di un bene strumentale. Nelle aziende industriali, può capitare che la direzione aziendale decida di far costruire un bene strumentale ( un fabbricato o un impianto industriale ) utilizzando risorse umane e materiali interne all’impresa. Il costo dei lavoratori e del materiale utilizzato per la costruzione del bene strumentale, verrà capitalizzato, ossia stornato dall’area delle variazioni d’esercizio e trasferito nell’area degli elementi attivi del patrimonio.

Questa operazione di trasferimento, non avviene mediante la rettifica diretta dei costi, bensì attraverso l’appostazione nel sottoconto Incrementi per costruzioni interne, posizionato nell’area del

Valore della produzione, di un valore compensativo degli stessi. La documentazione di tali costi, sarà offerta della contabilità analitico – gestionale.

Esempio di rilevazione del valore di un impianto costruito in economia € 1.000.000

| Data Op. | Sottoconti | Dare | Avere |

| 31/12/2004 | Impianti | 1.000.000,00 | |

| Incrementi per costruzioni interne | 1.000.000,00 | ||

| Rilevato valore di impianto costruito in economia | |||

Le scritture di ammortamento

Quantificare a fine esercizio le quote d’ammortamento dei beni strumentali, significa stimare la frazione di costo pluriennale ceduta all’esercizio in chiusura, in considerazione dell’utilizzo di un bene strumentale.

Questa stima sarà condotta secondo un piano sistematico di attribuzione, fondato sulla quantificazione del deprezzamento che il bene subirà per effetto del suo logorio ( senescenza), per effetto del suo superamento tecnologico ( obsolescenza) e per effetto delle mutazioni nei processi produttivi che potrebbero rendere inadeguato il bene rispetto al nuovo assetto industriale.

E’ evidente che sistematico non significa necessariamente a quote costanti, anche se la stragrande maggioranza delle imprese opta per questo sistema che appare più vicino ai criteri fiscali di ammortamento che ben potrebbero rappresentare la residua possibilità di utilizzazione futura del bene, determinando una sostanziale coincidenza tra quota di ammortamento civilistica e quota di ammortamento fiscale.

Non si può non sottolineare che la scelta dell’eliminazione delle interferenze fiscali, senza la parallela creazione di una sistema di deroghe basato sulla dimensione dell’impresa, creerà non poche difficoltà nella gestione dell’ammortamento a “doppio binario” – civilistico e fiscale – allorquando il godimento di quote di ammortamento anticipato, si evidenzierà come sfruttamento di una pura agevolazione fiscale.

Esempio di ammortamento di una macchine elettronica per € 5.000

| Data Op. | Sottoconti | Dare | Avere |

| 31/12/2004 | Ammortamento macchine elettroniche | 5.000,00 | |

| Fondo ammortamento macchine elettroniche | 5.000,00 | ||

| Rilevato ammortamento 2004 | |||

Leggi anche: Spese incrementative su beni strumentali: gestire le quote di ammortamento

NOTE

1 Per un approfondimento normativo si veda l’art. 26 comma 2, del D.P.R. 600/1973.

Leggi anche:

Errori che determinano l’inattendibilità delle scritture contabili

Guida alla tenuta delle Scritture contabili (2019)

La contabilità aziendale: contabilità generale, analitica e direzionale (2019)

La tenuta dei libri contabili e sociali obbligatori: approfondimento (2014)

Operazioni per la chiusura del bilancio (2020)

a cura di: Enrico Larocca

Aprile 2005