La permuta è definita dal codice civile come il contratto che ha per oggetto il reciproco trasferimento della proprietà di cose o di altri diritti. Al contratto di permuta sono applicabili, per effetto del rinvio all’art. 1555 del c.c., in quanto compatibili, le norme riguardanti il contratto di compravendita, fatto che rende possibile che lo scambio reciproco avvenga tra una cosa presente ed una cosa futura. E’ ovvio che le peculiarità del contratto si riflettono anche in termini di imposizione fiscale diretta ed indiretta.

Il contratto di permuta immobiliare – Sommario

La permuta è definita dal codice civile come il contratto che ha per oggetto il reciproco trasferimento della proprietà di cose o di altri diritti.

Al contratto di permuta sono applicabili, per effetto del rinvio all’art. 1555 del c.c., in quanto compatibili, le norme riguardanti il contratto di compravendita, fatto che rende possibile che lo scambio reciproco avvenga tra una cosa presente ed una cosa futura.

E’ ovvio che le peculiarità del contratto si riflettono anche in termini di imposizione fiscale diretta ed indiretta.

Aspetti preliminari del contratto di permuta immobiliare

Nei contratti d’appalto, spesso capita che la proprietà del terreno sul quale realizzare il compendio edilizio, appartenga a più comproprietari e che il completamento della

lottizzazione, richieda un accorpamento delle singole quote.

La regolazione dei terreni edificabili acquisiti, spesso non avviene in contanti, ma mediante un contratto di permuta che prevede la retrocessione agli ex proprietari dei terreni, di uno o più fabbricati.

In sostanza, la differenza principale tra il contratto di compravendita e il contratto di permuta sta nella modalità di regolazione del prezzo: nella compravendita il prezzo è regolato in denaro; nella permuta il prezzo è regolato con uno scambio reciproco di cose e/o diritti.

Il più delle volte, il cedente dell’area edificabile, è una persona fisica; mentre il cessionario dell’area fabbricabile è un soggetto IVA.

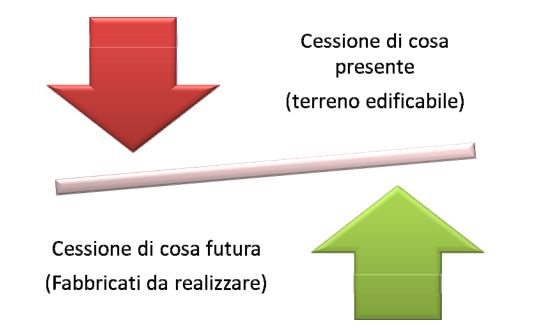

Laddove il contratto di permuta, avvenga mediante uno scambio tra una cosa presente (il terreno edificabile) e una cosa futura (i fabbricati da realizzare e retrocedere agli ex proprietari dei terreni edificabili) non ha effetti reali, ma meramente obbligatori2.

In tal senso, si renderebbe applicabile l’art. 1472 del c.c. relativo alla compravendita di cose future.

Il trattamento ai fini delle imposte indirette del contratto di permuta immobiliare

La cessione di aree fabbricabili, se posta in essere da un soggetto I.V.A., rientra nel campo di applicazione dell’IVA con aliquota del 20%.

Considerato, però, che nell’ipotesi più ricorrente, il cedente non è un soggetto IVA, tornerà applicabile l’imposta proporzionale di registro, ai sensi dell’art. 43 del D.P.R. n. 131/1986, oltre alle imposte ipotecarie e catastali.

Al contrario, nella permuta di area fabbricabile tra due soggetti IVA, ritornerebbe applicabile l’art. 40 del D.P.R. 131/1986, con l’assoggettamento ad imposta fissa di registro.

Successivamente, la cessione del fabbricato all’ex proprietario del terreno edificabile, sarà assoggettata ad IVA, secondo l’aliquota prevista in relazione alla tipologia di cessione posta in essere.

Il momento impositivo ai fini IVA della permuta immobiliare

In altri termini, la fatturazione del costruendo fabbricato, avverrà in corrispondenza della data di stipula del contratto di permuta dell’area edificatoria, posto che quest’ultima, rappresenta il momento in cui risulta regolato il corrispettivo del trasferimento della fabbricato da costruire, sempreché il contratto di permuta non preveda clausole di differimento degli effetti del contratto.

In tal senso si è espressa da tempo anche l’Amministrazione Finanziaria, che con la R.M. n. 460210/1989, ebbe a precisare che il momento impositivo I.V.A. relativamente alle permute immobiliari, era quello della cessione del terreno edificatorio, in quanto corrispettivo dell’operazione di permuta e che la base imponibile dell’operazione era costituita dal valore normale del suolo. Sulla stessa scia interpretativa, si espresse la Corte di Cassazione, con la sentenza del 07/09/1982, n. 4842.

Il momento impositivo ai fini delle imposte dirette della permuta immobiliare

La fatturazione dei costruendi fabbricati, in corrispondenza della data di stipula del contratto di permuta, non determina l’emersione di ricavi di competenza che, invece, andranno rilevati alla data di stipula del rogito notarile di trasferimento dei fabbricati, conformemente a quanto disposto dall’art. 109 del T.U.I.R.

Conseguentemente, la fatturazione delle permute dei suoli edificatori darà luogo, sempreché il trasferimento abbia efficacia immediata, all’accensione di un debito nei confronti degli exproprietari dei terreni, posta che verrà redditualizzata, con la stipula degli atti di cessione dei fabbricati.

Aspetti contabili della permuta immobiliare

Le problematiche contabili della permuta immobiliare, non presentano particolari difficoltà.

Si supponga, ad esempio, di aver stipulato in data 01/10/2008 un contratto di permuta immobiliare con effetti traslativi immediati, relativamente al suolo edificatorio, che prevede la retrocessione di un appartamento del valore di 200.000 Euro, non appena avvenuto il completamento dell’unità immobiliare ed ottenuta l’abitabilità.

Le spese notarili e fiscali ammontano complessivamente a 3.500 Euro, di cui 1200 assoggettati ad I.V.A. ordinaria.

Il contratto di cessione dell’appartamento consente l’applicazione dell’aliquota del 4%.

Tutte le operazioni sono regolate per banca.

La prima operazione, riguarda la rilevazione del debito nei confronti del cedente il suolo edificatorio, che a P.D. verrà così registrata:

| Sottoconti | BilCEE | Dare | Avere |

| Terreni in costruzioneDebiti v/cedente suoli | A ‐ B II 5)P ‐ D 14) | 200.000,00 | 200.000,00 |

Seguirà la rilevazione delle spese notarili e fiscali conseguenti alla stipula del contratto di permuta immobiliare, che verranno capitalizzate in conto terreno in costruzione con la scrittura:

| Sottoconti | BilCEE | Dare | Avere |

| Terreni in costruzioneIVA ns/credito

Debiti v/ fornitori |

A ‐ B II 5)

A ‐ C II 4 bis) P ‐ D 14) |

3.260,00240,00

3.500,00 |

Successivamente, l’impresa cessionaria dei suoli edificabili, dovrà emettere e registrare la fattura, per la permuta del terreno edificabile, avendo questa efficacia traslativa immediata, con applicazione dell’IVA relativa al fabbricato da retrocedere.

| Sottoconti | BilCEE | Dare | Avere |

| Crediti v/clienti

Clienti c/acconti IVA ns/debito |

A – B II 4)

P – D 6) P – D 12) |

208.000,00 | 200.000,00

8.000,00 |

In bilancio, il debito per acconti nei confronti del cedente il suolo edificatorio, andrà imputato a debiti esigibili entro l’esercizio successivo, se si prevede di assegnare l’appartamento entro l’esercizio di effettuazione della permuta immobiliare.

Diversamente andrà esposto come debito esigibile oltre l’esercizio successivo.

Nell’esercizio di consegna degli appartamenti occorrerà estinguere il credito verso il cedente il suolo edificatorio, in contropartita Avere dell’estinzione del debito per il valore della permuta, rimanendo a carico del cedente il suolo, soltanto l’IVA relativa all’acquisto del fabbricato.

Nel contempo, occorrerà redditualizzare il debito per acconti in contropartita Dare di Fabbricati c/vendite

| Sottoconti | BilCEE | Dare | Avere |

| Debiti v/cedenti suoliBanca c/c

Clienti v/ clienti |

P – D 14)A – C IV 1)

P – D 6) |

200.000,008000 | 208.000,00 |

| Sottoconti | BilCEE | Dare | Avere |

| Clienti c/accontiFabbricati c/vendite | P – D 6)CE – A 1) | 200.000,00 | 200.000,00 |

Potrebbe interessarti anche==> La permuta e operazioni permutative: riflessi ai fini IVA

Enrico Larocca

Aprile 2009

NOTE

1 A. Montesano in “Il Fisco”, n. 48/2007, ed. WKI, pag. 2-6287 e ss.

2 M. Vergani in “Settimana Fiscale” n. 37/2006, ed. Il Sole 24 Ore, pag. 27 e ss.

***