Il concetto di importazioni ed esportazioni è oggi riservato ai soli movimenti commerciali esterni al territorio comunitario e solo per queste operazioni sono state mantenute le limitazioni quantitative e i dazi doganali.

Le operazioni con l’estero

Come è stato ricordato nella lezione precedente il concetto di importazioni ed esportazioni, è oggi riservato ai soli movimenti commerciali esterni al territorio comunitario e solo per queste operazioni sono state mantenute le limitazioni quantitative e i dazi doganali.

L’art. 67 del Decreto Iva così recita:

[1] Costituiscono importazioni le seguenti operazioni aventi per oggetto beni introdotti nel territorio dello Stato, che siano originari da Paesi o territori non compresi nel territorio della Comunità e che non siano stati già immessi in libera pratica in altro Paese membro della Comunità medesima ovvero che siano provenienti dai territori da considerarsi esclusi dalla Comunità a norma dell’articolo 7, primo comma, lettera b):

- le operazioni di immissione in libera pratica, con sospensione del pagamento dell’imposta qualora si tratti di beni destinati a proseguire verso altro Stato membro della Comunità economica europea;

- le operazioni di perfezionamento attivo di cui all’articolo 2, lettera b), del regolamento CEE n. 1999/85 del Consiglio del 16 luglio 1985;

- le operazioni di ammissione temporanea aventi per oggetto beni, destinati ad essere riesportati tal quali, che, in ottemperanza alle disposizioni della Comunità economica europea, non fruiscano

della esenzione totale dai dazi di importazione; - le operazioni di immissione in consumo relative a beni provenienti dal Monte Athos, dalle isole Canarie e dai Dipartimenti francesi d’oltremare;

- abrogato .

[2] Sono altresì soggette all’imposta le operazioni di reimportazione a scarico di esportazione temporanea fuori della Comunità economica europea e quelle di reintroduzione di beni precedentemente esportati fuori della Comunità medesima.

Adempimenti amministrativi in materia di importazioni

Per ogni importazione occorre presentare:

- la dichiarazione di importazione (DAU-Imp) ad opera del proprietario dei beni o del soggetto che lo rappresenta (ad esempio lo spedizioniere doganale );

- i documenti che compravano la proprietà della merce quali: polizza di carico, lettera di vettura debitamente girata, fede di deposito, ecc.;

- i certificati di circolazione o di libera pratica per merci provenienti da Paesi comunitari;

- i documenti commerciali ( fatture estere, contratti di trasporto e di assicurazione )

- le autorizzazioni, le licenze e simili per le merci soggette a vigilanza;

- i certificati prescritti per l’importazione di particolari merci ( ad esempio i certificati relativi ai controlli sanitari per merci alimentari.

Contenuto della DAU-imp

La dichiarazione di importazione deve contenere:

- I dati identificativi dei soggetti coinvolti nell’operazione di import;

- l’origine dei beni;

- la destinazione dei beni, incluso l’eventuale trattamento fiscale privilegiato;

- la natura, la quantità e la qualità dei beni in importazione, con la codificazione delle merci secondo il Codice Doganale vigente.

Ricordiamo che l’immissione in libera pratica delle merci extracomunitarie, si ha con l’espletamento delle formalità doganali e con il pagamento dei diritti doganali secondo la Tariffa Integrata Doganale ( in sigla TARIC). Mentre l’immissione in consumo ha il significato di assolvimento dell’IVA in Dogana.

Attenzione: è possibile sospendere il pagamento dell’IVA in Dogana quando :

- i beni sono destinati ad un deposito autorizzato IVA;

- si tratta di beni in transito in ingresso alla dogana di un Paese comunitario e destinati ad essere immessi in consumo in un altro Paese della UE diverso da quello di ingresso.

Gli adempimenti in materia di importazioni definitive

La procedura di sdoganamento parte dalla dichiarazione resa dall’importatore che deve indicare:

- la destinazione da dare ai beni in importazione;

- il valore delle merci secondo i documenti presentati;

I documenti da considerare, in relazione all’importazione definitiva, sono:

- la bolla doganale di importazione ( che è il documento valido ai fini I.V.A.);

- la fattura del fornitore estero ( che è documento necessario per la Contabilità Generale );

- la fattura dello spedizioniere doganale ( documento valido sia ai fini IVA e Co.Ge.). Con la “bolletta doganale” – che nel gergo doganale identifica la dichiarazione doganale di importazione – il possessore delle merci o un suo rappresentante stabilisce la destinazione da dare ai beni in importazione ossia il regime doganale al quale la stessa viene assoggettata. Nella maggioranza dei casi l’operazione di sdoganamento è condotta con l’ausilio di uno spedizioniere doganale ( o doganalista )1.

La bolletta doganale deve indicare i seguenti dati:

- la classificazione doganale delle merci;

- l’origine ed il Paese di spedizione / esportazione

- il valore assegnato;

- il destinatario della merce

- l’importo totale della fattura ( il cui valore se non espresso in Euro deve essere convertito al tasso di cambio doganale considerato per calcolare il valore dell’imponibile IVA in Dogana.

Come innanzi detto, la dichiarazione doganale di importazione è il documento valido ai fini IVA; mentre risulta privo di valore ai fini delle imposte sui redditi – in quanto tale funzione è assolta dalla fattura del fornitore estero. Con essa si certifica l’avvenuto assolvimento delle formalità doganali, anche in termini tributari.

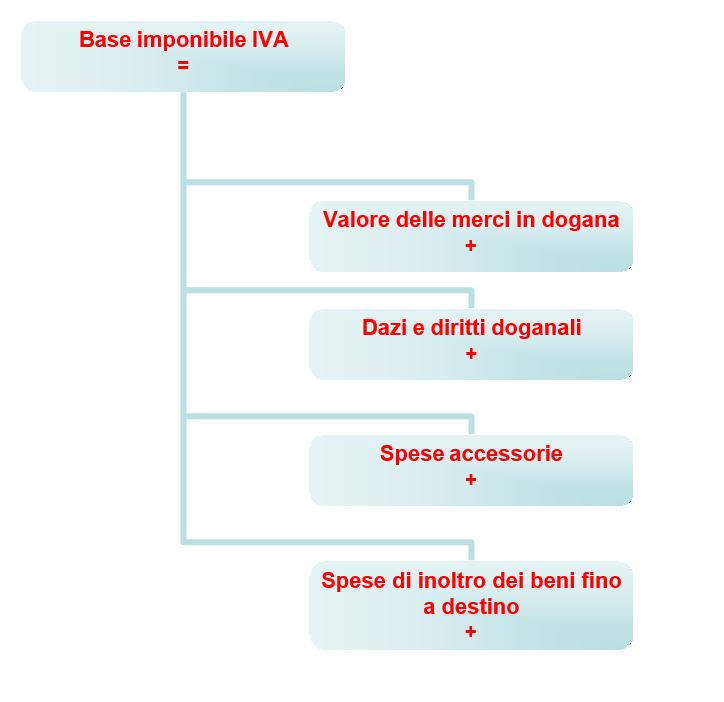

La Base imponibile IVA

Ai sensi dell’art. 69 del D.P.R. n. 633/1972, l’IVA viene calcolata e versata in Dogana secondo le aliquote nazionali vigenti. In linea generale si applica sul valore “franco destino” delle merci che incorpora oltre ai costi diretti delle merci, gli oneri accessori di acquisto sostenuti fino all’introduzione delle merci all’interno del territorio italiano.

Segue lo schema di formazione della base imponibile IVA:

Schema di determinazione della base imponibile IVA ai fini doganali

Valore in Dogana delle merci: è dato dal valore della transazione commerciale, cioè dal prezzo effettivamente pagato o da pagare per le merci quando siano vendute con destinazione nel territorio doganale della UE, opportunamente rettificato in base agli elementi da aggiungere o da escludere a norma del Codice Doganale.

Ad esempio sono da sommare al prezzo effettivamente dovuto, se a carico del compratore, ma non siano stati inclusi nel prezzo, i seguenti elementi:

- le spese di mediazione;

- il costo dei contenitori considerati, ai fini doganali, un tutto unico con la merce;

- il costo dell’imballaggio;

- il valore delle materie e dei componenti forniti dal compratore e utilizzati nella produzione delle merci importate;

- le spese di trasporto;

- le spese di assicurazione

- le spese di carico e scarico e movimentazione delle merci fino al luogo di introduzione della merce nel territorio doganale della UE.

Sono, invece esclusi dal valore della merce in dogana, se distinti:

- le spese di trasporto della merce dopo il loro arrivo nel luogo di introduzione nel territorio doganale della UE;

- le spese per lavori di costruzione, di installazione, di montaggio, di manutenzione o di assistenza tecnica iniziati dopo l’importazione;

- le commissioni d’acquisto;

- i dazi di importazione e le altre imposte da pagare all’UE a motivo della importazione o della vendita delle merci.

Il valore imponibile della merce ai fini dei dazi doganali

Il valore imponibile ai fini dei dazi, è il valore della merce franco frontiera comunitaria.

Esempio di calcolo dei dazi doganali e dell’IVA per un’importazione

Si supponga che una società italiana abbia importato dagli Stati Uniti una partita di composti per laboratorio ( codice TARIC 3822 0000 90 ) contenuta in n. 700 cartoni del peso lordo complessivo di kg. 7.000 e del peso netto complessivo di Kg. 5.300. Il prezzo FOB2 risultante dalla fattura del fornitore estero è pari a USD 95.000, mentre le spese di trasporto e di assicurazione sono state quantificate in USD 5.000 di cui:

- USD 4.000 dagli Stati Uniti al porto di Rotterdam, dove la merce è sbarcata e quindi inoltrata con autotreno, in regime di “transito comunitario esterno” ( cioè come merce non comunitaria ) fino alla dogana di Pavia;

- USD 1.000 per il tratto Rotterdam – Milano.

Si consideri che è stato applicato il cambio doganale di EUR/USD 1,29303.

Si determini l’ammontare dei dazi doganali e dell’IVA relativa all’operazione d’importazione , tenendo presente che il tasso applicato secondo tariffa doganale è del 3% e l’aliquota Iva applicabile è del 20%.

Sviluppo dei calcoli:

Tabella di esposizione degli elementi concorrenti ai fini del dazio

| Descrizione | Importo |

| Valore FOB del merce in USD | 95.000,00 |

| Spese di inoltro fino alla dogana di Rotterdam | 4.000,00 |

| Valore in dogana della merce | 99.000,00 |

Calcolo del dazio:

Di seguito si procede alla conversione del valore della merce in dogana da dollari USA e Euro secondo la seguente formula:

Valore in dogana in Euro = ( 99.000 : 1,2930 ) = Euro 76.566,13 Dazi doganali in Euro = ( 76.566,13 x 3% ) = 2.296,98

Calcolo dell’IVA in dogana :

| Descrizione | Importo |

| Valore della merce in dogana in Euro | 76.566,13 |

| Spese di inoltro fino al luogo di destinazione ( 1.000 : 1,2930 ) | 773,40 |

| Diritti Doganali | 2.296,98 |

| Imponibile IVA in dogana | 79.636,51 |

| IVA dovuta | 15.927,30 |

Quindi complessivamente l’importatore deve per dazi e Iva :

| Descrizione | Importo |

| Dazi doganali | 2.296,98 |

| IVA | 15.927,30 |

| Totale | 18.224,28 |

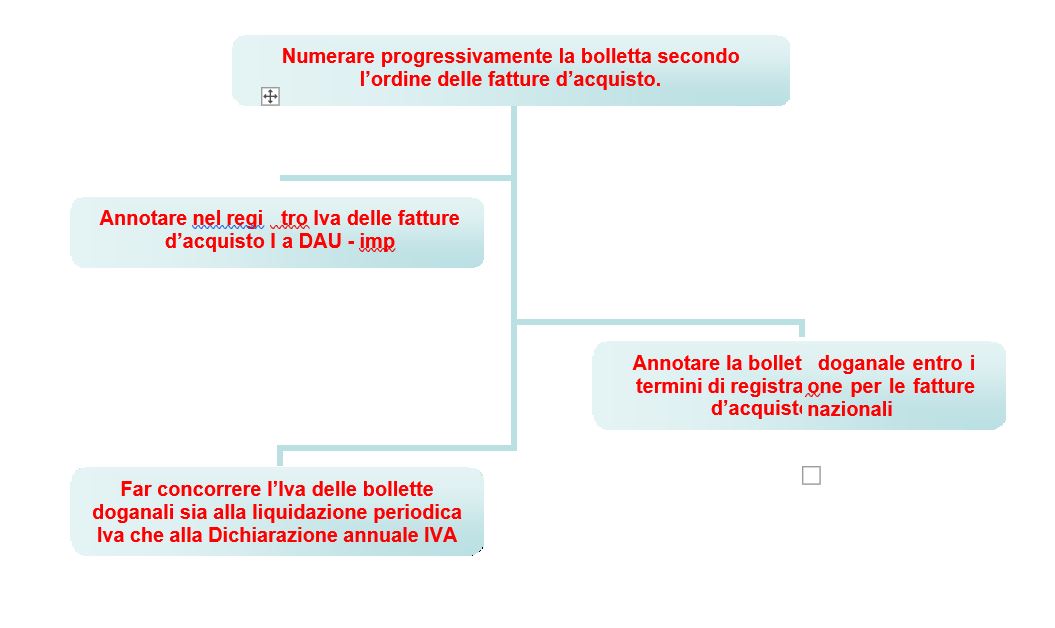

Registrazione della Bolletta doganale

La bolletta doganale, salvo alcuni casi – come ad esempio l’importazione temporanea – è il documento rilevante ai fini IVA e sotto il profilo amministrativo va trattata come una fattura di acquisto nazionale.

Il momento in cui la bolletta doganale diventa documento rilevante ai fini Iva, coincide con la presentazione in Dogana della DAU – Imp.

In rapporto alla registrazione occorrerà:

La registrazione delle bollette doganali, nei casi di contabilità computerizzata, con rilevazione secondo il modello di registrazione delle fatture d’acquisto nazionali, può comportare la necessità di effettuare delle operazioni di giroconto, in quanto la fattura di acquisto del fornitore estero extracomunitario, non è documento rilevante ai fini IVA.

Si, perché nelle importazioni il debitore per IVA non è il cedente, ma il cessionario.

La fattura del fornitore estero

La fattura del fornitore estero, come già detto, è documento rilevante solo ai fini delle imposte sul reddito. Normalmente è espressa in valuta diversa dall’Euro. Ricorrendo questa ipotesi, si pone il problema di convertire l’importo del debito estero in Euro al tasso di cambio che può essere alternativamente:

- Il tasso di cambio Euro / Valuta estera nel giorno di effettuazione dell’operazione;

- Il tasso di cambio Euro / Valuta estera del giorno più prossimo a quello di effettuazione dell’operazione.

Il tasso di cambio di conversione del debito verso il fornitore estero, può non coincidere con il tasso di cambio applicato dalla Dogana per la determinazione della base imponibile ai fini doganali che normalmente è un tasso medio mensile.

La fattura dello spedizioniere doganale

Lo spedizioniere normalmente:

- anticipa le spese di sdoganamento;

- fattura al cliente le proprie competenze professionali.

| Tipologia di prestazioni | Trattamento IVA |

| Spese per le operazioni svolte prima dello sdoganamento della merce | escluse da Iva art. 7 e art. 15 |

| Spese di sdoganamento ( emissione DAU e DV1 ) | non imponibili art. 9, punto 4 |

| Spese postali, rimborso spese modulistica e diritti amministrativi | imponibili |

Domanda: nel caso in cui lo spedizioniere fosse un soggetto estero, come comportarsi ai fini IVA ? Eccetto gli importi non assoggettati art. 15 ( come l’IVA dovuta in dogana ), per la parte assoggettata non imponibile art. 9, punto 7, del Decreto Iva, occorrerà emettere autofattura art. 17, comma 3 del DPR 633/1972.

Radiografia essenziale della bolletta doganale

Le scritture a Partita Doppia relative alle importazioni ed esportazioni

Nella contabilizzazione a partita doppia delle operazioni di import-export, specie quando la valuta utilizzata nella transazione commerciale è diversa da quella con la quale si contabilizzano gli accadimenti aziendali – cosa che accade ad esempio, quando abbiamo stipulato un contratto di acquisto o di vendita in dollari USA, mentre la nostra contabilità è tenuta in Euro – appare inevitabile rilevare che il mercato valutario, subisce nel tempo delle oscillazioni e che l’operazione di compravendita con l’estero da luogo a partite numerarie che a loro volta cambiano.

Cosicché il credito o il debito in valuta estera rappresenta sempre una partita finanziaria da liquidare. La sua liquidazione passa attraverso due fasi:

- la fase dell’accertamento del credito o del debito in valuta estera: in questa fase l’accertamento del debito o del credito in valuta, conseguente alla conferma dell’ordine di acquisto o di vendita, avviene convertendo la partita finanziaria in valuta ad un tasso di cambio definito cambio storico;

- la fase del regolamento finanziario del credito o del debito in valuta estera: in questa fase il pagamento del debito o la riscossione del credito, avviene ad un tasso di cambio definito cambio effettivo, che per effetto delle continue variazioni che intervengono sul mercato valutario, normalmente risulta diverso da quello storico, determinandosi così delle differenze negative o positive su cambi.

Se ad esempio un cliente italiano ha acquistato merci dagli Stati Uniti per $ 100.000 e il tasso di cambio al momento della stipulazione del contratto è di EUR/USD 1,3148, l’ammontare del valore commerciale della compravendita sarà quantificato attraverso la seguente proporzione:

1 EUR : 1,3148 USD = x EUR : 100.000 USD

Valore del debito a cambio storico in Euro => x = (100.000 : 1,3148) = 76.057,20

Se il tasso di cambio nel momento del pagamento risulta essere pari a EUR/USD 1,3256, dovendo regolare l’acquisto in dollari USA, il compratore italiano dovrà comprare sul mercato valutario, i 100.00 USD, conseguendo una differenza positiva in cambi così quantificata:

1 EUR : 1,3256 USD = x EUR : 100.000 USD

Valore del Debito a cambio effettivo in Euro x = (100.000 : 1,3256) = 75.437,54

Per cui l’acquirente italiano, per effetto dell’apprezzamento del cambio Euro/Dollaro USA, a parità di impegno finanziario in valuta, spenderà meno Euro per acquisire la stessa quantità di valuta estera, conseguendo così una utile in cambi pari a:

Differenza positiva in cambi per minor debito in valuta = (76.057,20 – 75.437,54) = 619,66

Esempi di registrazioni a P.D. relative all’importazione

Si supponga che la nostra ditta deve procedere alla registrazione in data 10/11/2003, della bolletta doganale, della lettera di addebito dello spedizioniere, della fattura dello spedizioniere e della fattura del fornitore estero, il cui contratto è stato stipulato in data 10/10/2003 al tasso 0,98 EUR per USD.

Si supponga che l’acquisto riguardi merci comprate dagli Stati Uniti per USD 25.000 al tasso di cambio EUR/USD 1,0050 e che i dazi doganali gravino nella misura del 3% del valore in dogana delle merci e che l’Iva gravi nella misura del 20% del base imponibile doganale.

Sviluppo dei calcoli:

L’importo della fattura del fornitore nordamericano emessa il 10/11/2003 è di $ 25.000, mentre il tasso di cambio doganale è di EUR/USD 1,0050. Per cui l’importo della fornitura convertito in Euro sarà:

1 EUR : 1,0050 USD = x EUR : 25.000 USD

Valore delle merci in dogana Euro = ( $ 25.000 : 1,0050 ) = 24.875,62 Dazio doganale = ( 24.875,62 x 3%) = 746,27

IVA in dogana = ( 24.875,62 + 746,27 ) = 25.621,89 x 20% = 5.124,38

Quindi, il totale che risulterà anticipato dallo spedizioniere, sarà pari a ( € 746,27 + € 5.124,38 ) = € 5.870,65 escluso art. 15 DPR 633/1972.

-

Rilevazione dell’impegno per merci da ricevere al tasso di cambio EUR/USD 1,0204

| Data | Sottoconti | RiclassCee | Dare | Avere |

| 10/10/2003 | Merci da ricevere | S.P. codice impegni | 24.500,20 | |

| Fornitori c/impegni | S.P. codice impegni | 24.500,20 |

-

registrazione della bolletta doganale

| Data | Sottoconti | RiclassCee | Dare | Avere |

| 10/11/2003 | Dazi Doganali | C.E. – B 7) | 746,27 | |

| Merci in importazione c/

transitorio(*) |

S.P. attivo – C II 5) |

25.621,89 | ||

| IVA ns/credito | S.P. attivo – C II 4-

bis |

5.124,38 | ||

| Fornitore Dogana | S.P. passivo D 7) | 31.492,54 |

(*) Il conto Merci in importazione c/ transitorio di natura patrimoniale serve per sistemare provvisoriamente gli imponibili della bolletta doganale che ovviamente non hanno natura economica. Come già detto in precedenza, sarà l’imponibile della fattura del fornitore nordamericano, convertito al tasso di cambio storico, che rappresenterà il costo di acquisto delle merci in importazione.

-

giroconto su bolletta doganale

| Data | Sottoconti | RiclassCee | Dare | Avere |

| 10/11/2003 | Fornitore Dogana | S.P. passivo D 7) | 31.492,54 | |

| Merci in importazione c/

transitorio |

S.P. attivo – C II 5) |

25.621,89 | ||

| Spedizioniere c/anticipi | S.P. passivo – D 6) | 5.870,65 |

-

rilevazione delle lettera di addebito dello spedizioniere

| Data | Sottoconti | RiclassCee | Dare | Avere |

| 10/11/2003 | Spedizioniere c/anticipi | S.P. passivo – D 6) | 5.870,65 | |

| Spese per bolli | C.E. – B 14) | 1,29 | ||

| Fornitore Spedizioniere | S.P. passivo D 7) | 5.871,94 |

-

registrazione della fattura dello spedizioniere

| Data | Sottoconti | RiclassCee | Dare | Avere |

| 10/11/2003 | Spese di sdoganamento (quota non imponibile ) |

C.E. – B 7) |

500,00 | |

| Spese di sdoganamento (quota imponibile ) |

C.E. – B 7) |

20,00 | ||

| Spese per bolli | C.E. – B 14) | 1,29 | ||

| IVA ns/credito | S.P. attivo – C II 4-

bis |

4,00 | ||

| Fornitore Spedizioniere | S.P. passivo D 7) | 525,29 |

-

Storno dell’impegno per merci da ricevere

| Data | Sottoconti | RiclassCee | Dare | Avere |

| 10/10/2003 | Fornitori c/ impegni | S.P. codice impegni | 24.500,20 | |

| Merci da ricevere | S.P. codice impegni | 24.500,20 |

-

registrazione della fattura del fornitore estero

| Data | Sottoconti | RiclassCee | Dare | Avere |

| 10/11/2003 | Merci c/acquisti estero | C.E. – B 6) | 24.875,62 | |

| Fornitore Estero | S.P. passivo D 7) | 24.875,62 |

-

Pagamento in data 20/11/2003 tramite bonifico bancario della fattura di USD 000, con tasso di cambio effettivo di EUR/USD 1,015.

| Data | Sottoconti | RiclassCee | Dare | Avere |

| 10/11/2003 | Fornitore Estero | S.P. passivo D 7) | 24.875,62 | |

| Banca c/c | S.P. Attivo D IV 1) | 24.630,54 | ||

| Utile su cambi | C.E. C 17-bis) | 245,08 |

Sintesi delle formalità doganali relative all’esportazione

Riferimenti normativi

I riferimenti normativi essenziali sono:

- T.U.L.D. ( testo Unico delle Leggi Doganali ) che recepisce il regolamento CEE n. 2913/1992;

- C.M. del 02/07/1998 n. 173 che riassume gli adempimenti in materia di esportazione.

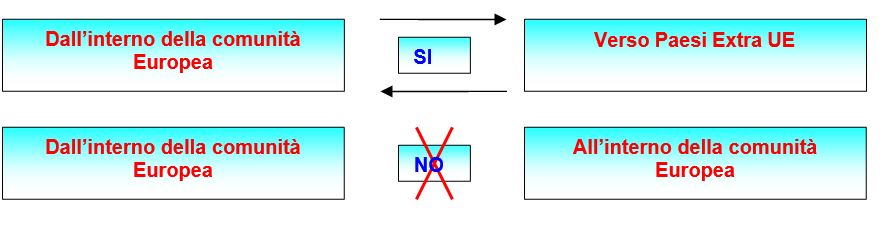

Abrogazione degli adempimenti doganali per le operazioni intracomunitarie

Gli adempimenti doganali riguardano solo i movimenti :

Dogana competente all’esportazione

La dogana territorialmente competente è, alternativamente :

- quella del luogo in cui ha sede l’esportatore;

- quella in cui la merce è caricata

con la possibilità di due eccezioni:

- la dichiarazione doganale può essere prodotta in un qualsiasi ufficio doganale nel territorio dello Stato membro per esigenze di organizzazione amministrativa dell’esportatore;

- se motivato, a qualunque dogana di qualunque Stato membro della comunità europea, che invierà le pratiche alla Dogana competente.

Il soggetto obbligato a produrre la Dichiarazione doganale d’esportazione

Ogni persona può presentare la DAU, a condizione che abbia il possesso giuridico dei beni.

Il soggetto debitore per dazi e imposte

Il soggetto dichiarante individua il responsabile delle imposte e dei oneri doganali ( incluse quindi le pratiche amministrative ) che scaturiscono dalla dichiarazione, con la solidarietà dell’incaricato alle pratiche, se diverso dal proprietario della merce4.

Esempi di registrazioni a Partita Doppia relative all’esportazione

Esempio di esportazione con bonifico in Euro

Si supponga di aver ricevuto in data 25/11/2004 da un cliente russo di Mosca – che ha scelto come valuta contrattuale il dollaro USA – un ordine di acquisto di merci per USD 50.000, al tasso di cambio EUR/USD 1,2934. La fattura relativa all’esportazione è emessa il 28/11/2004 al tasso di cambio storico di EUR/USD 1,3320 e regolata tramite banca in data 30/11/2004 al tasso di cambio effettivo di EUR/USD 1,3325.

Sviluppo dei calcoli:

Valore commerciale dell’esportazione

1 EUR : USD 1,2934 = x EUR : 50.000 USD

x = ( 50.000 : 1,2934) = 38.657,80

-

Rilevazione dell’impegno contrattuale per merci da consegnare

| Data | Sottoconti | RiclassCee | Dare | Avere |

| 25/11/2004 | Clienti c/ merci da

consegnare |

S.P. codice impegni |

38.657,80 | |

| Merci da consegnare | S.P. codice impegni | 38.657,80 |

-

Rilevazione della fattura emessa per esportazione diretta non imponibile 8 DPR n. 633/1972

Imponibile della fattura relativa all’esportazione

1 EUR : USD 1,3320 = x EUR: 50.000 USD

x = ( 50.000 : 1,3320) = 37.537,54

| Data | Sottoconti | RiclassCee | Dare | Avere |

| 28/11/2004 | Clienti esteri

extracomunitari |

S.P. attivo C II 1) |

37.537,54 | |

| Merci c/vendite

extracomunitarie |

C.E. A 1) |

37.537,54 |

-

Storno dell’impegno di consegna delle merci

| Data | Sottoconti | RiclassCee | Dare | Avere |

| 28/11/2004 | Merci da consegnare | S.P. codice impegni | 38.657,80 | |

| Clienti c/merci da

consegnare |

S.P. codice impegni |

38.657,80 |

- Rilevazione dell’incasso della fattura estera tramite bonifico bancario

Regolazione finanziaria della fattura relativa all’esportazione 1 EUR : USD 1,3325 = x EUR : 50.000 USD

x = ( 50.000 : 1,3325) = 37.523,45

| Data | Sottoconti | RiclassCee | Dare | Avere |

| 28/11/2004 | Banca c/c | S.P. attivo D IV 1) | 37.523,45 | |

| Clienti esteri

extracomunitari |

S.P. attivo C II 1) |

37.537,54 | ||

| Perdite su cambi | C.E. C 17 bis | 14,09 |

Come si può notare, la conversione in Euro dei 50.000 dollari USA, per effetto dell’apprezzamento del cambio Euro / Dollaro USA, ha generato una perdita di conversione.

Esempio di esportazione con bonifico in valuta poi negoziato in Euro

Si supponga di aver venduto ad un cliente canadese ton. 800 di una certa merce al prezzo in dollari canadesi (CAD) di 105 / ton., con cambio di conversione di EUR/CAD 1,5260, con consegna nel porto di Genova, più spese anticipate per conto dell’importatore canadese per CAD 3.200, spedizione fine Aprile.

La Dogana ha applicato, in sede di dichiarazione di esportazione, un cambio EUR/CAD 1,5210.

Si supponga, inoltre, che l’esportatore abbia richiesto alla propria banca di aprire un conto in valuta canadese, sul quale far accreditare le somme. Successivamente l’esportatore riceve bonifico dal cliente canadese di 87.200 CAD, negoziato al cambio effettivo di EUR/CAD 1,5180, al netto di oneri di negoziazione valuta per € 530,00.

Sviluppo dei calcoli

Il valore della merce in contratto è pari a:

Valore della merce in contratto = ( CAD 84.000 : 1,5260) = 55.045,87 EUR

-

Rilevazione dell’impegno contrattuale per merci da consegnare

| Data | Sottoconti | RiclassCee | Dare | Avere |

| 25/04/2004 | Clienti c/ merci da consegnare | S.P. codice impegni | 55.045,87 | |

| Merci da consegnare | S.P. codice impegni | 55.045,87 |

-

Valore commerciale dell’esportazione

|

Descrizione |

Q.ta |

Costo

Un. |

Imp. in CAD |

Tasso di

cambio |

Imp. in EUR |

| Merce tipo X | 800 | 105 | 84.000,00 | 1,5210 | 55.226,82 |

| Spese accessorie | 1 | 3.200 | 3.200,00 | 1,5210 | 2.103,88 |

| Totale transazione | 87.200,00 | 57.330,70 |

1 EUR : CAD 1,5210 = x EUR : 87.200 CAD x = ( 87.200 : 1,5210) = 57.330,70

-

Rilevazione della fattura emessa per esportazione diretta non imponibile 8 DPR n. 633/1972

-

Imponibile della fattura relativa all’esportazione

| Data | Sottoconti | RiclassCee | Dare | Avere |

| 30/04/2004 | Clienti esteri

extracomunitari |

S.P. attivo C II 1) |

57.330,70 | |

| Merci c/vendite

extracomunitarie |

C.E. A 1) |

55.226,82 | ||

| Clienti esteri c/anticipi | S..P. passivo D 6) | 2.103,88 |

-

Storno dell’impegno contrattuale per merci da consegnare

| Data | Sottoconti | RiclassCee | Dare | Avere |

| 30/04/2004 | Merci da consegnare | S.P. codice impegni | 55.045,87 | |

| Clienti c/impegni | S.P. codice impegni | 55.045,87 |

-

Rilevazione dell’incasso in valuta del credito verso il cliente canadese

| Data | Sottoconti | RiclassCee | Dare | Avere |

| 30/04/2004 | Banca c/valutario in dollari canadesi | S.P. attivo D IV 1) | 57.330,70 | |

| Clienti esteri extracomunitari | S.P. attivo C II 1) | 57.330,70 |

Calcolo del credito in valuta canadese a cambio effettivo 1 EUR : CAD 1,5180 = x EUR : 87.200 CAD

x EUR = ( 87.200 : 1,5180) = 57.444,01

Importo netto da accreditare = ( 57.444,01 – 530,00) = 56.914,01 Euro

-

Rilevazione dell’accredito in c/c ordinario da conto in valuta al netto spese

| Data | Sottoconti | RiclassCee | Dare | Avere |

| 30/04/2004 | Banca c/c | S.P. attivo D IV 1) | 56.914,01 | |

| Banca c/valutario in dollari canadesi | S.P. attivo C II 1) | 57.330,70 | ||

| Oneri per negoziazione divise estere | 530,00 | |||

| Utile su cambi | 113,31 |

Enrico Larocca

Gennaio 2005

NOTE

1 Il doganalista ( o spedizioniere doganale ) non esaurisce la sua attività nel compimento delle operazioni doganali, ma in virtù della sua elevata capacità professionale, agisce a supporto degli operatori economici in tutte le fasi della trattativa commerciale ed offre la sua consulenza e la sua collaborazione oltre che alle imprese, anche alle amministrazioni per rendere, da una parte, più fluide le transazioni internazionali, e dall’altra, impedire che si realizzino condizioni favorevoli per lo svolgimento di traffici illeciti.

La conoscenza delle norme doganali, valutarie, merceologiche e quant’altro si riferisce al commercio estero, è un requisito sempre più importante per eseguire correttamente e tempestivamente le operazioni di export/import ma anche, e soprattutto, per realizzare quell’economia di scala necessaria nella pianificazione degli investimenti internazionali.

Un impegno professionale sancito dal dettato della legge 25 luglio 2000, n. 213 – art. 9: “gli spedizionieri doganali iscritti negli albi professionali, istituiti con legge 22 dicembre 1960, n. 1612, quali esperti nelle materie e negli adempimenti connessi con gli scambi internazionali, sono anche definiti doganalisti”, con la quale viene riconosciuto dal legislatore al “doganalista” un ruolo importante nel commercio estero per la sua specifica competenza.

Comunque già con la Legge 6 febbraio 1992, n. 66, furono riconosciute agli spedizionieri doganali ulteriori competenze professionali indipendentemente dalle operazioni doganali, diversificando la tradizionale attività circoscritta alla rappresentanza in dogana del proprietario delle merci, creando nuovi spazi nell’ambito delle imposizioni fiscali indirette, della gestione del contenzioso tributario, della preparazione professionale riferita all’interscambio con l’estero e alla compravendita internazionale.

2 L’acronimo FOB tradotto in ( Free on bord ) è uno dei principali Incoterms, ossia delle clausole di commercio internazionale, organizzate in quattro aggregati principali E – F – C – D. Le principali clausole di commercio internazionale sono:

- EXW – Ex Works ( Franco Fabbrica o miniera, franco magazzino venditore, ecc. ) secondo questa clausola, tutte le spese e i rischi gravano sul compratore dal momento in cui le merci sono messe a sua disposizione presso il magazzino i lo stabilimento del venditore;

- FCA – Free Carrier ( Franco vettore ) questa clausola richiede l’indicazione del luogo di prelievo della merce da parte del vettore, viene utilizzata per il trasporto multimodale dei container o nei trasporti di tipo roll/on – roll/off per l’imbarco dei rimorchi .

- FAS – Free along Ship ( Franco lungo il bordo della nave ), nella quale occorre l’indicazione del porto di imbarco delle merci e dove le spese sono a carico del venditore fino alla consegna sottobordo delle merci stesse;

- FOB – Free on Bord ( Franco a Bordo ) nella quale rispetto alla clausola FAS, le spese sono a carico del venditore fino alla messa a bordo delle merci;

- CFR – Cost and Freight ( Costo e nolo ) nella quale le spese di trasferimento della merce sono a carico del venditore fino al porto di arrivo. I rischi, invece, sono a carico del compratore dal momento in cui la merce supera il bordo della nave, nel porto d’imbarco.

- CIF – Cost, Insurance and Freight ( Costo, assicurazione e nolo ), nella quale oltre agli obblighi di cui alla clausola precedente si aggiunge l’obbligo imposto al venditore di assicurare la merce. Anche in questo caso, però, i rischi cessano per il venditore, dal momento in cui la merce supera la murata della nave nel porto d’imbarco.

3 Il cambio ( o corso del cambio ), nelle quotazioni che vedono coinvolto l’Euro, è sempre espresso in termini di controvalore rispetto ad 1 Euro. La quotazione è di tipo indiretto ( volume quotation system ). Quindi, se ad esempio la quotazione Euro contro Dollaro USA fosse in una certa data di EUR/USD 1,3295, questa espressione significherebbe che il controvalore di 1 Euro è di Dollari Usa 1,3295. Nel precedente rapporto, l’Euro si definisce valuta quotata ed è il numeratore del rapporto di cambio; mentre l’altra valuta si definisce valuta di controvalore, che assolve alla funzione di denominatore del rapporto di cambio. Nella quotazione di tipo “certo per incerto” tipica dell’Euro, del Dollaro USA, della Sterlina inglese, rispetto a tutte le altre valute, il controvalore si calcola dividendo l’importo in valuta estera per il tasso di cambio. Per l’Euro sarebbe così calcolato:

x EUR = Importo in valuta estera x ( 1/Tasso di cambio).

4 Per un ulteriore approfondimento rinviamo al libro di G. Fiore e A. Cirrincione Ed. Maggioli Puntolinea, pag. 125 e ss. dal titolo “ Le operazioni con l’estero”.

Leggi anche:

Importazioni e detrazione IVA (da quando?) (2024)

Escluse dall’IVA le prestazioni di riparazione e sostituzione di beni in garanzia (2023)