Si sta avvicinando la scadenza di presentazione delle Dichiarazioni dei redditi Americane del 15 Ottobre (per tutti coloro che hanno chiesto l’apposita extension) e ciò comporta l’emersione di tutte le problematiche applicative della Exit Tax per coloro che hanno rinunciato alla Cittadinanza Americana nel corso del 2018.

In questo articolo analizziamo alcune delle “trappole” più frequenti in cui è facile cadere in tema di Exit Tax e le relative conseguenze.

Exit Tax anche a seguito di rinuncia della Green Card

Il primo punto di analisi è il seguente: non solo la rinuncia alla cittadinanza Americana dà origine alla Exit Tax, ma anche la rinuncia alla Green Card.

Come noto la Green Card è concessa tramite vari metodi, ma generalmente è associata con lo status di LPR che è un acronimo per Lawful Permanent Resident.

Il soggetto LPR dotato di Green Card è obbligato a non passare più di un anno fuori dagli Stati Uniti pena la perdita della stessa.

Ora, uno degli elementi che sono poco noti è che la Green Card dal punto di vista amministrativo non è un Visto, cioè un’autorizzazione a poter risiedere per un certo tempo all’interno di un Paese (sottoponendo questa permanenza a certi requisiti, che possono essere di studio, di lavoro etc.) bensì uno Status giuridico completo che è di fatto molto simile allo status di cittadino Americano.

Il tratto più importante è che il titolare di Green Card è assoggettato a tutti gli obblighi fiscali del cittadino Americano, senza distinzione alcuna.

Dunque, qualora il detentore di Green Card risieda in Paese diverso dagli USA, dovrà comunque dichiarare i redditi ed i propri account alle Autorità Americane.

Scadenza della Green Card per residenza all’estero da oltre un anno

Ora, una delle “trappole” più diffuse riguarda il fatto che i Green Card Holders che decidono di uscire dagli Stati Uniti solitamente credono che dopo un anno di ininterrotta residenza al di fuori degli Stati Uniti senza che nessun ulteriore legame li leghi all’America, la Green Card sia di fatto espirata e non più valida e ciò comporti in automatico anche lo scioglimento dei relativi obblighi fiscali.

Ma non è così.

Dopo il decorso dell’anno di residenza estera la Green Card è scaduta, ma non terminata, dato che ancora esercita l’effetto di mantenere il soggetto obbligato agli adempimenti fiscali.

La procedura formale di rinuncia della Green Card contro l’elusione della Exit Tax

È un po’ ciò che succede quando il Cittadino Americano se ne va dall’America: nulla succede alla frontiera o successivamente, tranne che il suo status di Cittadino rimane attivo e con esso i relativi obblighi fiscali.

Se un Cittadino Americano vuole rinunciare alla sua cittadinanza, deve recarsi in un Ufficio Consolare e fare un’opportuna pratica che è abbastanza complessa (ed anche costosa) e poi può considerarsi liberato dalle incombenze fiscali.

Analogamente per il Green Card Holder: costui non può bypassare gli obblighi fiscali semplicemente andandosene e lasciando scadere la Green Card, dato che così facendo di fatto eluderebbe proprio la Exit Tax.

È necessaria dunque una procedura formale di rinuncia anche della Green Card che è definita “surrendering the Green Card“.

La procedura non si discosta molto dalla rinuncia alla Cittadinanza e comporta sempre il contatto con gli uffici Consolari.

In particolare, è necessario compilare il Form I-407 per poter formalmente dire di aver “surrended” (o terminato) la Green Card.

È evidente che la procedura è volta a passare al setaccio i soggetti che escono dagli Stati Uniti e che devono essere valutati ai fini della Exit Tax, soprattutto alla luce del fatto che un soggetto titolare di Green Card può di fatto accumulare una fortuna negli USA. È perciò richiesto che passi attraverso le “forche caudine” della Exit Tax.

Condizioni per la rinuncia della Cittadinanza Americana (o della Green Card)

Il secondo punto di analisi riguarda alcune delle pre-condizioni necessarie per rinunciare alla Cittadinanza Americana o terminare la Green Card.

Per poter fare questi passi è necessario in particolare aver alle spalle 5 anni di completa compliance fiscale negli USA, sia sul fronte della Dichiarazione dei Redditi sia sul fronte del monitoraggio fiscale.

Ciò significa, ad esempio, che un soggetto che intende rinunciare alla cittadinanza o terminare la propria Green Card nel 2019 deve aver presentato le Tax Return ed i modelli FBAR per tutti gli anni dal 2014 al 2018 compresi.

Ovviamente il soggetto si considera “compliant” (cioè adempiente) anche qualora non abbia presentato tutte le dichiarazioni a causa del fatto che non raggiungeva i limiti per la presentazione delle stesse.

Ad esempio, se un soggetto non ha mai avuto account esteri che eccedevano il limite massimo di 10.000 dollari nei 5 anni precedenti, non era tenuto alla presentazione del modello FBAR e dunque è adempiente solo con la presentazione della Dichiarazione dei Redditi.

Altra condizione è che il soggetto rinunciante o terminante sia già uscito dagli Stati Uniti: l’applicazione può essere fatta solo dagli Ufficio Consolari presenti nei Paesi esteri e non all’interno degli USA.

È anche da ribadire che rimangono a tutti gli effetti validi i diritti pensionistici maturati negli USA e dunque la perdita della cittadinanza non comporta perdita di un’eventuale pensione USA.

Analogamente, il Cittadino rinunciante può comunque visitare gli USA con altro passaporto tramite la redazione del documento ESTA.

Vanno presentate le Dichiarazioni Fiscali Americane per la prima parte dell’anno

Terzo punto di analisi. L’anno in cui si perde la cittadinanza o la Green Card è, dal punto di vista fiscale, diviso in due parti:

- la prima parte è quella che va dall’inizio dell’anno alla data di perdita della Cittadinanza o di termine della Green Card,

- la seconda parte va da questo giorno alla fine dell’anno.

Ora un’altra informazione poco nota è che anche per la prima parte dell’anno fiscale si devono presentare le dichiarazioni Fiscali Americane.

A tal proposito si devono tenere presenti i seguenti spunti:

- questa dichiarazione, che è la dichiarazione finale, è molto importante perchè è quella di chiusura che porta all’applicazione della Exit Tax, con la compilazione del Form 8854, di cui diremo a breve.

- a livello di FBAR la questione non pone molti problemi, dato che si tratta di considerare tutti gli account semplicemente per un periodo di tempo differente, cioè non più per l’anno solare ma per il periodo che va dal 1 Gennaio alla data di perdita della cittadinanza.

- a livello di redditi la questione è più complessa e richiede una maggiore attenzione, dato che è necessario fare dei conteggi specifici per i redditi maturati tra l’inizio dell’anno e la data di perdita della Cittadinanza o Green Card.

È da tener presente che i redditi si considerano imponibili, come principio, nel momento in cui sono incassati.

Pertanto, la maturazione, ad esempio, di interessi su obbligazione non comporta il calcolo del rateo di interessi maturato.

Più in generale, la difficoltà operativa consiste nel fatto che non si possono riportare i redditi della Dichiarazione dei Redditi Italiana, che ha come orizzonte l’intero anno solare, né si possono utilizzare altri documenti riepilogativi annuali per lo stesso motivo.

Il Form 8854 per la Exit Tax

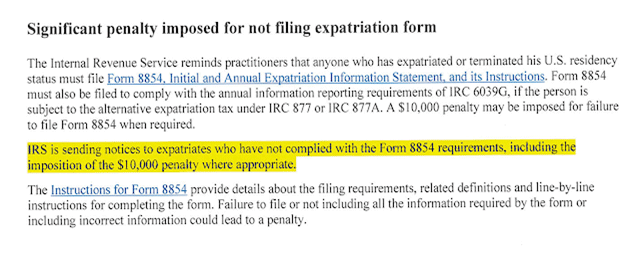

Il quarto punto riguarda la scarsa conoscenza degli effetti e delle sanzioni derivanti dalla mancata presentazione, nell’ultima Tax Return, del Form 8854, che è quello specifico della Exit Tax. Si veda la seguente comunicazione dell’IRS:

Questa comunicazione dell’IRS è particolarmente importante dato che evidenzia una serie di punti e di “trappole” in cui si può incorrere. Vediamo quali analizzando le seguenti quattro annotazioni.

Prima annotazione:

E’ confermata l’obbligatorietà del Form 8854 non solo per colui che perde la Cittadinanza (“who has expatriated“) ma anche per colui che ha “terminated his US residency status“) che è il caso del Lawful Permanent Resident e dunque del detentore di Green Card.

Seconda annotazione:

(Vedasi parte evidenziata in giallo): l’IRS manderà delle Notices (che sono parificabili agli Avvisi Bonari del Fisco Italiano) a tutti coloro che rinunceranno senza aver compilato il Form 8854, inclusa la sanzione di 10.000 dollari.

Non ci sembra casuale che il titolo di questa comunicazione ufficiale sia “Significant penalty imposed for not filing expatriation form“.

Il punto è rilevante dato che l’IRS dispone sempre delle liste dei rinuncianti alla Cittadinanza e dunque le possibilità di un controllo incrociato sono molto alte e con esse la probabilità di vedersi comminare la sanzione di 10.000 dollari.

Terza annotazione:

E’ sanzionata anche la presentazione del Form 8854 nel caso in cui non siano inserite tutte le informazioni necessarie oppure siano inserite delle informazioni scorrette.

E qui dobbiamo soffermarci un attimo sul punto 6 della parte IV del Form 8854, dove il contribuente è richiesto di rispondere con un SI’ o con un NO alla seguente domanda:

“Do you certify under penalty of perjury that you have complied with all of your tax obligations for the 5 preceding tax years?”

Questo passaggio è fondamentale perché fa capire per quale motivo sia così importante avere presentato tutte le dichiarazioni fiscali dei 5 anni precedenti.

È infatti richiesto di dichiarare, sotto giuramento (“under penalty of perjury”), che il contribuente ha adempiuto a tutti i suoi obblighi fiscali per il quinquennio precedente.

Si noti che la frase parla di “all of your tax obligations” e dunque chiarisce inequivocabilmente che il raggio di azione non è limitato ai soggetti che hanno redditi negli USA o a coloro che, pur avendo redditi solo al di fuori degli USA hanno debiti d’imposta verso gli USA, ma a tutti i Cittadini Americani, dato che anche coloro che non hanno emersione di debiti d’imposta devono essere in regola con la presentazione del Form 8854.

È pertanto necessario che tutti i Cittadini Americani rinuncianti o i Green Card Holders che terminano la Card presentino le ultime 5 dichiarazioni annuali dato che in caso di rinuncia:

- devono compilare il Form 8854. Nel caso di non compilazione c’è una sanzione fissa di 10.000 dollari e l’applicazione a prescindere dai limiti dimensionali della Exit Tax.

- il Form 8854 impone loro di dichiarare sotto giuramento che hanno:

- presentato tutte le dichiarazioni del quinquennio precedente;

- aver saldato tutti i debiti d’imposta verso gli USA, se presenti.

Da notare che la formula “certify under penalty of perjury” è molto pesante dal punto di vista giuridico, dato che la eventuale dichiarazione di falso, cioè il reato di perjury (spergiuro), è un reato penale negli Stati Uniti, che è trattato molto severamente dalle Corti di Giustizia Americane, e può comportare anche pene detentive. Dunque, non c’è da scherzare sull’argomento, dato che l’attenzione che gli USA pongono sul fatto che il Contribuente dica la verità è molto centrale e, soprattutto, molto differente dal modo con cui il reato di falso è trattato in Italia.

Quarta annotazione:

E’ da tenere bene a mente un’ulteriore pesante sanzione connessa alla mancata presentazione del Form 8854: chi non lo presenta si troverà nella spiacevole situazione di vedersi applicata la exit tax indipendentemente dai limiti dimensionali di applicazione della stessa.

A questo punto non ci dovrebbero essere dubbi circa l’importanza che l’IRS attribuisce all’ultima dichiarazione presentata (quella della frazione d’anno fino alla data di rinuncia) ed in particolare l’attenzione che è posta alla corretta e completa compilazione del Form 8854.

Tratteremo in un secondo approfondimento i seguenti temi:

- La Expatriation Tax (Exit Tax): condizioni e dettagli applicativi

- Situazioni di esonero dall’applicazione della Exit Tax

- Il Form 8854

- Il concetto di “Net Worth” ed il “Fair Market Value“

- Le Plusvalenze latenti e le franchigie applicabili

Consulta la 2a parte dell’articolo: Exit Tax USA: applicazione, esonero e compilazione del Form 8854

a cura di Enrico Povolo

www.fatcacittadiniamericani.com

Sabato 28 Settembre 2019