A mente dell’art. 2556 co. 2 del codice civile, i contratti che comportano il trasferimento di un complesso aziendale o di un ramo di esso, devono essere redatti per atto scritto nella forma dell’atto pubblico o della scrittura privata autenticata e depositati entro 30 gg. presso l’Ufficio del Registro delle imprese a cura del notaio rogante o autenticante.

Cessione d’azienda – aspetti generali

Il contratto di cessione di azienda è il contratto con il quale, il cedente trasferisce il complesso aziendale ad un altro soggetto denominato cessionario, dietro corrispettivo.

L’azienda viene ceduta unitariamente, con debiti e crediti (a meno che non sia contrariamente convenuto), e con subentro nei rapporti contrattuali in essere (art. 2558 e seguenti del c.c.).

Il complesso aziendale «c.d. universitas rerum» comprende cose materiali (mobili ed immobili), cose immateriali, compreso l’avviamento i rapporti di lavoro con il personale, crediti e debiti con la clientela: elementi tutti unificati in senso funzionale dalla volontà del soggetto economico, con riguardo alla loro destinazione al comune fine dell’intrapresa attività imprenditoriale.

L’azienda può sussistere anche se, essendo di nuova formazione, non abbia ancora iniziato a funzionare come organismo aziendale o, se essendo già in esercizio, abbia temporaneamente cessato di funzionare.

La mancanza dell’esercizio esclude l’esistenza dell’impresa non dell’azienda.

L’azienda, infatti, esiste nel momento in cui il complesso dei beni organizzati è idoneo al fine cui è destinato: l’esercizio dell’impresa.

Le operazioni aventi per oggetto l’azienda possono avere come scopo:

- il trasferimento della proprietà dell’azienda da un soggetto all’altro e fatto per altro analogo ad altre operazioni straordinarie quali: il conferimento, la fusione, la scissione;

- il godimento temporaneo del complesso aziendale ceduto da parte di un soggetto diverso dall’originario titolare come accade nell’affitto d’azienda (si vedano le norme in materie di

usufrutto d’azienda); - il cambiamento della veste giuridica dell’azienda, come accade nella trasformazione;

- l’estensione dell’attività o del numero dei soggetti che la esercitano, oltreché nel caso di rapporti imprenditoriali temporanei come accade nell’associazione in partecipazione;

- l’estinzione per liquidazione del complesso aziendale.

In definitiva, le operazioni di trasferimento del complesso aziendale comportano il trasferimento dei beni materiali ed immateriali (compreso l’avviamento) relativi all’azienda, nonché delle risorse umane, visto che in relazione all’art. 2112 del codice civile, la cessione d’azienda comporta la prosecuzione dei rapporti di lavoro in corso e il mantenimento dei diritti acquisiti dai lavoratori.

Il valore di avviamento

L’avviamento è un concetto contabile che fa riferimento alla differenza tra il valore economico complessivo riferibile al complesso aziendale ceduto ed il patrimonio contabile di cessione.

In tale prospettiva, l’avviamento appare come quell’elemento immateriale capace di esprimere l’attitudine dell’azienda a creare valore, attitudine che il valore di funzionamento, determinato per scopi di assegnazione del reddito al periodo amministrativo, non è in grado di attribuire, a causa dei principi e di convenzioni che ne regolano la rilevazione.

L’avviamento è il plusvalore attribuibile al complesso aziendale in funzionamento rispetto ad un omologo complesso da costuituire ex-novo.

La sua misura è influenzata da una serie di elementi

- l’ubicazione favorevole;

- la notorietà acquisita;

- la presenza di un pacchetto clienti consolidato;

- la presenza di una riconosciuta affidabilità da parte di banche e fornitori;

- il possesso di personale esperto e qualificato;

- il possesso di licenze di produzione o di commercializzazione sottoposte a sistemi di contigentamento.

La determinazione del valore di avviamento, parte dalla determinazione della differenza tra il valore economico complessivo dell’azienda ceduta e il valore del patrimonio contabile ceduto.

In questa prospettiva esistono diversi metodi di determinazione del Capitale Economico «altro modo di definire il Valore Economico Complessivo» (primo elemento della rappresentazione formale del godwill), sebbene la pratica professionale, solitamente, sceglie la metodica definita patrimoniale-reddituale che apprezzando entrambe le componenti che creano valore (capitale e reddito) meglio riesce ad esprimere tale differenza.

La rappresentazione formale del Capitale Economico secondo il metodo patrimoniale- reddituale, nella formulazione discreta, risulterebbe:

W = K + ( R – K i’ ) a ¬ i

dove:

W = Capitale Economico K = Patrimonio ceduto

R = Reddito normalizzato

i’ = tasso di rendimento normalizzato di titoli a basso rischio;

i = tasso di attualizzazione della rendita aziendale ponderata in ragione del tasso di rischio settoriale.

Il valore di avviamento nella formula sopra rappresentata, è costituito dal secondo addendo del secondo membro dell’equazione :

Per cui:

( R – K i’ ) a ¬ i = W – K

Tale ultima espressione formale è quella che meglio esprime quello che normalmente è rappresentato contabilmente nelle scritture del cessionario aziendale, dove il prezzo di cessione del complesso aziendale, nella contabilità del cessionario, sarà contabilizzato nel conto:

«Debiti verso cedente aziendale o analogo»;

mentre la differenza sarà appostata nel conto:

«Avviamento».

Esempio di cessione d’azienda

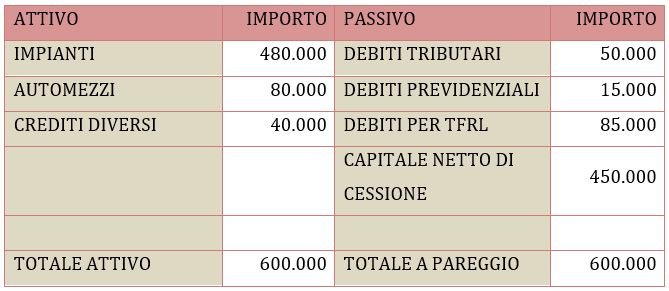

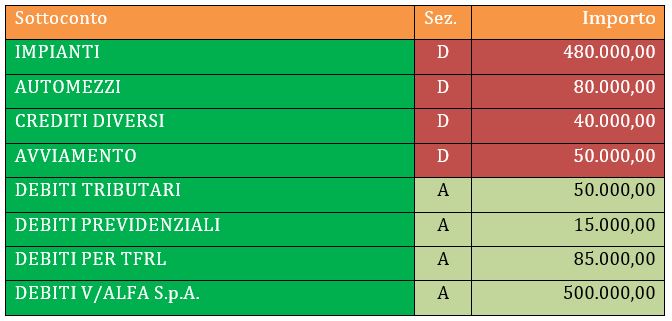

La Beta S.r.l. acquista una ramo d’azienda dalla Alfa S.p.A. per un prezzo di 500.000 Euro, da corrispondersi in 5 rate mensili posticipate di 100.000 euro ciascuna. Il bilancio straordinario di cessione relativo al ramo d’azienda era così costituito:

Valore di avviamento = [(Prezzo di cessione (500.000) – (Capitale netto di cessione (450.000)] = 50.000

Nel giornale del cessionario, si avrà:

Cessione d’azienda: aspetti giuridici

La disciplina giuridica della cessione d’azienda è definita dagli articoli 2555 e ss. del cod. civ. Vediamo una sintesi delle principali questioni (2).

Registrazione del contratto

Per le imprese soggette a registrazione, i contratti che hanno per oggetto il trasferimento della proprietà o il godimento dell’azienda devono essere provati per iscritto, salva l’osservanza delle forme stabilite dalla legge per il trasferimento dei singoli beni che compongono l’azienda o per la particolare natura del contratto.

I contratti in forma pubblica o per scrittura privata autenticata, devono essere depositati per l’iscrizione nel registro delle imprese, nel termine di 30 giorni, a cura del notaio rogante o autenticante.

Divieto di concorrenza

Chi vende l’azienda deve astenersi, per il periodo di 5 anni dalla sua cessione, dall’iniziare una nuova impresa che per l’oggetto, l’ubicazione o altre circostanze sia idonea a sviare la clientela dell’azienda ceduta.

Il patto di astensione dalla concorrenza è valido, purché non impedisca ogni attività professionale dell’alienante.

Esso non può, però, eccedere la durata di 5 anni dal trasferimento. Se nel patto è indicata una durata maggiore o la durata non è stabilita, il divieto di concorrenza vale, comunque, per il periodo di 5 anni dal trasferimento.

Successione nei contratti

Se non è diversamente pattuito, l’acquirente dell’azienda subentra nei contratti stipulati per l’esercizio dell’azienda stessa che non abbiano carattere personale. Il terzo contraente può tuttavia recedere dal contratto entro 3 mesi dalla notizia del trasferimento, se sussiste una giusta causa, salvo in questo caso la responsabilità del cedente.

Successione nei contratti di edizione

L’art. 132, L. 22 aprile 1941, n. 633 stabilisce che l’editore non può cedere ad altri, senza il consenso dell’autore, i diritti acquistati, salvo pattuizione contraria oppure nel caso di cessione dell’azienda.

In tal caso, i diritti dell’editore cedente non possono essere trasferiti se vi sia pregiudizio alla reputazione o alla diffusione dell’opera.

Successione nei contratti di consorzio

L’art. 2610, c.c. stabilisce che, salvo patto contrario, in caso di trasferimento a qualunque titolo dell’azienda, l’acquirente subentra nel contratto di consorzio.

Tuttavia, se sussiste una giusta causa, in caso di trasferimento dell’azienda per atto fra vivi, gli altri consorziati possono deliberare, entro un mese dalla notizia dell’avvenuto trasferimento, l’esclusione dell’acquirente dal consorzio.

Cessione di crediti relativi all’azienda

In virtù dell’art. 2559, c.c., la cessione dei crediti relativi all’azienda ceduta, anche in mancanza di notifica al debitore o di sua accettazione, ha effetto, nei confronti dei terzi, dal momento dell’iscrizione del trasferimento nel registro delle imprese.

Tuttavia il debitore ceduto è liberato se paga in buona fede all’alienante.

Cessione di crediti verso pubbliche

L’art. 69, R.D. 18 novembre 1923, n. 2440 prevede che le cessioni di crediti pecuniari vantati verso lo Stato, nei casi in cui sono ammesse dalle leggi, debbono essere notificate all’Amministrazione centrale ovvero all’ente, ufficio o funzionario cui spetta ordinare il pagamento.

La notifica rimane priva di effetto riguardo agli ordini di pagamento che risultino già emessi. Potrà, peraltro, il creditore fare tale notificazione all’ufficiale, tesoriere o agente incaricato di eseguire il pagamento degli ordini o di effettuare la consegna degli assegni.

Le cessioni devono risultare da atto pubblico o da scrittura privata, autenticata da notaio. Gli atti debbono indicare il titolo e l’oggetto del credito verso lo Stato che si intende cedere (art. 70, R.D. 2440/1923).

Amministrazioni Cessione di crediti verso l’erario

L’art. 43-bis, D.P.R. 29 settembre 1973, n. 602 stabilisce che le disposizioni degli artt. 69 e 70, R.D. 2440/1923 si applicano anche alle cessioni dei crediti chiesti a rimborso nella dichiarazione dei redditi. Il cessionario non può, a sua volta, cedere il credito.

Il cessionario risponde in solido con il contribuente fino a concorrenza delle somme indebitamente rimborsate, a condizione che gli siano notificati gli atti con i quali l’Ufficio delle Entrate o il Centro di servizio procedono al recupero delle somme stesse. L’atto di cessione deve essere notificato all’Ufficio delle Entrate o al centro di servizio, nonché al concessionario del servizio della

riscossione.

Debiti relativi all`azienda ceduta

L’art. 2560, c.c. stabilisce che

l’alienante non è liberato dai debiti, inerenti all’esercizio dell’azienda ceduta, anteriori al trasferimento, se non risulta che i creditori vi hanno consentito. Nel trasferimento di un’azienda commerciale risponde dei debiti suddetti anche l’acquirente dell’azienda, se essi risultano dai libri contabili obbligatori.

Contratto di lavoro dipendente

Ai sensi dell’art. 2112 del c.c., in caso di trasferimento d’azienda, il rapporto di lavoro prosegue con il cessionario ed il lavoratore conserva tutti i diritti che ne derivano.

La norma si applica:

- alla cessione d’azienda, se comporta il mutamento nella titolarità di un’attività economica organizzata, con o senza scopo di lucro, preesistente al trasferimento, e che conserva nel trasferimento la propria identità a prescindere dalla tipologia negoziale sulla base della quale il trasferimento è attuato;

- al trasferimento di ramo d’azienda, inteso come articolazione funzionalmente autonoma di un’attività economica organizzata, identificata come tale dal cedente e dal cessionario al momento del suo trasferimento.

Il cedente ed il cessionario sono obbligati, in solido, per tutti i crediti che il lavoratore vantava al tempo del trasferimento.

Il cessionario è tenuto ad applicare i trattamenti economici e normativi previsti dai contratti collettivi nazionali, territoriali ed aziendali vigenti alla data del trasferimento, fino alla loro scadenza, salvo che siano sostituiti da altri contratti collettivi applicabili all’impresa del cessionario.

L’effetto di sostituzione si produce esclusivamente fra contratti collettivi del medesimo livello. Ferma restando la facoltà di esercitare il recesso ai sensi della normativa in materia di licenziamenti, la cessione d’azienda non costituisce di per sé motivo di licenziamento. Il lavoratore, le cui condizioni di lavoro subiscono una sostanziale modifica nei tre mesi successivi al trasferimento d’azienda, può rassegnare le proprie dimissioni.

Nel caso in cui l’alienante stipuli con l’acquirente un contratto di appalto, la cui esecuzione avviene utilizzando il ramo d’azienda oggetto di cessione, tra appaltante e appaltatore opera un regime di solidarietà ex art. 29, co. 2, D. Lgs. 10 settembre 2003, n. 276 .

Preavviso alle rappresentanze sindacali

L’art. 47, L. 29 dicembre 1990, n. 428 prevede che quando si intende effettuare, ex art. 2112, c.c., un trasferimento d’azienda in cui sono complessivamente occupati più di 15 lavoratori, anche nel caso in cui il trasferimento riguardi un ramo d’azienda, il cedente ed il cessionario devono darne comunicazione per iscritto almeno 25 giorni prima che sia perfezionato l’atto da cui deriva il trasferimento o che sia raggiunta un’intesa vincolante tra le parti, se precedente, alle rispettive R.S.U., ovvero alle rappresentanze sindacali aziendali costituite, ex art. 19, L. 20 maggio 1970, n. 300, nelle unità produttive interessate, nonché ai sindacati di categoria che hanno stipulato il contratto collettivo

applicato nelle imprese interessate al trasferimento.

Cessione del contratto di locazione

L’art. 36, L. 27 luglio 1978, n. 392 stabilisce che il conduttore può sublocare l’immobile o cedere il contratto di locazione anche senza il consenso del locatore, purché venga insieme ceduta o locata l’azienda, dandone comunicazione al locatore mediante lettera raccomandata con avviso di ricevimento.

Il locatore può opporsi, per gravi motivi, entro 30 giorni dal ricevimento della comunicazione. Nel caso di cessione, il locatore, se non ha liberato il cedente, può agire contro il medesimo, qualora il cessionario non adempia le obbligazioni assunte. Le indennità per la perdita dell’avviamento commerciale sono liquidate a favore di colui che risulta conduttore al momento della cessazione effettiva della locazione.

Alcune massime della giurisprudenza sulla cessione d’azienda

Ramo d’azienda

Il trasferimento di azienda previsto dall’art. 2112, c.c. postula per il collegamento sistematico con la nozione di azienda offerta dall’art. 2555, c.c.. Il trasferimento di un complesso organizzato di beni idoneo di per sé a consentire l’inizio o la continuazione di un’attività imprenditoriale è pertanto, configurabile anche quando detto complesso non esaurisca i beni costituenti l’azienda ceduta o ad esso non si accompagni l’esercizio attuale dell’attività imprenditoriale (Cass. 08/11/1983 n. 6608).

Avviamento

Pur essendone un elemento rivelatore, l’avviamento non è elemento costitutivo essenziale dell’azienda, potendo esso anche mancare, come accade nel caso di azienda che non abbia ancora iniziato a funzionare o di azienda che abbia sospeso l’attività, conservando tuttavia l’organizzazione (Cass. 08/11/1983 n. 6608).

La forma scritta del contratto di cessione d’azienda è richiesta «ad probationem»

L’art. 2256, co. 1, c.c., ove prescrive la forma scritta «ad probationem» per i contratti aventi per oggetto il trasferimento della proprietà o del godimento di azienda, opera solo con riguardo alle parti contraenti e non è applicabile ai terzi, da parte dei quali la prova del trasferimento dell`azienda non è soggetta ad alcun limite – e, quindi, può essere data anche con testimonianze e presunzioni-. (Cass. 11/07/1987 n. 6071)

Condizioni di sussistenza della cessione d’azienda anche a seguito di esclusione di alcuni beni componenti il complesso trasferito

Sussiste cessione di azienda, agli effetti dell’imposta di registro, anche se i contraenti escludono dalla cessione determinati beni aziendali, purché risulti che, nonostante tale esclusione e sebbene essa concerna elementi essenziali dell’azienda medesima, permanga nel complesso dei beni oggetto del trasferimento un residuo di organizzazione che ne dimostri la complessiva attitudine all’esercizio dell’impresa. (Cass. 09/08/1991 n. 9678)

Il Codice Civile e l’avviamento

L’art. 2426, co. 1, n. 6), c.c. stabilisce che l’avviamento deve essere ammortizzato entro un periodo di cinque anni. È, tuttavia, consentito ammortizzare sistematicamente l’avviamento in un periodo limitato di durata superiore, purché esso non superi la durata per l’utilizzazione di questo attivo e ne sia data adeguata motivazione nella nota integrativa.

I Principi Contabili Nazionali e l’avviamento

Secondo l’Oic 24, «Immobilizzazioni immateriali», l’avviamento è «l’attitudine di un’azienda a produrre utili in misura superiore a quella ordinaria, che derivi o da fattori specifici che, pur concorrendo positivamente alla produzione del reddito ed essendosi formati nel tempo in modo oneroso, non hanno un valore autonomo, ovvero da incrementi di valore che il complesso dei beni aziendali acquisisce rispetto alla somma dei valori dei singoli beni, in virtù dell’organizzazione dei beni in un sistema efficiente ed idoneo a produrre utili.

L’avviamento può essere inteso secondo una duplice accezione:

a) l’avviamento come frutto di una gestione aziendale efficiente nell’organizzazione tanto del complesso dei beni aziendali, materiali ed immateriali, quanto delle risorse umane. Si tratta del cd.

«avviamento internamente generato», ovvero «avviamento originario». Esso non può essere capitalizzato sia perché non è definibile in termini di oneri e costi ad utilità differita nel tempo (venendo così meno uno dei requisiti fondamentali per la sua iscrivibilità) ,sia perché esso costituisce il valore attuale di un flusso di futuri utili sperati;

b) l’avviamento derivante da acquisizione di un’azienda (acquisto, permuta) o di una partecipazione oppure da un’operazione di conferimento d’azienda, di fusione o di scissione. In questo caso, si parla di avviamento acquisito a titolo oneroso, ovvero «avviamento derivativo o derivato». La sussistenza di un differenziale positivo tra il valore del complesso aziendale e il valore contabile netto di carico delle attività e delle passività trasferite è la condizione quantitativa preliminare, affinché si possa individuare l’avviamento, ma essa, da sola, non è sufficiente giacché occorre analizzare la natura di quel differenziale e la sua origine.

Aspetti fiscali

Implicazioni ai fini di tassazione diretta

L’art. 103, co. 3, TUIR dispone che, ai fini IRES, le quote di ammortamento dell’avviamento, che risulti iscritto nell’attivo dello stato patrimoniale, sono deducibili in quote non superiori a un diciottesimo.

Il piano di ammortamento fiscale:

- indica un valore massimo annuo;

- definisce, implicitamente, una durata minima (18 anni);

- non necessariamente deve essere a quote costanti;

- conosce, di conseguenza, istituti volti ad adattare quelle quote.

E’ evidente che l’esistenza di un diverso piano di ammortamento dell’avviamento, con durata di 5 anni, salvo deroghe motivate, sul piano civilistico-contabile e di durata minima di 18 anni, sul piano fiscale, pone inevitabilmente problemi di fiscalità temporanea anticipata, dovendosi recuperare le quote di imposte che per effetto del ridotto ammontare di ammortamenti ammesso in deduzione sul piano fiscale, provoca temporaneamente un aumento delle imposte liquidate in dichiarazione rispetto alle imposte di competenza dell’esercizio, imponendo un riallineamento in riduzione del carico tributario in bilancio.

L’esercizio di competenza del corrispettivo di cessione

L’art. 109, co. 2, lett. a), TUIR stabilisce che ai fini della determinazione dell’esercizio di competenza i corrispettivi delle cessioni si considerano conseguiti alla data della stipulazione dell’atto per le aziende, ovvero, se diversa e successiva, alla data in cui si verifica l’effetto traslativo o costitutivo della proprietà.

La plusvalenza da cessione dell’azienda

L’art. 86, co. 2, TUIR regolamenta due casi di plusvalenze derivanti da cessione di complessi aziendali:

- concorrono alla formazione del reddito anche le plusvalenze delle aziende, compreso il valore di avviamento, realizzate unitariamente mediante cessione a titolo oneroso;

- se il corrispettivo della cessione è costituito esclusivamente da beni ammortizzabili, anche se costituenti un complesso o ramo aziendale, e questi vengono complessivamente iscritti in bilancio allo stesso valore al quale vi erano iscritti i beni ceduti, si considera plusvalenza soltanto il conguaglio in denaro eventualmente pattuito.

Il corrispettivo di cessione

L’art. 86, co. 2, secondo periodo, TUIR, definisce le «plusvalenze delle aziende, compreso il valore di avviamento ,realizzate unitariamente». In tema di corrispettivo riconosciuto a fronte della cessione del complesso aziendale, prassi e giurisprudenza si soffermano su:

- il carattere unitario;

- il carattere adeguato;

- il momento di imputazione.

Per quanto riguarda il «carattere unitario del corrispettivo di cessione», l’azienda è considerata come un insieme di beni la cui utilità viene valutata proprio in funzione del loro congiunto coordinamento.

In altri termini, il corrispettivo deve considerarsi come unitario, senza poter stabilire correlazioni particolari con singoli beni ceduti, come le partecipazioni che ne fanno parte.

Ne consegue che, come concorrono alla determinazione dell’unica plusvalenza i beni merce (che, qualora fossero singolarmente ceduti, darebbero origine a ricavi), così anche l’eventuale plusvalenza relativa alle partecipazioni che si qualificano per l’esenzione ex art. 87, TUIR non può essere estrapolata, ma concorre a determinare la componente straordinaria di reddito riferibile all’intero complesso aziendale ed è assoggettata a tassazione secondo le ordinarie regole previste dall’art. 86, TUIR (in tal senso C.M. 13 febbraio 2006, n. 6/E)…

La determinazione della plusvalenza di cessione tra contabilità e fisco

Esistono sotto il profilo concettuale due accezioni di plusvalenza di cessione :

- una di carattere civilistico-contabile, la cui rappresentazione formale è la seguente:

Plusvalenza contabile = [Valore di cessione – Patrimonio Netto contabile di cessione]

- una di carattere fiscale, la cui rappresentazione formale è la seguente:

Plusvalenza fiscale = [Valore di cessione – Valore fiscale del patrimonio ceduto]

Cosicché la differenza tra:

La determinazione della plusvalenza di cessione tra contabilità e fisco

Esistono sotto il profilo concettuale due accezioni di plusvalenza di cessione :

- una di carattere civilistico-contabile, la cui rappresentazione formale è la seguente:

Plusvalenza contabile = [Valore di cessione – Patrimonio Netto contabile di cessione]

- una di carattere fiscale, la cui rappresentazione formale è la seguente:

Plusvalenza fiscale = [Valore di cessione – Valore fiscale del patrimonio ceduto]

Cosicché la differenza tra:

[Plusvalenza contabile – Plusvalenza fiscale] = Ripresa fiscale in Unico Società di Capitali

La predetta differenza e la conseguente ripresa a tassazione, dipende dal diverso valore che un’attività o una passività dello Stato Patrimoniale, può assumere in relazione alle vicende economico-aziendali da un lato e alle vicende fiscali dall’altro, delineando così diverse configurazioni di valore del patrimonio oggetto di cessione .

Implicazioni ai fini di IRAP

L’art. 1, co. 50, L. 24 dicembre 2007, n. 244 riscrive completamente la normativa IRAP riguardante i soggetti IRES, modificando l’art. 5 del D. Lgs. 15 dicembre 1997, n. 446. Il nuovo comma 1 prevede che

«Per i soggetti di cui all’art. 3, co. 1,lett. a), non esercenti le attività di cui agli artt. 6 e 7, la base imponibile è determinata dalla differenza tra il valore e i costi della produzione di cui alle lettere A) e B) dell’art. 2425, Codice civile, con esclusione delle voci di cui ai numeri 9), 10), lettere c) e d), 12) e 13), così come risultanti dal conto economico dell’esercizio».

A partire dal periodo di imposta successivo a quello in corso al 31/12/2007, dunque, le riprese fiscali IRES, non sono più rilevanti a fini IRAP, con la conseguenza che :

- l’ammortamento dell’avviamento (inseriti nella voce a) «Ammortamenti delle immobilizzazioni immateriali» del conto economico civilistico) è pienamente deducibile;

- non sono previste riprese fiscali, in aumento o in diminuzione.

L’art. 1, co. 50, L. 244/2007, infatti, nel riscrivere i principi di determinazione della base imponibile IRAP, riformula il comma 3 dell’art. 5, D. Lgs. 446/1997 prevedendo che «sono comunque ammesse in deduzione quote di ammortamento del costo sostenuto … a titolo di avviamento in misura non superiore a un diciottesimo del costo, indipendentemente dall’imputazione al conto economico».

Il caso si ha quando la quota di ammortamento civilistico dell’avviamento è inferiore a un diciottesimo.

Implicazioni ai fini di imposta di registro

Per quanto riguarda il

«carattere adeguato del corrispettivo di cessione», la Corte di Cassazione ha emesso numerose sentenze sul tema della determinazione convenzionale da parte dell’Amministrazione finanziaria del valore del complesso aziendale

In particolare merita menzione la sentenza della Cassazione n. 4057/2007 che così si esprime3:

Ai fini dell’imposta di registro, l’Amministrazione finanziaria è legittimata a procedere in via induttiva alla quantificazione della plusvalenza sulla base dell’accertamento di valore effettuato; è onere del contribuente superare tale presunzione di corrispondenza tra il corrispettivo della cessione del bene (o il suo valore venale nelle ipotesi di destinazione a finalità estranee) e il valore accertato definitivamente in sede di applicazione dell’imposta di registro (Cass., n. 14581/2001; n. 210/1990 e n. 4914/1986).

Tuttavia, non appena si cerchi di trasferire questo principio nell’ambito delle imposte sui redditi, la Suprema Corte impone grande cautela. Infatti, i principi relativi alla determinazione del valore di un bene che viene trasferito sono diversi a seconda dell’imposta che si deve applicare.

La Corte di Cassazione aggiunge, poi, un secondo argomento, di altra natura, per preservare il valore di cessione fissato nel contratto. Nell’ordinamento esiste il principio generale secondo il quale in un contratto con prestazioni corrispettive si presume che tra le due prestazioni vi sia una proporzione. La presunzione secondo la quale un soggetto tassabile in base a bilancio si comporti in conformità alla comune prassi di mercato si giustifica ampiamente, non potendosi ipotizzare che quel soggetto svenda a prezzi di assoluto favore per ragioni diverse da quelle economiche (Cass., n. 14448/2000).

Ancora maggiore cautela emerge in un successivo pronunciamento nel quale si afferma che la norma non autorizza revisioni dell’imponibile in base al semplice riscontro dell’inferiorità di detto ricavato rispetto al valore di mercato, lasciando aperta soltanto la facoltà dell’Ufficio di dedurre e dimostrare l’eventuale divergenza del prezzo effettivamente riscosso rispetto a quello enunciato nel contratto di vendita, se del caso avvalendosi degli elementi presuntivi offerti dal valore venale (Cass. 7689/2003).

Ma recentemente in alcune sentenze, che hanno destato non poco allarme e dissenso tra i commentatori, la Suprema Corte finito per stabilire, senza condizioni particolari, che nella fase di accertamento di una plusvalenza patrimoniale realizzata a seguito di cessione di azienda, l’Amministrazione finanziaria è legittimata a procedere in via presuntiva sulla base dell’accertamento di valore effettuato in sede di applicazione dell’imposta di registro, restando a carico del contribuente l’onere di superare la presunzione di corrispondenza del prezzo incassato col valore di mercato accertato in via definitiva in sede di applicazione dell’imposta di registro, dimostrando di avere in concreto venduto ad un prezzo inferiore.

Aspetti contabili

ESEMPIO

La Beta S.r.l. (cedente) stipula un contratto di cessione di ramo d’azienda con la Alfa S.p.A. (cessionario) per un prezzo di 200.000 Euro.

La situazione economico – patrimoniale assestata alla data della cessione, recante valori contabili non difformi da quelli fiscalmente riconosciuti è la seguente

| ATTIVO | IMPORTO | PASSIVO | IMPORTO |

| IMPIANTI | 470.000 | F.DO AMM. IMPIANTI | 350.000 |

| MAGAZZINO | 80.000 | DEBITI DIVERSI | 25.000 |

| CREDITI DIVERSI | 40.000 | DEBITI PER TFRL | 75.000 |

| BANCA C/C | 10.000 | PATRIMONIO NETTO | 150.000 |

| TOTALE ATTIVO | 600.000 | TOTALE A PAREGGIO | 600.000 |

Il bilancio straordinario di cessione sulla scorta del quale è stato determinato il prezzo di cessione e il valore da riconoscere ad ogni elemento dell’attivo e del passivo oggetto di cessione è il seguente:

| ATTIVO | IMPORTO | PASSIVO | IMPORTO |

| IMPIANTI (*) | 120.000 | DEBITI DIVERSI | 25.000 |

| MAGAZZINO MATERIE | 80.000 | DEBITI PER TFRL | 75.000 |

| CREDITI DIVERSI | 40.000 | CAPITALE ECONOMICO | 200.000 |

| BANCA C/C | 10.000 | ||

| AVVIAMENTO | 50.000 | ||

| TOTALE ATTIVO | 300.000 | TOTALE A PAREGGIO | 300.000 |

(*) Il valore degli impianti è esposto al netto della posta rettificativa costituita dall’avviamento.

Si consideri che all’atto della stipula del contratto è stato versato a titolo di caparra confirmatoria il 20 % del prezzo convenuto; mentre la differenza è regolata il mese successivo con bonifico bancario per il residuo, imputando la caparra confirmatoria in conto prezzo d’acquisto del complesso aziendale.

Scritture del cedente

Le scritture del cedente esordiscono con la rilevazione dell’incasso della caparra rilevata con la scrittura:

-

INCASSO DELLA CAPARRA CONFIRMATORIA

| Sottoconti | BilCEE | Dare | Avere |

| BANCA C/C | A – C IV 1) | 40.000,00 | |

| DEBITI PER CAPARRE | P – D 6) | 40.000,00 |

-

SCARICO DELLE ATTIVITA’ E PASSIVITA’ CEDUTE

| Sottoconti | BilCEE | Dare | Avere |

| F.DO AMM. IMPIANTI | A – B II 2) | 350.000,00 | |

| DEBITI DIVERSI | P – D 14) | 25.000,00 | |

| DEBITI PER TFRL | P – C | 75.000,00 | |

| ALFA S.p.A. C/CESSIONE | A – C II 5) | 200.000,00 | |

| IMPIANTI | A – B II 2) | 470.000,00 | |

| MAGAZZINO MATERIE | A – C I 1) | 80.000,00 | |

| CREDITI DIVERSI | A – C II 5) | 40.000,00 | |

| BANCA C/C | A – C IV 1) | 10.000,00 | |

| PLUSVALENZA DI CESSIONE AZIENDA | CE – E 20) | 50.000,00 |

-

INCASSO DEL SALDO DI CESSIONE AZIENDALE

| Sottoconti | BilCEE | Dare | Avere |

| BANCA C/C | A – C IV 1) | 160.000,00 | |

| DEBITI PER CAPARRE | P – D 6) | 40.000,00 | |

| ALFA S.p.A. C/CESSIONE | A – C II 5) | 200.000,00 |

Scritture del Cessionario

Le scritture del cessionario sono speculari a quelle del cedente, sebbene aventi basate sui “valori di carico” indicati nel bilancio straordinario di cessione.

A partita doppia si avrà:

-

PAGAMENTO DELLA CAPARRA CONFIRMATORIA

| Sottoconti | BilCEE | Dare | Avere |

| CREDITI PER CAPARRE | A – C II 5) | 40.000,00 | |

| BANCA C/C | A – C IV 1) | 40.000,00 |

-

CARICO DELLE ATTIVITA’ E PASSIVITA’ ACQUISITE

| Sottoconti | BilCEE | Dare | Avere |

| IMPIANTI | A – B II 2) | 120.000,00 | |

| MAGAZZINO MATERIE | A – C I 1) | 80.000,00 | |

| CREDITI DIVERSI | A – C II 5) | 40.000,00 | |

| BANCA C/C | A – C IV 1) | 10.000,00 | |

| AVVIAMENTO | A – B I 5) | 50.000,00 | |

| DEBITI DIVERSI | P – D 14) | 25.000,00 | |

| DEBITI PER TFRL | P – C | 75.000,00 | |

| BETA S.R.L. C/CESSIONE | P – D 14) | 200.000,00 |

-

INCASSO DEL SALDO DI CESSIONE AZIENDALE

| Sottoconti | BilCEE | Dare | Avere |

| BETA S.R.L. C/CESSIONE | P – D 14) | 200.000,00 | |

| CREDITI PER CAPARRE | A – C II 5) | 40.000,00 | |

| BANCA C/C | A – C IV 1) | 160.000,00 |

A cura di Enrico Larocca

21/11/2010

Leggi anche:

La Cessione d’azienda: approfondimento

Vendita totalitaria di quote sociali e abuso del diritto