Il regolamento finanziario delle operazioni di compravendita può avvenire con strumenti di pagamento – assegni bancari e postali, assegni circolari, denaro contante – e/o con l’utilizzo di:

a) titoli cambiari;

b) strumenti di regolamento finanziario, diversi dalle cambiali.

Smobilizzo crediti commerciali

Smobilizzo crediti commerciali

Il regolamento finanziario delle operazioni di compravendita può avvenire con strumenti di pagamento – assegni bancari e postali, assegni circolari, denaro contante – e/o con l’utilizzo di:

- titoli cambiari;

- strumenti di regolamento finanziario, diversi dalle cambiali.

Nell’ipotesi di regolamento con mezzi cambiari, il creditore acquisisce un titolo di credito che, se ha assolto all’imposta di bollo in modo regolare, acquista la natura di titolo esecutivo, la cui efficacia non richiede alcun giudizio ricognitivo.

La prassi commerciale prevalentemente seguita degli ultimi decenni, ha fatto registrare un progressivo abbandono dello strumento cambiario, come strumento di smobilizzo dei crediti commerciali e una crescente affermazione delle ricevute bancarie come strumento alternativo e preferito di “monetizzazione” degli scambi con regolamento differito. In particolare, le ricevute bancarie – oggi gestite nella forma elettronica delle RI.BA. – sono utilizzate in due tipi di operazioni:

Operazioni di anticipo s.b.f. Salvo Buon Fine:

Con queste operazioni la banca anticipa solitamente una larga parte del credito – di solito circa 80% del valore nominale – attraverso:

a) la concessione di una linea di credito ad hoc. Con questa formula, l’operazione si realizza mediante l’accredito in un conto corrente speciale, separato e collegato al conto corrente ordinario. Il conto corrente speciale produce un “scalare interessi” autonomo rispetto a quello del conto corrente ordinario, sul quale gli interessi di anticipazione sono quelli calcolati per

effetto dello scoperto di valuta prodottosi su tale conto.

Il meccanismo con il quale si determinano “interessi di scopertura”, ricalca nella sostanza l’analogo meccanismo previsto nello sconto cambiario. In altri termini, gli interessi passivi sono l’effetto di una duplice annotazione nel conto anticipo:

- l’accreditamento delle somme – iscrizione in AVERE del conto anticipo – avviene con valuta posticipata, pari alla valuta media adeguata del gruppo di ricevute presentate con clausola s.b.f.;

- l’addebitamento delle somme – iscrizione in DARE del conto anticipo – avviene con valuta immediata, in contropartita AVERE del conto corrente ordinario, determinandosi cosi sul conto anticipo uno scoperto in linea valuta delle somme messe a disposizione nel conto ordinario del cliente correntista.

b) la concessione di utilizzo delle somme sul conto corrente ordinario attraverso un elevazione del fido ivi concesso. Questa formula sarebbe più conveniente per il cliente con saldi di c/c prevalentemente positivi che potrebbero azzerare quelli da scoperto di valuta. La modalità in discorso è però poco praticata dalla banche, che cercano – anche per motivi di gestione informatica dei conti correnti – gestire in modo autonomo i diversi conti;

c) l’apertura di una linea di credito di tipo rotativo per evidenziazione.

Questa formula comporta una dilatazione delle spese di tenuta del conto, dato che l’operazione di anticipo s.b.f. passa attraverso l’uso di tre conti:

- annotazione in un conto di evidenziazione che resta inattivo fino a quando il cliente non rientra dall’affidamento limitato concesso;

- accredito in “conto anticipo” delle somme disponibili a seguito di rientro da “revolvering credit” con valuta posticipata e contemporaneo addebito di pari importo con valuta immediata;

- accredito del conto corrente ordinario con valuta concordata delle somme provenienti da conto anticipo.

d) operazioni al dopo incasso o operazioni d’incasso RiBa a valuta maturata: Queste due forme alternative di gestione dei crediti documentati da RiBa, non configurano delle operazioni di smobilizzo crediti, poiché l’accredito delle somme al correntista, avviene o alla valuta media adeguata di un certo gruppo di effetti o all’incasso effettivo delle ricevute bancarie, configurando così delle operazioni di puro servizio d’incasso a favore del correntista.

L’imposta di bollo sulle cambiali e sulle RiBa

Anche l’imposta di bollo è un fattore che ha reso sempre meno frequente l’uso delle cambiali come strumento di smobilizzo dei crediti, poiché per le cambiali è prevista un tassazione di tipo proporzionale; mentre per le ricevute bancarie è previsto un importo per così dire fisso, graduato per scaglioni di valore nominale.

In particolare, alcune delle misure vigenti, sono così articolate:

1. Ricevute e lettere di accreditamento bancarie:

1.1. da € 0,00 fino a € 129,11: € 1,29

1.2. oltre € 129,11 fino a e € 258,23: € 2,07

1.3. oltre € 258,23 fino a e € 516,46: € 3,62

1.4. oltre € 516,46 : € 5,16

2. Cambiali emesse e pagabili nello stato :

2.1. 12 ‰ del valore nominale

Le scritture in P.D. relative alle cambiali e alle RiBa.

Al rilascio delle cambiali in contropartita della riduzione del credito ( o del debito ) commerciale documentato dalla fattura, avremo a partita doppia, supponendo un operazione di 20.000 Euro la seguente scrittura :

|

Scritture del creditore |

Scritture del debitore |

||||

|

Sottoconti |

Dare |

Avere |

Sottoconti |

Dare |

Avere |

|

Cambiali Attive |

20.000,00 |

|

Debiti v/Fornitori |

20.000,00 |

|

|

Crediti v/Clienti |

|

20.000,00 |

Cambiali Passive |

|

20.000,00 |

|

Per rilascio pagherò a nostro favore ditta …. |

Per rilascio pagherò a favore ditta …. |

||||

Se alla scadenza del titolo si procede alla riscossione ( o al pagamento dell’effetto ) per banca, si avranno le seguenti scritture a P.D.:

|

Scritture del creditore |

Scritture del debitore |

||||

|

Sottoconti |

Dare |

Avere |

Sottoconti |

Dare |

Avere |

|

Banca c/c |

20.000,00 |

|

Cambiali Passive |

20.000,00 |

|

|

Cambiali Attive |

|

20.000,00 |

Banca c/c |

|

20.000,00 |

|

Per rilascio pagherò a nostro favore ditta …. |

Per rilascio pagherò a favore ditta …. |

||||

Se al contrario, si verificasse un rinnovo totale o parziale del credito cambiario, si procederà in modo distinto a seconda che gli interessi di dilazione – esenti art. 10 D.P.R. 633/1972 – vengano corrisposti in via anticipata separatamente dal titolo cambiario o in via posticipata congiuntamente al titolo cambiario.

In ogni caso, essendo gli interessi di dilazione una partita esente da Iva – in tal senso non vanno confusi con gli interessi moratori che sono invece partite escluse da IVA art. 15

D.P.R. 633/1972 – questi vanno autonomamente fatturati, dando luogo ad un credito (o un debito ) aggiuntivo rispetto a quello derivante dall’operazione di compravendita.

Casistica relativa al rinnovo degli effetti cambiari

Caso A) : Rinnovo parziale degli effetti precedenti per il 50% del loro ammontare, con corresponsione anticipata degli interessi

- rilevazione della fattura emessa in esenzione art. 10 D.P.R. 633/72 degli interessi di rinnovo al 8% per 4

Conteggi:

Interessi = (10.000 x 4 x 8) / 1200 = 266,67

|

Scritture del creditore |

Scritture del debitore |

||||

|

Sottoconti |

Dare |

Avere |

Sottoconti |

Dare |

Avere |

|

Crediti v/Clienti |

266,67 |

|

Interessi Passivi v/fornitori |

266,67 |

|

|

Interessi attivi v/clienti |

|

266,67 |

Debiti v/Fornitori |

|

266,67 |

|

Emessa Fattura per interessi di dilazione n. … |

Ricevuta Fattura per interessi di dilazione n. … |

||||

- rilevazione del rinnovo parziale delle cambiali, con regolamento immediato a mezzo bonifico bancario, della fattura per interessi e della parte di credito cambiario

|

Scritture del creditore |

Scritture del debitore |

||||

|

Sottoconti |

Dare |

Avere |

Sottoconti |

Dare |

Avere |

|

Cambiali Attive |

10.000,00 |

|

Cambiali Passive |

|

10.000,00 |

|

Cambiali Attive |

|

20.000,00 |

Cambiali Passive |

20.000,00 |

|

|

Banca c/c |

10.266,67 |

|

Debiti v/Fornitori |

266,67 |

|

|

Crediti v/Clienti |

|

266,67 |

Banca c/c |

|

10.266,67 |

|

Rinnovo cambiario parziale al 50% |

Rinnovo cambiario parziale al 50% |

||||

Caso B) : Rinnovo parziale degli effetti precedenti per il 50% del loro ammontare, con corresponsione posticipata degli interessi alle stesse condizioni di tasso e di durata del caso A).

- Rilevazione della fattura per interessi di rinnovo

|

Scritture del creditore |

Scritture del debitore |

||||

|

Sottoconti |

Dare |

Avere |

Sottoconti |

Dare |

Avere |

|

Crediti v/Clienti |

266,67 |

|

Interessi Passivi v/fornitori |

266,67 |

|

|

Interessi attivi v/clienti |

|

266,67 |

Debiti v/Fornitori |

|

266,67 |

|

Emessa Fattura per interessi di dilazione n. … |

Ricevuta Fattura per interessi di dilazione n. … |

||||

- Rilevazione del rinnovo totale delle cambiali, con pagamento posticipato degli interessi unitamente al titolo

|

Scritture del creditore |

Scritture del debitore |

||||

|

Sottoconti |

Dare |

Avere |

Sottoconti |

Dare |

Avere |

|

Cambiali Attive |

20.266,67 |

|

Cambiali Passive |

|

20.266,67 |

|

Cambiali Attive |

|

20.000,00 |

Cambiali Passive |

20.000,00 |

|

|

Crediti v/Clienti |

|

266,67 |

Debiti v/Fornitori |

266,67 |

|

|

Rinnovo cambiario totale |

Rinnovo cambiario totale |

||||

Caso C) : Rinnovo totale degli effetti precedenti, con corresponsione anticipata degli interessi a mezzo banca.

Conteggi:

Interessi = (20.000 x 4 x 8) / 1200 = 533,34

- Rilevazione della fattura per interessi di dilazione sul valore totale del credito

|

Scritture del creditore |

Scritture del debitore |

||||

|

Sottoconti |

Dare |

Avere |

Sottoconti |

Dare |

Avere |

|

Crediti v/Clienti |

533,34 |

|

Interessi Passivi v/fornitori |

533,34 |

|

|

Interessi attivi v/clienti |

|

533,34 |

Debiti v/Fornitori |

|

533,34 |

|

Emessa Fattura per interessi di dilazione n. … |

Ricevuta Fattura per interessi di dilazione n. … |

||||

- Rilevazione dell’incasso della fattura per interessi di dilazione e rinnovo totale dell’effetto

|

Scritture del creditore |

Scritture del debitore |

||||

|

Sottoconti |

Dare |

Avere |

Sottoconti |

Dare |

Avere |

|

Cambiali Attive |

20.000,00 |

|

Cambiali Passive |

|

20.000,00 |

|

Cambiali Attive |

|

20.000,00 |

Cambiali Passive |

20.000,00 |

|

|

Banca c/c |

533,34 |

|

Debiti v/Fornitori |

533,34 |

|

|

Crediti v/Clienti |

|

533,34 |

Banca c/c |

|

533,34 |

|

Rinnovo cambiario totale |

Rinnovo cambiario totale |

||||

Caso D) : Rinnovo totale degli effetti precedenti con corresponsione posticipata degli interessi

- Rilevazione della fattura per interessi di dilazione sul valore totale del credito

|

Scritture del creditore |

Scritture del debitore |

||||

|

Sottoconti |

Dare |

Avere |

Sottoconti |

Dare |

Avere |

|

Crediti v/Clienti |

533,34 |

|

Interessi Passivi v/fornitori |

533,34 |

|

|

Interessi attivi v/clienti |

|

533,34 |

Debiti v/Fornitori |

|

533,34 |

|

Emessa Fattura per interessi di dilazione n. … |

Ricevuta Fattura per interessi di dilazione n. … |

||||

- Rilevazione rinnovo totale dell’effetto cambiario comprensivo di interessi di dilazione

|

Scritture del creditore |

Scritture del debitore |

||||

|

Sottoconti |

Dare |

Avere |

Sottoconti |

Dare |

Avere |

|

Cambiali Attive |

20.533,34 |

|

Cambiali Passive |

|

20.533,34 |

|

Cambiali Attive |

|

20.000,00 |

Cambiali Passive |

20.000,00 |

|

|

Crediti v/Clienti |

|

533,34 |

Debiti v/fornitori |

533,34 |

|

|

Rinnovo cambiario totale |

Rinnovo cambiario totale |

||||

Casistica relativa alle RiBA

La gestione contabile delle ricevute bancarie, nella prassi aziendale, non sempre appare corretta, poiché ancora oggi in molti uffici di contabilità, si usa girocontare, alla data di emissione degli

effetti o alla data di presentazione in banca degli stessi, il saldo del conto Clienti, ad un conto denominato Ricevute Bancarie o similare, con un trattamento contabile del tutto simile a quello degli effetti cambiari.

E’ evidente che un simile contegno contabile – se sganciato dal partitario clienti – è del tutto improprio, perché finisce per attribuire alle RiBa la stessa valenza delle cambiali.

Si ricorda che il documento contabile n. 15 elaborato dal Commissione congiunta di Dottori Commercialisti e Ragionieri – oggi Organismo Italiano di contabilità (O.I.C.) – afferma che il saldo del conto Clienti va rimosso dalla contabilità aziendale, solo alla data di effettivo incasso. Il che implica:

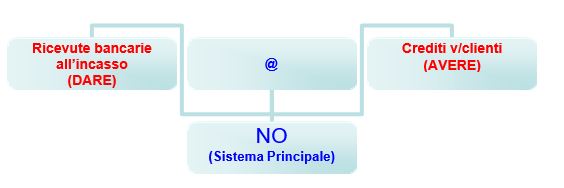

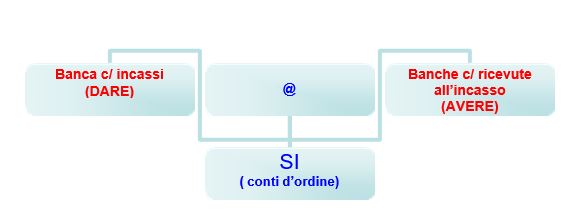

1) per le RiBa con clausola al “dopo incasso”,

la gestione del movimento di presentazione e di successivo incasso con scritture nei conti d’ordine e scritture nel sistema principale del capitale di funzionamento e del risultato economico, solo all’avvenuto incasso. In altri termini non è corretto registrare nel modo che segue:

2) per le RiBa con clausola di “anticipo immediato s.b.f.” ,

la gestione contabile deve avvenire senza lo “scarico” del conto Clienti all’atto del ricevimento dell’accredito totale o parziale del credito, bensì attraverso la rilevazione di un debito di finanziamento che si chiuderà in contemporanea all’incasso del credito verso clienti per compensazione totale o parziale.

Trattandosi di operazione di smobilizzo, la compensazione tra posizione debitoria verso la banca per tutta la durata dell’anticipazione e l’ammontare del credito verso clienti gestito in regime di delega dalla banca, avverrà alla data di notificazione dell’avvenuta riscossione o a “valuta maturata”, salvo verifica di eventuali insoluti.

Si supponga, ad esempio, di dover rilevare in contabilità generale, la presentazione di RiBA con clausola di accredito immediato in c/c, pari all’80% del credito, ammontante a 25.000 Euro.

Le rilevazioni a P.D. saranno le seguenti :

- all’atto dell’accredito dell’80% del valore nominale delle RiBa

|

Scritture del creditore ( Banca ) |

Scritture del debitore ( Venditore) |

||||

|

Sottoconti |

Dare |

Avere |

Sottoconti |

Dare |

Avere |

|

Portafoglio effetti s.b.f. |

20.000,00 |

|

Banca c/c |

20.000,00 |

|

|

Correntisti c/c |

|

20.000,00 |

Banca c/anticipi s.b.f. |

|

20.000,00 |

|

Per accredito s.b.f. c/c ditta ………… |

Per accredito RiBa s.b.f. |

||||

- all’atto dell’accredito del saldo dei crediti commerciali con RiBa

|

Scritture del creditore ( Banca ) |

Scritture del debitore ( Venditore) |

||||

|

Sottoconti |

Dare |

Avere |

Sottoconti |

Dare |

Avere |

|

Corrispondenti c/c |

25.000,00 |

|

Banca c/c |

5.000,00 |

|

|

Correntisti c/c |

|

5.000,00 |

Banca c/anticipi s.b.f. |

20.000,00 |

|

|

Portafoglio effetti s.b.f. |

|

20.000,00 |

Crediti v/ clienti |

|

25.000,00 |

|

Per accredito saldo RiBa s.b.f. |

Per accredito saldo RiBa s.b.f. |

||||

Leggi anche:

La svalutazione crediti commerciali entro la soglia massima deducibile

Costo ammortizzato dei crediti commerciali da cessioni di merci con dilazione di pagamento oltre 12 mesi

a cura di: Enrico Larocca

Febbraio 2005

Scopri le videolezioni del Corso di contabilità del dott. Larocca >>

Smobilizzo crediti commerciali

Smobilizzo crediti commerciali