La Flat tax incrementale consente, per il solo anno 2023, e per le partite IVA individualI l’applicazione di un’imposta sostitutiva pari al 15%, sull’incremento di reddito 2023 rispetto al triennio precedente.

In questo contributo forniamo un esempio di calcolo con compilazione della nuova sezione II del quadro LM del modello Redditi PF 2024.

…”differenza tra il reddito d’impresa e di lavoro autonomo determinato nel 2023 e il reddito d’impresa e di lavoro autonomo d’importo più elevato dichiarato negli anni dal 2020 al 2022, al netto di una franchigia del 5% “.

La base imponibile dell’imposta sostitutiva non può superare in ogni caso l’ammontare di 40.000,00 euro.

L’imposta sostitutiva è opzionale e valida solo per l’anno 2023 e non produce effetti ai fini del computo dei contributi previdenziali.

Non rileva per il calcolo degli acconti dovuti per il 2024, sicchè la base di calcolo sarà l’imposta dovuta per il 2023 senza considerare l’effetto della Flat tax.

Flat tax incrementale: l’applicazione in pratica

Con la circolare n. 18/E del 28.06.2023 l’Agenzia delle Entrate ha fornito una serie di indicazioni tra le quali i requisiti soggettivi ed oggettivi richiesti.

Quanto all’ambito soggettivo, fermo restando lo svolgimento dell’attività per almeno un’intera annualità tra quelle del triennio di riferimento, possono avvalersi del regime della “flat tax incrementale”: gli imprenditori individuali, gli imprenditori agricoli individuali, gli esercenti arti e professioni in forma individuale.

Sono esclusi invece dal beneficio: i redditi delle società di persone, imputati ai soci in ragione del principio di “trasparenza”; i redditi delle società di capitali, imputati ai soci a seguito dell’esercizio dell’opzione per la trasparenza fiscale ex art. 116 Tuir; i redditi derivanti dall’esercizio di arti e professioni in forma associata, imputati ai singoli associati; chi applica il regime forfettario, eccetto chi ne è decaduto per ricavi/compensi superiori ad € 100.000; i soggetti che hanno avviato l’attività nel 2023.

Quanto all’ambito oggettivo, viene precisato che il calcolo è effettuato sull’incremento di reddito dell’anno 2023 rispetto a quello (più elevato) nell’ambito del triennio 2020, 2021 e 2022.

L’imposta sostitutiva si calcolerà su una base imponibile, non superiore a 40.000 euro, data dalla differenza tra il reddito relativo al periodo d’imposta 2023 e quello d’importo più elevato dichiarato con riferimento agli anni dal 2020 al 2022, decurtata di un importo pari al 5% di quest’ultimo ammontare.

Sul reddito così determinato, nel limite massimo di 40.000 euro, si applica la flat tax incrementale del 15%.

L’ulteriore quota di reddito, non soggetta a imposta sostitutiva, confluisce nel reddito complessivo e si rende applicabile la tassazione progressiva ai fini IRPEF (e relative addizionali), secondo gli ordinari scaglioni di reddito.

Esempio di calcolo e compilazione del quadro LM

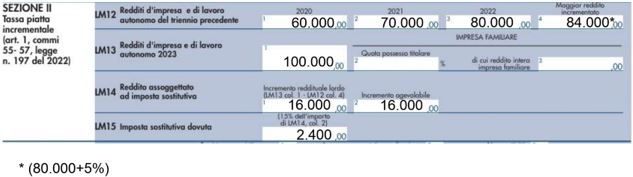

Riprendendo l’esempio di calcolo n. 1 trattato nella suddetta circolare, di seguito riportato:

Anno d’imposta |

Importi in Euro |

|

Reddito* 2023 |

100.000 |

|

Reddito* 2022 |

80.000 |

|

Reddito* 2021 |

70.000 |

|

Reddito* 2020 |

60.000 |

|

Differenza tra reddito 2023 e 2022 (il più elevato del triennio) |

100.000-80.000= 20.000 |

|

Franchigia del 5% sul reddito 2022 |

4.000 |

|

Reddito soggetto a “Flat Tax” |

20.000-4.000=16.000 |

|

Reddito soggetto ad IRPEF *Il reddito di riferimento è solo quello d’impresa e/o lavoro autonomo |

100.000-16.000= 84.000

|

La sezione II del quadro LM modello Redditi PF 2024 andrà compilata come segue:

NdR. La flat tax incrementale nel modello Redditi 2024

Danilo Sciuto e Simone Di Febo

Lunedì 27 maggio 2024