Un quadro di sintesi delle misure urgenti per l’accesso al credito ed il sostegno alla liquidità delle imprese, dei lavoratori autonomi e dei liberi professionisti previste dal D.L. n. 23/2020.

Lo scopo di questo approfondimento è quello di aiutare a comprendere la portata complessiva delle misure introdotte dal Governo, fermo restando che i dettagli per specifiche situazioni e, soprattutto, quelli operativi che dovranno portare all’immissione di liquidità nel sistema economico, sono demandati a provvedimenti ministeriali ed autorizzazioni dell’UE successivi.

- da una parte la previsione di “Misure temporanee per il sostegno alla liquidità delle imprese” (Art. 1, D.L. n. 23/2020) e,

- dall’altra, la revisione e l’ampliamento dell’operatività del “Fondo centrale di garanzia PMI” (art. 13, D.L. n. 23/2020).

Le misure temporanee per il sostegno alla liquidità delle imprese

L’art. 1 del D.L. n. 23/2020 attribuisce a SACE Spa la possibilità di concedere a favore di banche, istituzioni finanziari, intermediari creditizi in genere, sia nazionali che internazionali, le opportune garanzie per l’erogazione di finanziamenti, sotto qualsiasi forma, alle imprese italiane.

L’impegno finanziario assunto dallo Stato è complessivamente pari a 200 miliardi di euro di cui, almeno 30, da destinarsi a supporto delle PMI, ossia a favore di lavoratori autonomi e liberi professionisti titolari di partita Iva.

Possono beneficiare delle garanzie di SACE Spa le imprese di qualsiasi dimensione, fermo restando che le PMI devono aver esaurito il plafond massimo disponibile per ottenere coperture da parte del Fondo di garanzia per le PMI.

Tale plafond, come risulterà più chiaro in seguito, è stato ampliato a € 5.000.000.

La garanzia è a prima richiesta, esplicita, irrevocabile, e conforme ai requisiti previsti dalla normativa di vigilanza e copre nuovi finanziamenti concessi all’impresa successivamente all’entrata in vigore del DL n. 23/2020, per capitale, interessi ed oneri accessori fino all’importo massimo garantito.

Sulle obbligazioni di SACE Spa lo Stato riconosce la propria garanzia a prima richiesta, esplicita, incondizionata, irrevocabile.

Condizioni per usufruire della garanzia e limiti di copertura di essa

La concessione della garanzia è sottoposta, ovviamente, a taluni vincoli. In particolare, l’impresa beneficiaria:

- alla data del 31 dicembre 2019, non deve essere classificata nella categoria delle imprese in difficoltà, secondo la definizione comunitaria;

- alla data del 29 febbraio 2020, non deve avere nei confronti del settore bancario esposizioni deteriorate, secondo la definizione della normativa europea;

- non deve distribuire dividendi né riacquistare azioni nel 2020, per sé e per ogni altra impresa che faccia parte del medesimo gruppo a cui essa eventualmente appartenga;

- dovrà gestire i livelli occupazionali attraverso accordi sindacali.

La garanzia, come detto, è a prima richiesta, esplicita, irrevocabile, e conforme ai requisiti previsti dalla normativa di vigilanza prudenziale ai fini della mitigazione del rischio di credito e copre nuovi finanziamenti concessi all’impresa successivamente all’entrata in vigore del presente decreto.

La conformità alla normativa di vigilanza prudenziale lascia chiaramente intendere che l’assunzione del rischio dovrà essere valutato in funzione della capacità di credito da parte dell’impresa beneficiaria e che, ovviamente, non potrà trattarsi di erogazioni “a pioggia” che non tengano conto di pregresse situazioni di difficoltà finanziaria già esistenti e conclamate in capo all’azienda.

In poche parole, la garanzia non potrà certamente risolvere le problematiche di sottocapitalizzazione e di crisi di liquidità in essere prima della crisi da Covid-19.

Tipo di finanziamenti, caratteristiche, finalità

Sono coperti dalla garanzia SACE i finanziamenti erogati entro il 31 dicembre 2020, di durata non superiore a 6 anni, con la possibilità per le imprese di avvalersi di un preammortamento di durata fino a 24 mesi. La norma ammette qualsiasi forma tecnica di finanziamento.

L’ammontare del finanziamento assistito da garanzia non può essere superiore al maggiore tra i seguenti importi:

- 25% del fatturato 2019, come risultante dal bilancio approvato ovvero dalla dichiarazione fiscale;

- il doppio dei costi del personale dell’impresa relativi al 2019, come risultanti dal bilancio ovvero dai dati certificati se l’impresa non ha ancora approvato il bilancio.

Nel caso di impresa che abbia iniziato l’attività successivamente al 31/12/2018 il riferimento è effettuato ai costi del personale attesi per i primi due anni di attività.

Tale condizione dovrà emergere da una specifica attestazione da rilasciarsi a cura del legale rappresentante dell’impresa.

Ai fini del calcolo del limite massimo di finanziamento, la norma impone di fare riferimento al fatturato in Italia ed al costo sostenuto per il personale dipendente in Italia.

E’ evidente che in tal modo vengono esclusi i fatturati realizzati all’estero in capo a consorelle straniere, così come viene escluso il costo del personale sostenuto all’estero.

Il finanziamento erogato dalla banca e coperto dalla garanzia deve essere destinato a sostenere:

- costi del personale;

- investimenti;

- l’entità del capitale circolante.

Tutte le risorse erogate devono essere impiegate in stabilimenti produttivi e attività imprenditoriali localizzati in Italia, come documentato e attestato dal rappresentante legale dell’impresa beneficiaria.

Le commissioni devono essere limitate al recupero dei costi e il costo del finanziamento coperto dalla garanzia deve essere inferiore al costo che sarebbe stato richiesto dalla Banca per operazioni con le medesime caratteristiche ma prive della garanzia, come documentato e attestato dal rappresentante legale della stessa Banca.

Il minor costo dei finanziamenti coperti dalla garanzia deve essere almeno uguale alla differenza tra il costo che sarebbe stato richiesto dalla Banca per operazioni con le medesime caratteristiche ma prive della garanzia, come documentato e attestato dal rappresentante legale dei suddetti soggetti eroganti, ed il costo effettivamente applicato all’impresa.

Le percentuali di copertura della garanzia Sace ed i costi per la concessione della medesima sono stabiliti come indicato nella tabella che segue:

Caratteristiche impresa |

Percentuale di copertura della garanzia |

Commissioni annuali per il rilascio della garanzia |

|

Dipendenti: meno di 5000 Fatturato: fino a 1,5 mld di Euro |

90% dell’importo del finanziamento |

Se l’impresa rientra tra le PMI:

Se l’impresa non rientra tra le PMI:

|

|

Dipendenti: più di 5000 Fatturato: tra 1.5 mld e 5 mld di Euro

|

80% dell’importo del finanziamento |

|

|

Dipendenti: non rilevante Fatturato: oltre 5 mld di Euro |

70% dell’importo del finanziamento |

|

Ai fini della verifica del limite massimo della garanzia concedibile deve farsi riferimento, nel caso di impresa beneficiaria di più finanziamenti assistiti dalla garanzia ex DL 23/2020, ovvero di altra garanzia pubblica, alla sommatoria dei finanziamenti concessi.

Stessa condizione opera anche qualora l’impresa appartenga ad un gruppo: in questo caso, ai fini del computo del limite massimo, dovrà farsi riferimento alla sommatoria dei finanziamenti assistiti da garanzia concessi alle imprese del gruppo

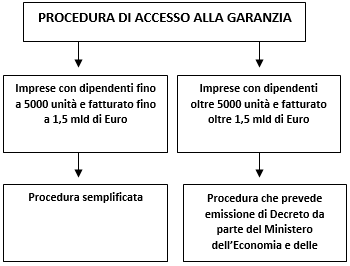

Procedura per l’accesso alla garanzia

Il provvedimento del Governo prevede due procedure distinte per il rilascio della garanzia Sace. Il ricorso all’una o all’altra dipende dalle dimensioni dell’impresa richiedente.

In particolare:

1 – per le imprese con numero di dipendenti non superiore a 5000 unità e fatturato non superiore a 1,5 mld di euro, la procedura – detta semplificata – prevede il seguente iter:

- presentazione dell’istanza di finanziamento da garantire per il tramite di Sace Spa ad un soggetto bancario o altro intermediario creditizio;

- in caso di esito positivo dell’istruttoria eseguita dalla banca (la norma non specifica alcunché in ordine ad eventuali valutazioni del merito creditizio con criteri ante emergenza Covid-19), quest’ultima trasmette la richiesta a Sace Spa che si limiterà a prendere atto dell’istanza e ad emettere un “codice unico identificativo del finanziamento e della garanzia”;

- la banca, a questo punto, erogherà le somme richieste.

2 – per le imprese con numero di dipendenti superiore a 5000 unità e fatturato superiore a 1,5 mld di euro, la procedura prevede, oltre all’iter di cui sopra, il rilascio di un decreto da parte del Ministro dell’economia e delle finanze, sentito il Ministro dello sviluppo economico.

Tale decreto è emesso tenendo conto del ruolo che l’impresa svolge rispetto alle seguenti aree e profili strategici in Italia:

- contributo allo sviluppo tecnologico;

- appartenenza alla rete logistica e dei rifornimenti;

- incidenza su infrastrutture critiche e strategiche;

- impatto sui livelli occupazionali e mercato del lavoro;

- peso specifico nell’ambito di una filiera produttiva strategica.

Il comma 8, dell’art. 1 del DL n. 23/2020, a proposito delle imprese nei cui confronti non si applica la procedura “semplificata”, prevede che possono essere elevate le percentuali di garanzia massima concedibile al livello immediatamente superiore a quello applicabile.

Così, ad esempio, se l’impresa rientra tra quelle con fatturato superiore a 5 miliardi e quindi avrebbe diritto ad una percentuale di garanzia massima pari al 70% del finanziamento richiesto, la stessa potrà essere elevata a quella immediatamente superiore, ossia all’80%.

Tanto potrà essere concesso solo in subordine all’assunzione di specifici impegni e condizioni da parte dell’impresa e pur sempre in relazione ai profili strategici-operativi poco sopra indicati (sviluppo tecnologico, impatto sui livelli occupazionali, etc.).

Con successivo decreto del Ministro dell’economia e delle finanze possono essere disciplinate ulteriori modalità attuative e operative, ed eventuali elementi e requisiti integrativi.

Le modifiche al Fondo centrale di Garanzia

L’articolo 13 del DL 23/2020, integra le disposizioni sul funzionamento del Fondo Centrale di Garanzia prevendendo importanti innovazioni.

Le principali di esse riguardano l’estensione del campo di operatività e l’innalzamento di taluni limiti tra cui gli importi massimi erogabili, i costi di operatività etc.

La tabella che segue mostra, in sintesi, quando modificato dal Decreto.

Accesso al Fondo da parte della generalità delle imprese per finanziamenti max fino a 5 milioni di Euro |

|

|

Costo della garanzia |

Zero |

|

Importo max garantito per singola impresa |

Fino a 5 milioni di Euro |

|

Imprese ammesse |

Con numero dipendenti fino a 499 |

|

Percentuale di copertura della garanzia |

90% per operazioni con durata fino a 72 mesi e il cui importo totale non dovrà essere superiore, alternativamente ai seguenti parametri:

|

|

Soggetti con criticità finanziarie |

I soggetti che presentano esposizioni verso il sistema bancario classificate come “inadempienze probabili” o “scadute” o “sconfinanti” o “deteriorate”, possono essere ammessi al beneficio della garanzia |

|

Soggetti in concordato preventivo in continuità |

Anche i soggetti ammessi dopo il 31/12/2019 al concordato con continuità aziendale ex art. 186-bis R.D. 267/42 possono essere ammessi al beneficio della garanzia. Tuttavia, tale ammissione è subordinata a quanto segue:

|

|

Soggetti che hanno presentato un piano attestato ex art. 67 R.D. 267/42 |

Come sopra |

|

Soggetti con esposizioni debitori in “sofferenza” |

Esclusi |

|

Note: (1) Se l’impresa è stata costituita a partire dal 1° gennaio 2019 il valore da assumere per la spesa salariale è quella prevista per i primi due anni di attività. (2) Il fabbisogno in questione è attestato dal legale rappresentante dell’impresa |

|

L’innalzamento della percentuale di copertura della garanzia diretta al 90 per cento dell’ammontare di ciascuna operazione finanziaria è sottoposta all’autorizzazione della Commissione Europea ai sensi dell’articolo 108 del TFUE.

Altra importante modifica riguarda la percentuale di copertura della riassicurazione che viene incrementata al 100 percento dell’importo garantito dal Confidi o da altro fondo di garanzia, a condizione che le garanzie da questi rilasciate non superino la percentuale massima di copertura del 90% come sopra indicato.

La riassicurazione può essere innalzata al 100 percento dell’importo garantito dal Confidi o da altro fondo di garanzia, a condizione che le garanzie da questi rilasciate non prevedano il pagamento di un premio per il rischio di credito assunto.

Resta inteso che fino all’autorizzazione della Commissione Europea, le percentuali sono incrementate, rispettivamente, all’80 per cento per la garanzia diretta e al 90 per cento per la riassicurazione come previsto dal DL “cura Italia”.

Ai fini dell’accesso al Fondo, andranno presentati solo i dati per l’alimentazione del modulo economico-finanziario, pertanto sembrano essere snellite le procedure di istruttoria.

Accesso al Fondo di Garanzia da parte di lavoratori autonomi e liberi professionisti danneggiati dall’emergenza Covid-19

L’art. 13 del Decreto ha previsto l’estensione dell’operatività del Fondo centrale di garanzia anche a favore di soggetti esercenti attività di impresa e liberi professionisti purchè la loro attività sia stata danneggiata dall’emergenza Covid-19.

Si tratta di una misura ancillare rispetto a quella trattata poco sopra e il cui raggio di operatività è rivolto alla generalità delle imprese che non sono obbligate a dimostrare (o comunque, autocertificare) la sussistenza del danno da covid-19.

Tale estensione opera fino al 31/12/2020.

L’estensione in discorso è sottoposta all’autorizzazione della Commissione europea e la garanzia coprirà il 100 percento dell’importo finanziato sia in garanzia diretta sia in riassicurazione.

Il finanziamento garantito dal fondo dovrà avere le seguenti caratteristiche:

- inizio del rimborso del capitale non prima di 24 mesi dall’erogazione e una durata fino a 72 mesi;

- importo non superiore al 25 percento dell’ammontare dei ricavi del soggetto beneficiario, come risultante dall’ultimo bilancio depositato o dall’ultima dichiarazione fiscale presentata alla data della domanda di garanzia ovvero, per i soggetti beneficiari costituiti dopo il 1° gennaio 2019, da altra idonea documentazione, come un’apposita autocertificazione;

- importo massimo € 25.000,00.

Il soggetto richiedente deve applicare al finanziamento garantito un tasso di interesse, nel caso di garanzia diretta o un premio complessivo di garanzia, nel caso di riassicurazione, che tiene conto della sola copertura dei costi di istruttoria e di gestione dell’operazione finanziaria e, comunque, non superiore al tasso di Rendistato con durata residua da 4 anni e 7 mesi a 6 anni e 6 mesi, maggiorato della differenza tra il CDS banche a 5 anni e il CDS ITA a 5 anni, come definiti dall’accordo quadro per l’anticipo finanziario a garanzia pensionistica di cui all’articolo 1, commi da 166 a 178 della legge 11 dicembre 2016, n. 232, maggiorato dello 0,20 per cento.

Il rilascio della garanzia è automatico e gratuito, senza alcuna valutazione da parte del Fondo. La Banca potrà pertanto erogare il finanziamento con la sola verifica formale del possesso dei requisiti, senza attendere l’esito dell’istruttoria del gestore del Fondo medesimo.

La garanzia del Fondo può essere richiesta anche su operazioni finanziarie già perfezionate ed erogate dal soggetto finanziatore da non oltre 3 mesi dalla data di presentazione della richiesta e, comunque, in data successiva al 31 gennaio 2020.

Si attendono ora le norme specifiche di attuazione che possono integrare e meglio dettagliare fattispecie e circostanze non espressamente previste dal decreto.

Accesso al Fondo centrale di garanzia da parte dei soggetti danneggiati dal Covid-19 per finanziamenti fino a 25.000 € |

|

|

Soggetti ammessi |

Esercenti attività di impresa, lavoratori autonomi e liberi professionisti danneggiati la cui attività è danneggiata dal Covid-19

|

|

Ammontare della garanzia |

100% dell’importo finanziato |

|

Costo garanzia |

Zero |

|

Caratteristiche finanziamento |

1. Durata max fino a 72 mesi con preammortamento di 24 mesi; 2. Importo finanziabile: max 25% dei ricavi 3. Importo massimo erogabile: 25.000 € |

|

Tasso di interesse applicabile da parte della banca |

Pari ai costi di istruttoria e di gestione dell’operazione e, in ogni caso, non superiore al tasso Rendistato come infra meglio indicato + 0.2% |

|

Procedura di concessione della garanzia |

automatica |

Questo articolo ha avuto un seguito il giorno dopo: Il sostegno alla liquidità e le garanzie di cui al D.L. 8/4/2020 n. 23

A cura di Vincenzo Piazzese

Venerdì 10 aprile 2020