Il contratto di consignment stock: aspetti generali e suo funzionamento in caso di cessioni intracomunitarie ed extracomunitarie.

Aspetti generali del contratto di consignment stock

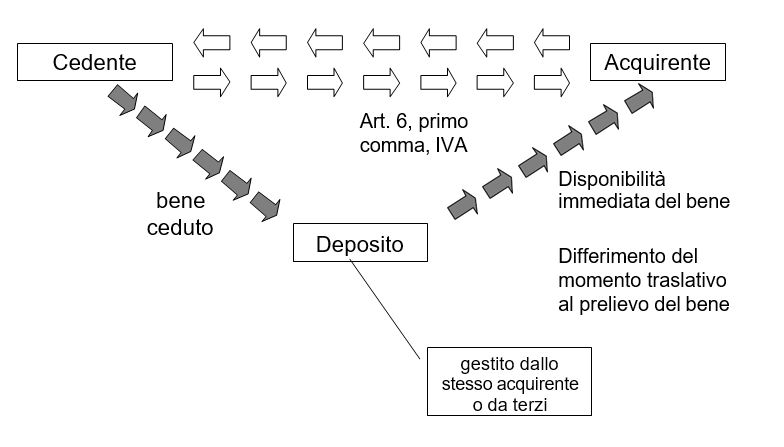

La merce rimane pertanto di proprietà del cedente, e l’effetto traslativo nei confronti del cessionario ha luogo solamente nel momento del prelievo dei beni.

Secondo l’art. 6, primo comma, del decreto IVA, le cessioni i cui effetti traslativi o costitutivi si producono posteriormente al momento della consegna o della spedizione si considerano effettuate nel momento in cui tali effetti si producono, e comunque, se riguardano beni mobili, dopo il decorso di un anno dalla consegna o spedizione.

Giacché in presenza di un contratto di consignment stock l’effetto traslativo si produce appunto in un momento successivo rispetto all’invio dei beni – e fermo restando il rispetto del limite massimo di un anno -, l’imposta diviene esigibile solo in tale momento, con il conseguente sorgere dei relativi obblighi strumentali (fatturazione, registrazione, etc.)1.

Il consignment stock negli scambi intra-UE

Nella risoluzione ministeriale n. 235/E del 18.10.1996, è stato esaminato il caso di una società che inviava i beni dall’Italia all’Irlanda, nel magazzino appartenente al proprio cliente ivi residente, nell’ambito di un contratto di consignment stock.

A tale riguardo, l’Amministrazione ha ravvisato i presupposti per l’applicazione dell’art. 41, secondo comma, lett. c), del D.L. 30.8.1993, n. 331, convertito con modificazioni dalla L. 29.10.1993, n. 427, alla luce del quale è considerata operazione assimilata alle cessioni intracomunitarie l’invio di beni nel territorio di altro Stato membro, mediante trasporto o spedizione a cura del cedente italiano o da terzi per suo conto, in base ad un titolo diverso da quelli indicati nel successivo terzo comma.

In considerazione delle peculiari caratteristiche del contratto posto in essere, però, la cessione doveva considerarsi posta in essere (con le relative conseguenze ai fini dell’IVA) nel momento del prelievo dei beni dal deposito ad opera del cliente irlandese.

In relazione a tale momento, il cedente italiano avrebbe dovuto emettere fattura non imponibile, ai sensi dell’art. 41, primo comma, lett. a), del menzionato D.L. n. 331/1993, compilando altresì il modello Intra 1. La movimentazione dei beni, che potevano essere scortati da un documento di trasporto, doveva risultare da un’annotazione nel registro di cui all’art. 50, quinto comma2.

Acquisto intracomunitario effettuato da operatore italiano

L’ipotesi considerata nella successiva risoluzione n. 44/E del 10.4.2000 riguarda la situazione di un acquirente italiano – soggetto passivo IVA – il quale prelevava i beni da un deposito doganale e IVA gestito da un soggetto terzo.

Nel rispondere al quesito posto, l’Amministrazione ha osservato tra l’altro che una particolare tipologia di deposito IVA è riconosciuta dall’art. 50-bis del D.L. n. 331/1993, in relazione all’ipotesi del consignment stock in cui il destinatario finale dei beni si identifica con lo stesso depositario.

La procedura ivi prevista non era quindi utilizzabile nel caso di specie, nel quale non vi era un’identificazione soggettiva tra il titolare del deposito e l’acquirente finale (che procedeva all’estrazione dei beni).

Era invece ritenuta applicabile la diversa procedura consentita dall’art. 39, primo comma, in forza della quale il momento impositivo può essere differito a una fase successiva all’arrivo dei beni in Italia, giacché nell’ipotesi del consignment stock l’operazione è sottoposta a una condizione sospensiva (sempreché i beni, di proprietà del cedente, siano nella disponibilità del cessionario, il quale deve annotare in un apposito registro, ai sensi dell’art. 39 del decreto IVA, i movimenti dei beni provenienti dall’altro Stato membro provvedendo, all’atto del prelievo degli stessi, all’adempimento di tutti gli obblighi connessi con l’acquisto intracomunitario).

Il consignment stock nei confronti di cessionari extracomunitari

La risoluzione n. 58/E del 5 maggio 2005 ha precisato che le stesse regole applicabili alle cessioni intracomunitarie possono valere, in presenza di un contratto di consignment stock, anche per le cessioni ad acquirenti residenti al di fuori del territorio dell’Unione.

In particolare, la pronuncia di prassi ha evidenziato che gli effetti traslativi si producono comunque al momento del prelievo del bene dal deposito (sempre gestito dallo stesso acquirente, ovvero nella sua disponibilità).

In tale ipotesi, quindi,

« … all’atto dell’espletamento delle formalità doganali di esportazione si è in presenza di una cessione a titolo oneroso delle merci in uscita, cessione che, in virtù delle pattuizioni di cui al contratto di consignment stock, è realizzata secondo un procedimento che si perfezionerà solo in un secondo momento, all’atto del prelievo dal deposito».

L’operazione si qualifica come cessione all’esportazione non imponibile a norma dell’art. 8, primo comma, lett. a), del D.P.R. n. 633/1972, il cui plafond (ai sensi dell’art. 8, secondo comma) viene a costituirsi solamente nel momento e nella misura in cui le stesse risultino prelevate dall’acquirente e fatturate dal fornitore.

Le stesse considerazioni non potrebbero farsi, secondo l’Agenzia, in mancanza di un contratto di consignment stock, ovvero in una fattispecie in cui l’operatore nazionale inviasse le merci verso un proprio deposito situato in un paese terzo per la successiva rivendita: in tale ipotesi, infatti, non si verificherebbe alcuna cessione a titolo oneroso, mentre la rivendita effettuata nel paese terzo non assumerebbe rilevanza ai fini dell’Iva ai sensi dell’art. 7, secondo comma, del D.P.R. n. 633/1972.

Operazioni triangolari comunitarie

Una particolare ipotesi di operazione triangolare è stata oggetto della risoluzione n. 49/E del 15.2.2008, relativa alla cessione di merci da parte di un soggetto italiano (Alfa) direttamente al destinatario finale francese (Gamma), cliente della società dei Paesi Bassi contraente di Alfa (Beta).

La consegna dei beni a Gamma veniva posta in essere secondo le modalità del consignment stock, presso un deposito in conto terzi ubicato in Francia, di cui Gamma aveva la disponibilità.

I beni rimanevano di proprietà di Alfa fino a quando erano prelevati dal magazzino ad opera di Gamma in conseguenza del contratto di consignment stock da questa stipulato con Beta, con il consenso della fornitrice Alfa.

Secondo le osservazioni formulate dall’Agenzia,

« … le operazioni triangolari comunitarie si realizzano attraverso la partecipazione di tre soggetti d’imposta, appartenenti a tre Stati comunitari diversi, in cui il promotore dell’operazione (cessionario-cedente), nel caso in esame Beta, soggetto identificato ai fini IVA nei Paesi Bassi, acquista beni da un soggetto passivo identificato in altro Stato membro (nella fattispecie prospettata Alfa, società italiana), a cui chiede di consegnarli al proprio cliente di altro Stato membro (Gamma, identificato in Francia)».

Il carattere non imponibile dell’operazione, ai sensi dell’art. 41 del D.L. n. 331/1993, discende in tale contesto dalla circostanza che il passaggio della proprietà a favore del cliente olandese (Beta) avvenga all’atto dell’invio dei beni in Francia al destinatario finale (Gamma).

Con il contratto di consignment stock, il momento traslativo risulta differito al momento del prelievo del bene dal deposito (con un effetto sospensivo che secondo l’Agenzia doveva ritenersi circoscritto alle sole cessioni intracomunitarie bilaterali).

L’operazione prospettata si pone peraltro come una triangolare atipica, ossia «non conforme ai principi alla base delle transazioni intracomunitarie», giacché

« … la cessione intracomunitaria effettuata da ALFA non può essere sospesa a causa di un contratto di consignment stock intercorrente tra il proprio cliente ed un terzo».

Sulla base di tali considerazioni, l’Agenzia ha ritenuto che Alfa non ponesse in essere una cessione intracomunitaria nei confronti di Beta, in quanto all’invio dei beni in Francia non corrispondeva un contestuale trasferimento del diritto di proprietà sui beni.

L’operazione poteva quindi eventualmente configurarsi come un invio a se stesso dei beni da parte di Alfa, assoggettabile al regime di non imponibilità di cui all’art. 41, secondo comma, lett. c ), del D.L. n. 331/19933, previa nomina di un rappresentante fiscale o identificazione diretta in Francia da parte di Alfa, mentre la successiva cessione nei confronti di Beta poteva costituire una cessione di beni territorialmente rilevante in Francia, con la conseguente soggezione all’IVA francese.

Importazioni con effetti differiti: la risoluzione n. 346/E del 2008

La risoluzione n. 346/E del 5.8.2008 ha esaminato il caso di una società residente (Alfa Italia S.p.a.), la quale intendeva stipulare un contratto di fornitura di semilavorati con altre società di nazionalità extracomunitaria, prive di rappresentanza fiscale in Italia, tramite contratti di consignment stock. In esecuzione di tali contratti, i beni sarebbero stati immagazzinati presso i locali dell’acquirente, e il trasferimento della proprietà sarebbe avvenuto solamente all’atto del loro prelievo ad opera dell’acquirente (ossia della stessa società italiana Alfa, che avrebbe curato tutte le relative pratiche doganali).

Secondo quanto rilevato dall’Agenzia, il contratto di consignment stock comporta, per l’acquirente, il vantaggio di spostare in avanti nel tempo il momento dell’uscita finanziaria, pur ottenendo subito la disponibilità della merce in magazzino.

Nel rispondere al quesito posto, è fatto richiamo alla precedente risoluzione n. 96/E dell’11.5.2007, relativa al contratto di «prestito d’uso» di merce importata, osservando che – salvi i casi di esclusione indicati nel Codice Doganale Comunitario – per i beni importati, anche se non a titolo definitivo, l’IVA dev’essere accertata, liquidata e riscossa in dogana all’atto della loro introduzione nel territorio nazionale.

La circostanza che le disposizioni in materia doganale consentono a soggetti diversi dall’effettivo proprietario delle merci di operare in dogana in nome proprio e per conto del proprietario, consente inoltre all’Agenzia di affermare che la proprietà dei beni importati non è una condizione necessaria per ottenere la detrazione dell’IVA pagata: a tale fine occorrendo, piuttosto, che i beni o i servizi acquisiti presentino un nesso di inerenza con l’oggetto dell’attività d’impresa4.

Ciò premesso, l’Agenzia ha ritenuto che, pur in presenza degli effetti tipici del consignment stock, di differimento del momento traslativo, la società istante (acquirente) avesse l’obbligo di assolvere l’IVA in dogana e il diritto di esercitare la detrazione dell’imposta ai sensi dell’art. 19 del D.P.R. 633/1972, previa annotazione della bolletta doganale nel registro di cui all’art, 25 del medesimo decreto.

Contestualmente al prelievo delle merci dal deposito in Italia, l’operazione doveva essere documentata dal cedente con il titolo certificativo previsto nel paese del cedente, mentre la società italiana avrebbe dovuto emettere autofattura, nella quale doveva essere indicato l’ammontare del corrispettivo corrisposto e dell’IVA relativa, oltre agli estremi della bolletta doganale con cui i beni erano stati introdotti e quelli di registrazione nel registro degli acquisti.

L’autofattura doveva poi essere annotata nel registro delle vendite e degli acquisti in una separata colonna appositamente contrassegnata, documentando l’operazione di acquisto anche ai fini delle imposte sui redditi.

La risoluzione ha puntualizzato altresì che, se il prezzo corrisposto al momento dell’acquisto definitivo fosse stato superiore a quello indicato in dogana al momento dell’introduzione delle merci nel territorio italiano, tale importo – da documentare e annotare nel registro delle fatture emesse e in quello delle fatture d’acquisto – concorreva alla liquidazione solo per la differenza corrisposta.

Se invece i beni ricevuti in deposito al fornitore extracomunitario fossero stati restituiti allo stesso, l’operazione doveva considerarsi una cessione all’esportazione, da documentare mediante fattura non imponibile ai sensi dell’art. 8 del D.P.R. n. 633/1972.

Per quanto attiene alla prova da fornire a fronte dell’eventuale applicazione delle presunzioni di cessione e acquisto5, infine, l’Agenzia ha ritenuto non utilizzabile il registro di cui all’art. 50, quinto comma, del D.L. 331/1993, affermando che la natura di bene di terzi in conto deposito poteva risultare dalla bolletta d’importazione da annotare nel registro degli acquisti al fine di esercitare il diritto alla detrazione, potendo altresì la società italiana istituire un registro di carico e scarico della merce movimentata nel deposito a seguito del contratto di consignment stock.

Contratto di consignment stock – schema generale

Leggi anche: Il contratto di consignment stock: casistiche contrattuali e riflessi fiscali

Fabio Carrirolo

11 Novembre 2008

NOTE

1 Cfr. S. Cerato, G. Popolizio, «Contratto di consignment stock», La Settimana Fiscale n. 36 – 2.10.2008, pag. 21.

2 Tale registro è necessario per annotare, in ambito comunitario, tutti i movimenti non traslativi della proprietà che riguardano beni mobili scambiati con operatori comunitari.

3 A tale riguardo, l’Agenzia fa richiamo alla C.M. n. 13 del 23.2.1994, parte B, par. 2.2, punto 3.

4 Ogni discorso sull’inerenza riferita all’IVA non può prescindere da un previo esame della direttiva CEE n. 112 del 28.11.2006, la quale ha integralmente sostituito la Sesta direttiva nel disciplinare il sistema dell’imposta a livello europeo. In particolare, l’art. 1, secondo comma, della nuova direttiva afferma che «il principio del sistema comune d’IVA consiste nell’applicare ai beni ed ai servizi un’imposta generale sui consumi esattamente proporzionale al prezzo dei beni e dei servizi, qualunque sia il numero delle operazioni intervenute nel processo di produzione e di distribuzione antecedente alla fase d’imposizione. A ciascuna operazione, l’IVA, calcolata sul prezzo del bene o del servizio all’aliquota applicabile al bene o servizio in questione, è esigibile previa detrazione dell’ammontare dell’imposta che ha gravato direttamente sul costo dei diversi elementi costitutivi del prezzo». Alla luce di tali principi, il diritto alla detrazione non appare condizionato dal fatto che vi sia stato un effettivo svolgimento di attività commerciale, piuttosto che tale svolgimento sia stato solamente programmato dall’impresa.

5 Pur trovando fondamento normativo in ambito IVA, le presunzioni di acquisto e cessione esplicano la propria efficacia certamente anche nel settore delle imposte sui redditi; tali presunzioni, che hanno carattere legale relativo (suscettibile cioè di prova contraria), poggiano sul disposto del D.P.R. 10.11.1997 n. 441, che ha sostituito, con vigenza dal 7.1.1998, il vecchio art. 53 del D.P.R. n. 633/1972. In particolare, i beni che si trovano in uno dei luoghi in cui il contribuente svolge le proprie operazioni si presumono acquistati se lo stesso non dimostra di averli ricevuti in base ad un rapporto di rappresentanza o ad uno degli altri titoli sopra menzionati. Il titolo di provenienza dei beni che formano oggetto dell’attività propria dell’impresa e che siano rinvenuti nei luoghi a essa afferenti risulta, alternativamente:

- dalla fattura, dallo scontrino o dalla ricevuta fiscale;

- dalla bolla di accompagnamento, progressivamente numerata dal ricevente;

- da altro valido documento

In mancanza, la presunzione può essere superata da un’apposita annotazione nel libro giornale o in altro libro tenuto a norma del codice civile, o in apposito registro tenuto e conservato ai sensi dell’art. 39 del D.P.R. n. 633/1972, ovvero nel registro previsto dall’art. 25 dello stesso D.P.R. (registro degli acquisti), contenente:

- l’indicazione delle generalità del cedente;

- la natura, qualità e quantità dei beni;

- la data di ricezione degli stessi.