l’attività dell’incaricato alle vendite a domicilio prevede la promozione, diretta o indiretta, con o senza vincolo di subordinazione, della raccolta di ordinativi di acquisto presso privati consumatori per conto di imprese esercenti la vendita diretta a domicilio: analisi degli obblighi fiscali e previdenziali di tale figura professionale.

L’attività dell’incaricato alle vendite a domicilio (porta a porta), disciplinata dal combinato disposto del D.Lgs. 31 marzo 1998, n. 114, e della Legge 17 agosto 2005, n. 173, prevede la promozione, diretta o indiretta, con o senza vincolo di subordinazione, della raccolta di ordinativi di acquisto presso privati consumatori per conto di imprese esercenti la vendita diretta a domicilio.

L’attività dell’incaricato alle vendite a domicilio

L’incaricato non ha, salvo espressa autorizzazione scritta, facoltà di riscuotere denaro, concedere sconti o dilazioni di pagamento. E’ inoltre vincolato ad attenersi alle modalità e alle condizioni di vendita stabilite dall’impresa; in caso contrario, è responsabile degli eventuali danni derivanti dalla condotta difforme adottata.

Risultano esclusi dalla normativa in materia di vendita a domicilio le attività di offerta, sottoscrizione e propaganda, ai fini commerciali, di:

- prodotti o servizi finanziari;

- prodotti o servizi assicurativi;

- contratti per la costruzione, vendita e locazione di beni immobili.

I requisiti dell’incaricato alle vendite a domicilio

L’incarico alle vendite a domicilio deve essere in possesso dei requisiti di onorabilità prescritti per l’esercizio dell’attività di vendita, per cui non può:

- essere stato dichiarato fallito;

- aver riportato una condanna, con sentenza passata in giudicato, per delitto non colposo, per il quale è prevista una pena detentiva non inferiore a tre anni, sempre che sia stata applicata, in concreto, una pena superiore al minimo edittale;

- aver riportato una condanna a pena detentiva, accertata con sentenza passata in giudicato, per uno dei delitti contro la Pubblica Amministrazione e contro l’economia pubblica, l’industria e il commercio di cui al titolo II e VIII del libro II del codice penale, ovvero di ricettazione, riciclaggio, emissione di assegni a vuoto, insolvenza fraudolenta, bancarotta fraudolenta, usura, sequestro di persona a scopo di estorsione, rapina;

- aver riportato due o più condanne a pena detentiva o a pena pecuniaria, nel quinquennio precedente all’inizio dell’esercizio dell’attività, accertate con sentenza passata in giudicato, per uno dei delitti previsti dagli articoli 442, 444, 513, 513- bis, 515, 516 e 517 del codice penale, o per delitti di frode nella preparazione o nel commercio degli alimenti, previsti da leggi speciali;

- essere stato sottoposto ad una delle misure di prevenzione di cui alla Legge 27 dicembre 1956, n. 1423, o nei cui confronti sia stata applicata una delle misure previste dalla Legge 31 maggio 1965, n. 575, ovvero essere stati dichiarati delinquenti abituali, professionali o per tendenza.

Il rapporto tra l’impresa e l’incaricato a domicilio

L’articolo 4, della L. 173/2005, contiene una serie di disposizioni riguardanti la forma contrattuale del rapporto tra impresa ed incaricato alla vendita.

Il rapporto tra i due soggetti può essere contraddistinto sia dall’elemento della subordinazione sia da quello dell’autonomia dell’incaricato.

Viene lasciata ai privati ampia libertà di scelta pur individuando nel “contratto di agenzia” la tipologia di riferimento nel caso in cui l’incaricato non abbia vincolo di subordinazione, mentre nel caso di presenza di un vincolo, si applica il contratto collettivo nazionale di lavoro utilizzato dall’impresa esercente la vendita a domicilio.

La legge, prevede inoltre la possibilità per l’incaricato di svolgere l’attività senza stipulare il contratto di agenzia, quando tale attività sia svolta in maniera abituale ma non esclusiva, oppure quando, pur essendo svolta in maniera occasionale, questa avvenga su incarico di una o più imprese.

L’articolo 4 dispone altresì in ordine ai contenuti del rapporto impresa – incaricato. In dettaglio, viene previsto che:

- l’incarico senza vincolo di subordinazione deve essere provato per iscritto e può essere oggetto di rinuncia o di revoca sempre per iscritto, tramite lettera raccomandata con avviso di ricevimento o altro mezzo idoneo;

- il diritto di recesso dall’incarico può essere esercitato, a mezzo di raccomandata con avviso di ricevimento, entro 10 giorni lavorativi dalla stipula dell’atto scritto di incarico. In tale caso l’incaricato dovrà restituire a sua cura le spese, i beni ed i materiali da dimostrazione eventualmente acquistati e l’impresa restituirà le somme ricevute da quest’ultimo. Il rimborso è subordinato all’integrità dei beni e dei materiali restituiti;

- l’incaricato non è soggetto ad alcun obbligo d’acquisto di materiali, beni e servizi non strettamente inerenti la propria attività di vendita;

- in caso di cessazione del rapporto per qualsiasi causa, l’incaricato, dietro restituzione dei beni ottenuti, avrà diritto alla rifusione in misura non inferiore al 90% del prezzo di beni e materiali integri posseduti;

- l’incaricato, ha l’obbligo di attenersi alle modalità e alle condizioni generali di vendita stabilite dall’impresa affidante, con conseguente responsabilità nel caso si verifichino danni derivanti da condotte difformi;

- l’incaricato non avrà, salvo autorizzazione scritta, la facoltà di riscuotere il corrispettivo degli ordinativi di acquisto che abbiano avuto regolare esecuzione, né di concedere sconti o dilazioni di pagamento;

- il compenso sia costituito da una provvigione sulla transazione conclusa.

La documentazione e gli adempimenti per iniziare l’attività di incaricato alle vendite a domicilio

L’incaricato alle vendite dirette a domicilio può considerarsi, ai fini fiscali, esercente attività “occasionale” e, in quanto tale, non soggetto agli obblighi imposti in materia di Iva, sino al conseguimento di un reddito annuo, derivante da tale attività, non superiore a 5.000 euro. Si fa presente, in proposito, che, come affermato dall’Agenzia delle Entrate, con la Risoluzione 27 gennaio 2006, n. 18, il limite di 5.000 euro va riferito al reddito e non al volume d’affari.

Pertanto, ai fini della verifica dell’eventuale superamento di detto limite, occorre considerare anche le eventuali spese collegate allo svolgimento dell’attività in questione.

Tuttavia l’art. 25-bis, comma 6, del D.P.R. 600/1973, non prevede una indicazione analitica di tali spese, bensì stabilisce che esse siano determinate in maniera forfettaria nella misura del 22 per cento.

Di conseguenza, l’attività dell’incaricato alle vendite è da considerarsi occasionale, e dunque non rilevante ai fini Iva, solamente se nell’anno solare per tale attività viene percepito un reddito, al netto della deduzione forfettaria, non superiore a 5.000 euro.

Quindi, il reddito lordo non deve superare l’importo di 6.410,26 euro, ricavato dalla seguente operazione: [(5.000 x 100) : 78].

Superato questo parametro l’incaricato diventa soggetto passivo Iva a decorrere dalla prima operazione che comporta il superamento del suddetto limite: da tale data decorre il termine di 30 giorni per l’apertura della partita Iva e, contemporaneamente, il soggetto deve iniziare ad adempiere a tutti gli obblighi previsti in materia di Iva.

Si evidenzia che l’incaricato, indipendentemente dal superamento o meno del limite, non ha l’obbligo di iscrizione presso la Camera di Commercio competente; tuttavia, se un soggetto incaricato richiedesse tale iscrizione, il Registro delle Imprese deve provvedere in quanto l’attività ricade tra quelle commerciali.

L’imposizione diretta e gli esoneri dichiarativi

L’incaricato alle vendite a domicilio non deve presentare la dichiarazione dei redditi, in quanto le provvigioni percepite sono assoggettate ad una ritenuta d’imposta definitiva alla fonte, come previsto dall’art. 25-bis, comma 6, del D.P.R. 600/1973.

Tale ritenuta, versata direttamente dall’azienda committente in qualità di sostituto d’imposta, è commisurata all’ammontare delle provvigioni percepite, ridotto del 22 per cento a titolo di deduzione forfetaria delle spese di produzione del reddito.

L’aliquota risulta commisurata a quella del primo scaglione Irpef (23 per cento).

Un esempio può essere utile a chiarire il conteggio della ritenuta.

Poniamo il caso di un’incaricata alle vendite che, nel mese di febbraio, abbia percepito un totale provvigioni pari a 2.000,00 euro. La ritenuta alla fonte è calcolata nel modo seguente:

| CALCOLO RITENUTA ALLA FONTE | ||

| Totale provvigioni del mese di giugno | 2.000,00 euro | |

| Aliquota Irpef | 23% sul 78% | |

| Ritenuta alla fonte | (2.000 x 78%) x 23% | 358,80 euro |

Occorre inoltre evidenziare che tali provvigioni non cumulano con altri eventuali redditi percepiti e, inoltre, sono escluse dalla dichiarazione dei redditi, indipendentemente dall’ammontare totale.

Di conseguenza, coloro che percepiscono solo provvigioni derivanti da attività di incaricato alle vendite a domicilio sono sempre fiscalmente a carico del proprio coniuge o genitore, o altri familiari conviventi, e, pertanto, risulta possibile usufruire della relativa detrazione fiscale.

Diversamente, nell’ipotesi di percepimento di altri redditi e possesso della partita Iva, l’incaricato deve presentare il modello Unico e non il modello 730.

| MODELLI DI DICHIARAZIONE UTI | |

| SITUAZIONE REDDITUALE | MOD. 730 |

| Percepimento di sole provvigioni | NO |

| Percepimento di altri redditi – Senza partita Iva | SÌ |

| Percepimento di altri redditi – Con partita Iva | NO |

L’imposizione indiretta e gli obblighi dichiarativi

Come accennato in precedenza, ai fini dell’imposta sul valore aggiunto è previsto per l’incaricato alle vendite a domicilio l’obbligo di apertura della partita Iva solo al superamento dell’importo di reddito lordo totale annuo di euro 6.410,26.

Sono pertanto previsti gli obblighi Iva riportati in tabella.

| OBBLIGHI IVA PREVISTI | |

| OBBLIGHI | ENTRO I 6.410,26 € |

| Registrazione delle fatture emesse nel registro Iva vendite | NO |

| Liquidazione e versamento dell’imposta di periodo | NO |

| Comunicazione delle operazioni rilevanti ai fini Iva – cd. “spesometro” | NO |

| Comunicazione annuale dati Iva | NO |

| Dichiarazione annuale Iva | NO |

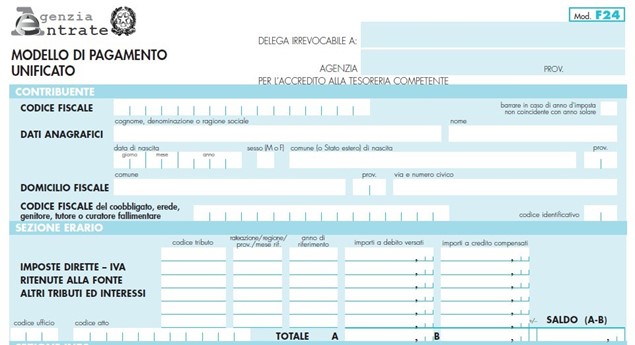

In merito si evidenzia che l’Iva deve essere versata trimestralmente, ovvero mensilmente, tramite la presentazione del modello F24 che riporta:

- nella sezione “contribuente”: codice fiscale, cognome e nome, ovvero denominazione o ragione sociale, data di nascita, sesso, comune (o Stato estero) di nascita e domicilio fiscale;

- nella “sezione erario”: codice tributo, eventuale rateazione, anno di riferimento ed importo a debito versati.

I codici tributo da utilizzare sono riportati nella tabella seguente.

| CODICI TRIBUTO IVA | |

| CODICE | DESCRIZIONE |

| 6001 | Versamento Iva mensile gennaio |

| 6002 | Versamento Iva mensile febbraio |

| 6003 | Versamento Iva mensile marzo |

| 6004 | Versamento Iva mensile aprile |

| 6005 | Versamento Iva mensile maggio |

| 6006 | Versamento Iva mensile giugno |

| 6007 | Versamento Iva mensile luglio |

| 6008 | Versamento Iva mensile agosto |

| 6009 | Versamento Iva mensile settembre |

| 6010 | Versamento Iva mensile ottobre |

| 6011 | Versamento Iva mensile novembre |

| 6012 | Versamento Iva mensile dicembre |

| 6013 | Versamento acconto per Iva mensile |

| 6031 | Versamento Iva trimestrale 1° trimestre |

| 6032 | Versamento Iva trimestrale 2° trimestre |

| 6033 | Versamento Iva trimestrale 3° trimestre |

| 6034 | Versamento Iva trimestrale 4° trimestre |

| 6035 | Versamento Iva acconto |

| 6099 | Versamento Iva sulla base della dichiarazione annuale |

Gli aspetti previdenziali

L’incaricato alle vendite che ha un reddito per provvigioni annue nette fino a 5.000,00 euro non deve effettuare il versamento dei contributi Inps, di cui alla Legge 8 agosto 1995, n. 335, in quanto esclusi.

Al superamento di tale importo deve essere versato il contributo Inps solo sulla parte eccedente i 5.000 euro netti.

La quota Inps è a carico di 1/3 dell’incaricato e 2/3 della società committente; l’adempimento del versamento all’Inps, però, è a carico della società committente, in qualità di sostituto di contributo, la quale deve eseguire il pagamento entro il 16 del mese successivo a quello di effettiva corresponsione del compenso, tramite il modello F24 telematico, per i datori privati, e modello F24 EP, per le Amministrazioni Pubbliche.

Le provvigioni percepite dagli incaricati sono soggette al pagamento Inps (gestione separata), in base alla Legge 8 agosto 1995, n. 335, come di seguito specificato:

- aliquota base, per l’anno 2015, del 28,72% (28,00 IVS + 0,72 aliquota aggiuntiva) sul 78% delle provvigioni;

- aliquota ridotta del 22% sul 78% delle

L’aliquota ridotta del 22% spetta a tutti gli incaricati che hanno un altro trattamento previdenziale obbligatorio per legge tipo commercianti, artigiani, professionisti, lavoratori dipendenti ovvero pensionati diretti (escluse le pensioni di reversibilità) indipendentemente dall’età e dall’anzianità contributiva.

Un esempio può, anche in questo caso, essere utile a chiarire il conteggio dei contributi Inps. Poniamo il caso esposto in precedenza.

La trattenuta Inps è calcolata nel modo seguente:

| CALCOLO TRATTENUTA INPS | ||

| Totale provvigioni del mese di giugno | 2.000,00 euro | |

| Aliquota base Inps | 28,72% sul 78% | |

| Versamento Inps totale | (2.000 x 78%) x 28,72% | 448,03 euro |

| Quota Inps a carico dell’incaricato | 1/3 | |

| Trattenuta Inps ex legge 335/1995 | 448,03 x 1/3 | 149,34 euro |

Gli altri adempimenti

All’incaricato deve essere rilasciato dall’impresa un tesserino di riconoscimento, numerato ed aggiornato annualmente, contenente le generalità e la fotografia dell’incaricato, l’indicazione della sede e dei prodotti oggetto dell’attività dell’impresa, il nome del responsabile dell’impresa stessa e la firma di quest’ultimo.

Il tesserino deve essere esposto in modo visibile durante le operazioni di vendita.

Continua a leggere: Il venditore a domicilio: aspetti contrattuali, fiscali e previdenziali

10 aprile 2015

Laura Mazzola